“有时感觉真的累,攒够了失望想离开,可是心中又在等待一个想象中的未来 ”。这是一年多来挖掘基第三次因为期望而失望。

”。这是一年多来挖掘基第三次因为期望而失望。

(数据来源:Wind)

22年初至今的一年半阙,资本市场吹过三缕清风,挖掘基的心中有过三次期待。

第一次是,22年4月底,在稳增长政策超预期及重要城市疫后复苏的带动下,风险偏好明显修复,在景气成长赛道的带动下指数加速脱离底部。

第二次是,22年11月,国内地产、防疫政策先后优化,海外抗通胀取得成效,内外部因素共同出现的积极变化使得市场中的人们对“转折之年”充满期许。

第三次是,此前两天。重磅会议定调超预期,提出“要活跃资本市场,提振投资者信心”,给A股带来了一根久违的大阳线,给予了投资者莫大的信心。

但是三次期望过后,挖掘基总是一度有些失落。市场始终未能走出轰轰烈烈的大牛市,账户也未能迎来酣畅淋漓的大回血,反弹走不成反转,A股进入了漫长的磨底期。

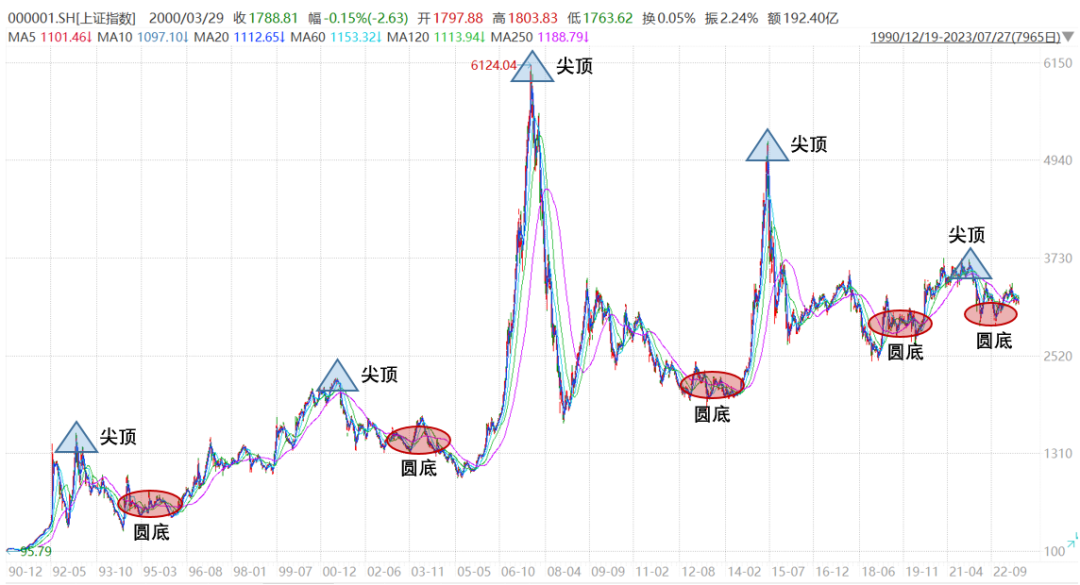

挖掘基想不开的时候就去看A股史,看过三十多年的牛熊起落反而获得了内心的平静,原来A股向来“尖顶圆底”,下跌总是迅疾,而重新涨回来、再创新高,需要经久的蓄势。

接着看,挖掘基带你好好捋一捋~

01

A股为何常见“尖顶圆底”?

复盘上证指数90年代至今的走势,从形态来看,市场往往是尖顶、圆底比较多,背后的原因是什么呢?

图:上证指数走势图

(数据来源:Wind)

古代小说中道:“病来如山倒,病走如抽丝”,指的是得病时快而猛,病愈却十分慢,用来形容A股的走势亦非常恰当。

顶部尖源于拥挤度过高、估值盈利不匹配,所谓“病来如山倒”。

底部圆源于估值不断消化、盈利反复筑底,所谓“病走如抽丝”。

过去多个A股的磨底阶段,市场都是通过长期底部震荡的方式来消化估值、重拾信心。磨底期的A股,反弹不时出现,但是最终走成反转却需要时间和信念。

磨底阶段,宏观基本面或许仍在下行,企业盈利增速还在找底,但超跌后人心思涨,反弹往往一触即发,当因为种种原因预期向好,风险偏好开始提升,情绪回暖,市场便会出现阶段性的修复。

可以说,“底”是通过时间、心态等方面慢慢“磨”出来的,多次小反弹是磨底阶段必经的步骤,最终走出反转,因而有句话说:市场顶部是趋势投资者卖出来的,而底部往往是价值投资者买出来的。

预测何时走出底部是艰难的,光是“政策底”、“市场底”、“盈利底”的说法便令人觉得复杂,但《巨变》中的一句话很有道理:“我们不知道将要发生什么,但是我们应该知道自己身在何处。”

02

当前A股:反复打磨大底

市场到底了吗?到了现在,这个问题的答案似乎不再有很多争议。

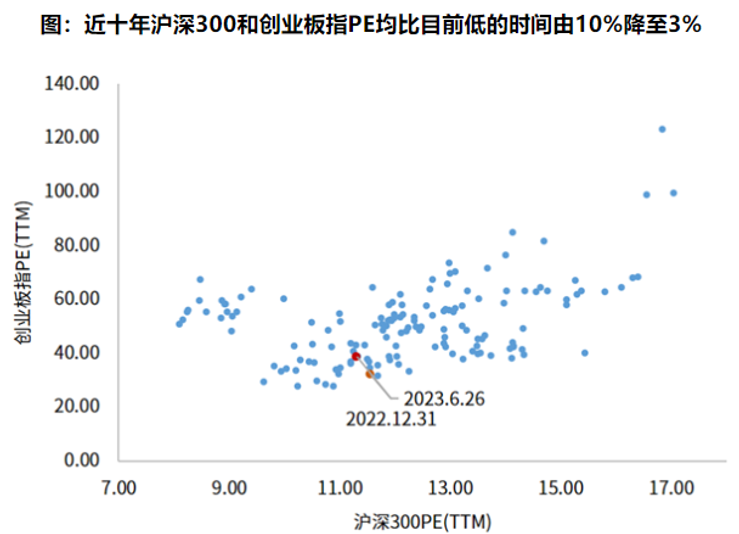

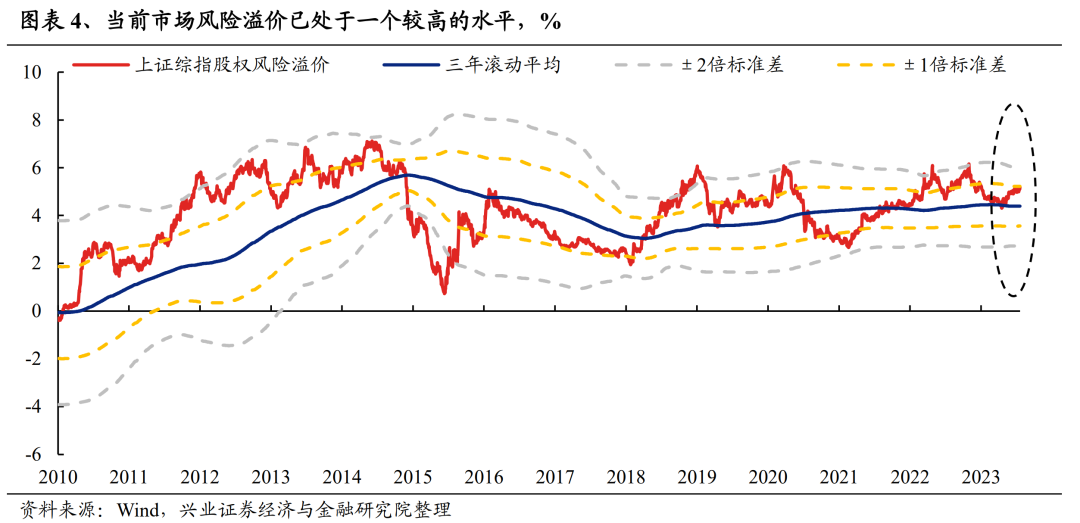

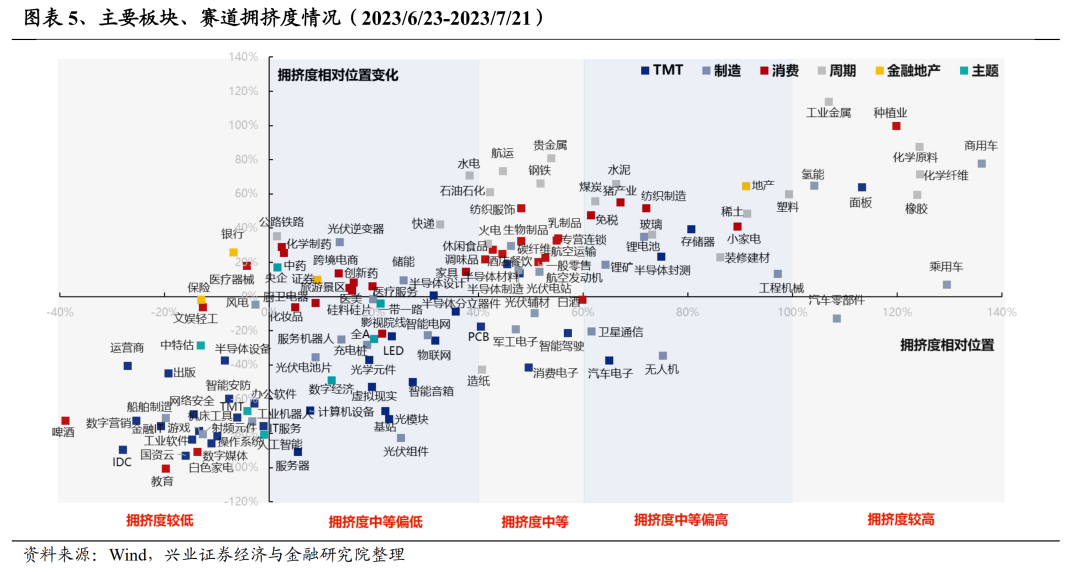

挖掘基也可以很负责任的回答:当前市场处于底部区域,处在一个估值极低、隐含风险溢价较高、多数行业拥挤度较低的位置,向下空间有限、向上反弹可期。

估值水位来看,沪深300和创业板指PE在近10年均低于当前的时间,已经下降至3%的“极端水平”。

(数据来源:Wind,华夏基金,截至2023-6)

在经历5月以来的调整后,当前上证综指股权风险溢价已逼近三年滚动平均+1倍标准差的相对较高水平,指向权益资产已具备较高性价比。

从拥挤度来看,大多数行业、板块、细分方向当前处于历史中等乃至偏低水平。

这些信号能够让我们认知到时下所处的位置,就像国泰君安最近所表示的,“前期市场在多次探底过程中展现出‘下方有底’的状态,每次调整到区间下沿、回试前低时都会引动反弹,因此对待回调无须担忧。”

那么底部何时走出来?到了现在,这个问题似乎还是给不出明确的答案。

但是挖掘基预感快了,凯恩斯说:“市场持续非理性的时间,总会比你能撑住的时间更长”,这么长时间,当大部分人都快要撑不住了,市场也该恢复理性了。

短期看,随着年中政治局会议为市场注入一剂“强心针”,新一轮稳增长的号角已经吹响。而复盘A股历史上经历的每一个低谷,对于市场开启新一轮上涨的重要信号,就是刺激政策的切实落地。

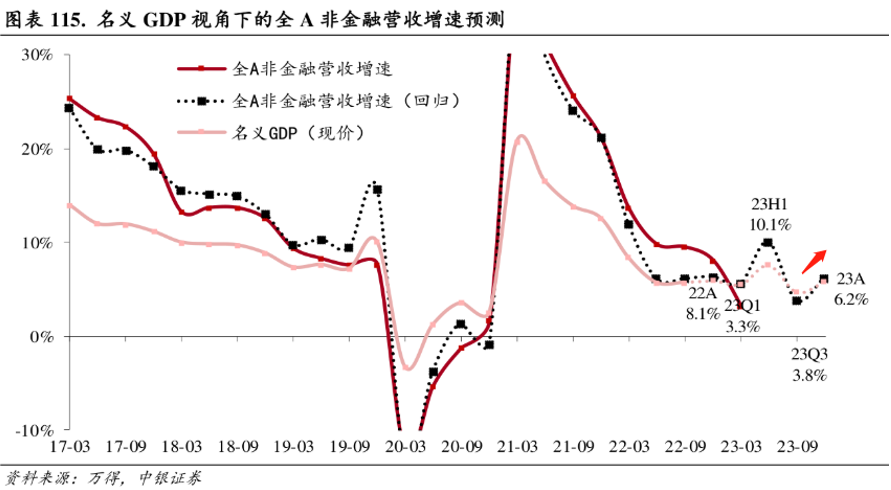

更为重要的是,基于我们自上而下和自下而上的两套框架判断,随着经济周期的切换及居民信心的修复,下半年至明年,A股上市公司整体盈利会有一个比较明显的改善,在过去十几年,A股在市场盈利上行期总体呈现牛市或震荡市,“景气无熊市”成为支撑未来市场走好的底气。

因而当下我们要做的,就是如同“熬夏”一样去“熬底”,“熬夏”需要我们找到降暑的方法,度过炎热的夏天,而“熬底”同样需要我们找到科学的方法,所幸大家有挖掘基的陪伴…

03

漫长的熬底期如何度过?

首先放平心态,短期下跌≠长期亏损,基金往往能够在20%的有效上涨时间赚来大部分的钱。

道理大家好像都懂,但事实是,市场的底部时常是伴随“痛苦割肉”形成的。这种现象便是投资中存在的“损失厌恶心理”。

人们对于盈利和亏损的感受是不对称的,损失带来的痛苦程度大约是同等盈利带来的快乐感受值的2倍,所以对亏损和回撤的焦虑是人性使然。

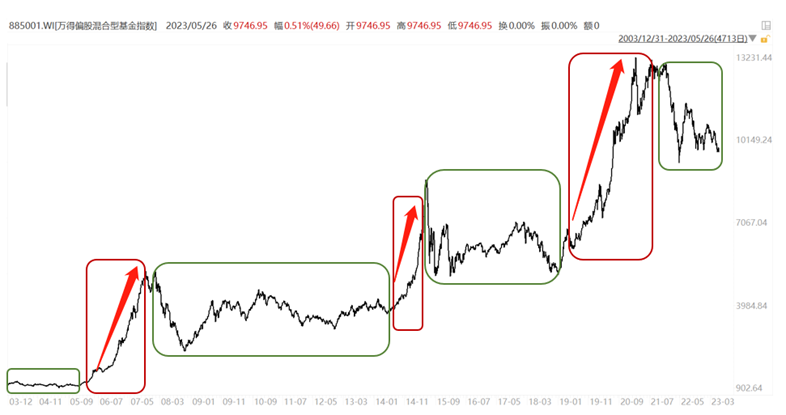

但是作为理智的投资人,需要认识到,在最焦躁的时候要学会等风来。我们看偏股混合型基金指数的走势图,会发现:

基金投资的收益是非线性的,很多时候80%的回报来自于20%的时间。↓

图:万得偏股混合型基金指数走势图

(数据来源:Wind)

因而当市场陷入“闲敲棋子落灯花”的鸡肋期,我们要做的是等待,而不是放弃。

花开结籽,关注者众,那种丰盈灿烂将萌芽生长期的蛰伏蓄力衬得黯淡无光。很多时候投资者的目光总聚焦在大涨的右侧,忽略了左侧的布局、坚守才是因和源。

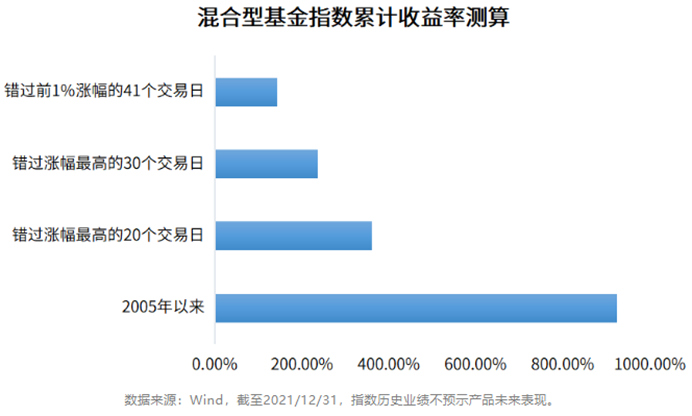

从2005年以来混合型基金收益率923.46%,如果错过涨幅最高的20个交易日,收益率下滑至359.53%,若错过涨幅最高的30个交易日,收益率下滑至235.76%;若错过涨幅前1%的41个交易日,收益率下滑至142.86%。

指数基金之父约翰·博格也说了同样道理的话:“永远不要轻易离开股市,然后认为你可以回来,因为你的情绪会完全击败你。”

其次,“便宜就是硬道理”,均值回归胜在最后,磨底期也将成为赚钱的时机。

很多时候,在新一轮的牛市中能赚多少钱,在很大程度上取决于在熊市中到底收集了多少廉价的优质筹码。遗憾的是,人类趋利避害的本能使得逆势买入成为了一件知易行难的事情。

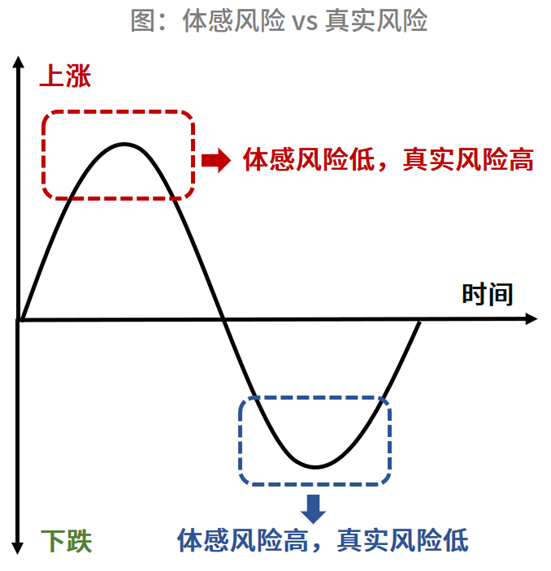

在市场连续下跌的时候极度恐慌,认为接下来深不见底,不惜在黎明前割肉;又在市场过热的时候过于乐观,觉得上升的趋势一定会持续,高位重仓追进,所以市场才总是在磨底期冷清缩量,又在高位巨量滞涨后见顶。

事实上,当市场位于底部区间的时候,空气中都会弥漫着悲观,绝望论调不绝于耳,投资者的体感风险很高,心理压力也很大。但事实上,这一位置的真实风险往往较低。

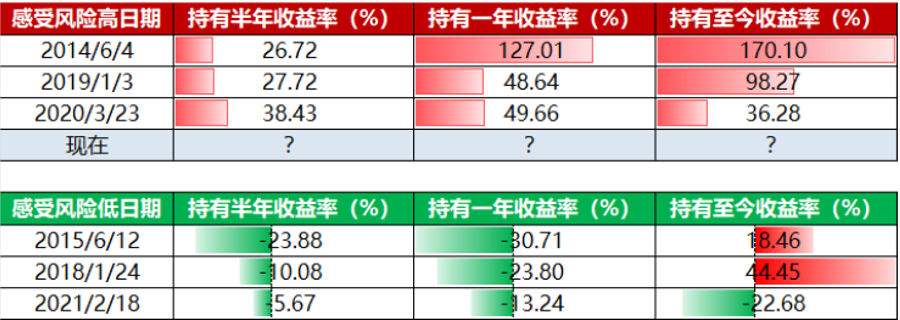

统计2014年以来A股市场三次感受风险高的市场低位和感受风险低的市场高位时点,分别持有偏股混合型基金半年、一年、至今收益率,能够证实风险的反直觉性这一结论。

(数据来源:Wind 截至2022.11.18 偏股混合型基金指数代码为885001.WI,过往业绩不预示未来表现)

那么在当前这个“感受风险高,真实风险低”的底部区域,理性的投资者不妨计深远、谋长虑,赴市拣金,择己所需~

夏天很漫长,我们有很多方式消夏,度过这个炎夏…熬底很艰难,但我们也要调整心态、正确应对,在最焦躁的时候等风来…

今天先说到这里,祝大家投资理财顺利~

本文的著作权归作者本人所有,未经著作权人许可,严禁转载。对非法转载者,我们保留采用法律手段追究的权利。

风险提示

2023-07-27 20: 35

2023-07-27 16: 46

2023-07-27 16: 46

2023-07-27 14: 55

2023-07-27 10: 50

2023-07-27 10: 50