Q:2021年量化私募管理规模突破万亿,A股市场有效性提升加速,行业竞争加剧,长期来看超额收益逐渐衰减是不可逆趋势,量化多头是否仍有“配置价值”?

A:1、从可预期的超额收益及其稳定性来看,量化多头未来依然具备非常好的资产配置价值

■ 长期来看超额收益逐渐衰减是不可逆趋势,随着A股逐步成熟,市场有效性提升,获取超额收益的难度也随之提升,这已成为整个资管行业要面对的问题,也是机构化进程中的必然结果。

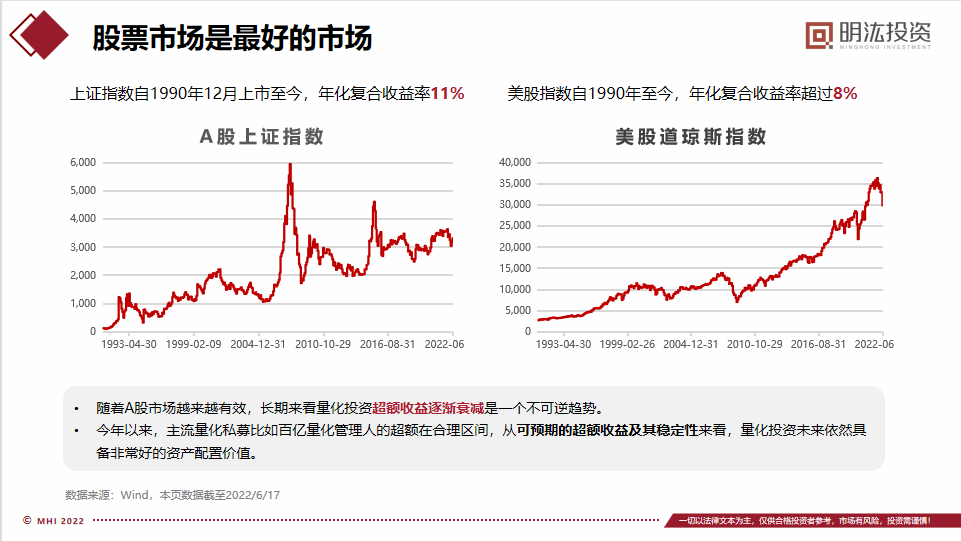

■ 股票是最好的投资品种,而A股是世界上最好的市场之一,但对人性的要求也最高。股票是最直接参与和共享经济发展红利的投资工具之一。上证指数自1990年上市至今,其年化收益均在10%以上;同期美股年化收益超过8%,考虑到2%通胀,年化收益约在6%,表现优于其他大类资产类别。A股市场虽然特别考验人性,但如果能坚持下来,长期来看的确可获取相对不错的收益。

■ 今年以来,主流量化私募超额仍保持在合理区间,从可预期的超额收益及其稳定性来看,量化多头依然具备非常好的资产配置价值。以目前主流产品线——中证500指数增强——2022年上半年的超额收益表现来看,主流量化私募已基本消化了过去几年的规模增长,并给客户带来了一个相对不错的超额收益。

2、持续获取Alpha是主动管理型投资机构的立身之本

■ 在我们看来,世界运行是遵循一定规律的,包括金融市场中不同的参与者有不同的交易行为,背后同样遵循一定的规律;与ETF等被动型投资工具不同,持续获取Alpha恰恰是主动管理型投资机构的立身之本。

■ 目前A股仍属于“中有效市场”,还远没有到强有效市场的阶段,各类市场参与者在对数据信息的处理、交易的细节处理等方面仍有较大提升空间。其实早在十余年前,美国就曾热议“世间究竟有无Alpha”,但一直到现在,仍涌现出不少优秀投资机构获取超越市场超越同行的优异超额。

■ 超额收益本身属于负和游戏,如果有人获得了超额收益,就意味着有人在跑输市场,很多市场参与者没有取得平均收益,恰恰在于其本身存在一定的错误交易行为——这不仅会发生在机构与个人之间,也会发生在机构与机构之间——机构同样也会有犯错,更多是尽量减少犯错或避免犯错,并尽可能去抓取别人的错误交易获取超额。在风云涌动的A股,鲜少有常胜将军。

3、我们建议投资者用长期的视角来看待量化投资方法论的有效性和量化私募的阶段表现,至少三年以上的时间跨度,短期几个月的表现靠前或者靠后,都不能代表未来的持续表现。对于量化多头产品的投资者而言,更重要的还是考察管理人的长期超额收益的稳定性和长期复合的收益率情况。

2023-07-31 13: 35

2023-07-31 13: 34

2023-07-31 13: 34

2023-07-31 13: 34

2023-07-31 13: 33

2023-07-31 13: 33