打开APP

基民这两年

等风来啊,等春来

见与不见,周期都在

何愁春不至?

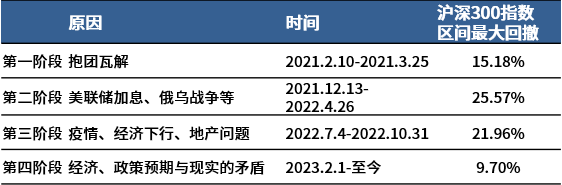

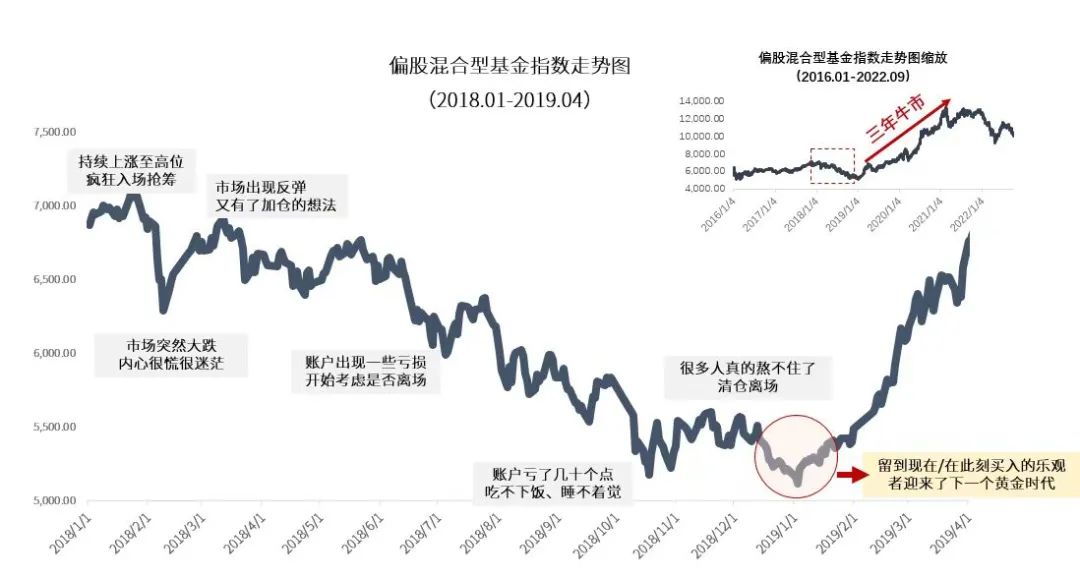

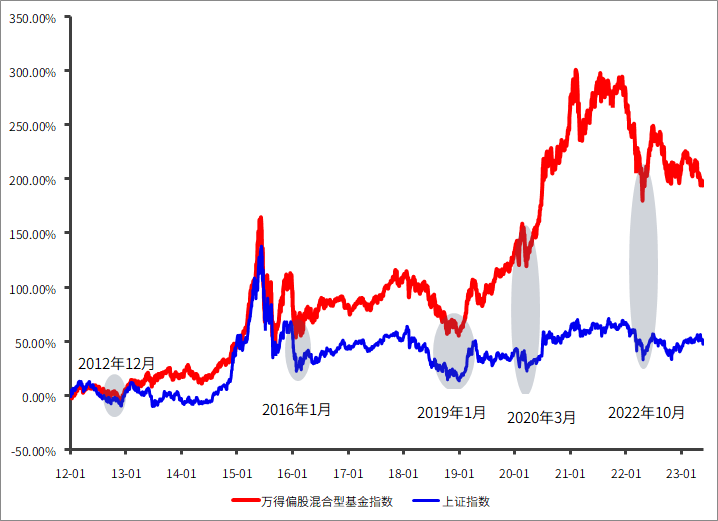

历史上,市场的见底的确需要在情绪层面反复打磨,市场近几日受到利空冲击有所调整,但是当前来看:

7·24政治局会议后,政策底已经确立,低位遭遇利空集中冲击,反而会加速市场底的形成;

当前政策仍处于落地期,有待改善的经济数据叠加不及预期的部分政策,反而有望推动政策加速落地或力度加码;

从历史经验来看,缺主线、弱成交、投资者期待下降,都是政策底向市场底转化的典型特征。

风险提示

2023-08-16 21: 46

2023-08-16 21: 46

2023-08-16 21: 45

2023-08-16 15: 13

2023-08-16 10: 22

2023-08-15 22: 24