从昨日的市场普跌,到今日的“深V”反转,磨底期的行情的确有些令人揪心。

挖掘基前几天写道:作为普通人,比起预测,我们更应该尊重趋势。在晴天备好雨伞,在寒夜静待黎明,沿着大概率正确的方向去应对,做长期大概率正确的事情。

那么,什么才是长期大概率正确的事情呢?

#1

接受模糊的正确,

才更有望拥抱长期的收益

宁要模糊的正确,也不要精确的错误。

——“宏观经济学之父” 凯恩斯

每当市场表现低迷,关于底部的讨论总是最多的。但是,在一片悲观的底部区域,任何消息和技术都会失去本来的意义,让“精准猜底”成为一件不可能完成,而且意义也不大的事情。

首先,投资者做出的预测都是基于当下已经掌握的信息,但个人的认知毕竟是有限的,资本市场内生的复杂性却是难以估量的。

我们完全无法预测接下来一周或是一个月市场会有哪些新增的影响因素,无论是利好的政策还是向好的数据,我们时常需要在事后才能知晓。

即便你擅长预判“未卜先知”,很有可能你所忽略的一些因素,反而成为了影响后市行情的关键。

今日午后离场的投资者,必然也无法料到2点的钟声会敲响之后的“绝地反击”。

其次,日光之下并无新事,没有哪一次行情真正逆转的时候,能够被投资者充分认知。

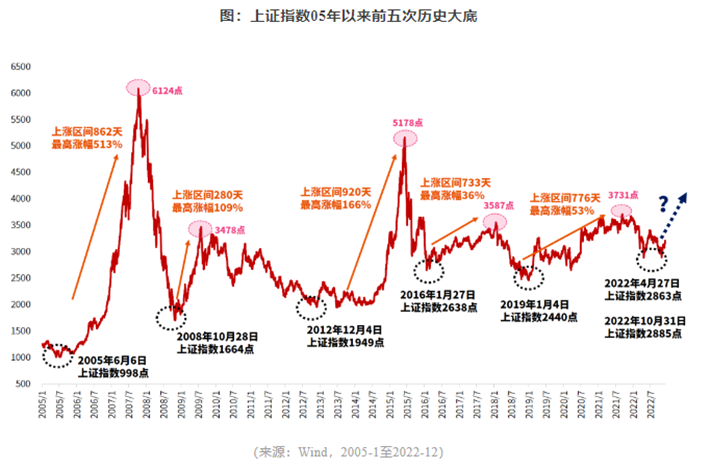

无论是19年1月、22年4月还是22年10月,总是有悲观的投资者在强力反弹前的最底部因为绝望交出筹码,也有选择空仓观望的投资者表示这是不可持续的超跌反弹,市场还将下行。但是,行情每次都从绝望中爆发。

更不必说,对于基本面良好、弹性佳的标的,往往在指数见底前已经抢跑拉升。最后的结果就是,苦等的“抄底”却无奈变成了“追高”。

正确的方法是,对于市场的涨跌,在战略上要重视,在心理上要轻视。牢记底部是一个区间不是一个点,只要买在相对低位,模糊的正确一定好过精准的错误。

过去近20年间,万得普通股票型基金指数年化收益率为12%,这就是坚持模糊的正确,最终实现长期收益的最好证明(来源:Wind,统计区间2003.12.31-2023.8.21)。

而12%更是成为了一个有依据的“锚”,如果频繁申赎没有获得更高的回报,不如卧倒不动,来获取权益类基金本身的收益率水平。

#2

不因追求短期的“安全”,

忽略长期的“危险”

现金永远不是好的投资。

——“股神” 沃伦·巴菲特

被誉为“证券分析之父”的格雷厄姆曾教导巴菲特两条投资铁律:第一,不要亏钱;第二,记住第一条。

不过,他所指的亏钱,其实是“本金的永久性损失”,这要么来自投资逻辑被颠覆、标的失去原有价值;要么源于过度融资与杠杆,使得自身陷入了“赌徒”的困境。

但事实是,总有投资者并未触发上述预警条件,却选择在最悲观的时刻卖出离场,把股票或者权益基金换成了看似“安全”的现金,倒在反转的黎明前,所以“市场底”才总是伴随着投资者的“痛苦割肉”完成形态的确认。但这样做存在两个问题,反而引发了真正的风险。

其一,低位割肉不仅是把浮亏转化成了实亏,也告别了未来可能的反弹的机会;

其二,短期看来稳妥的现金,在长期却“危机重重”。

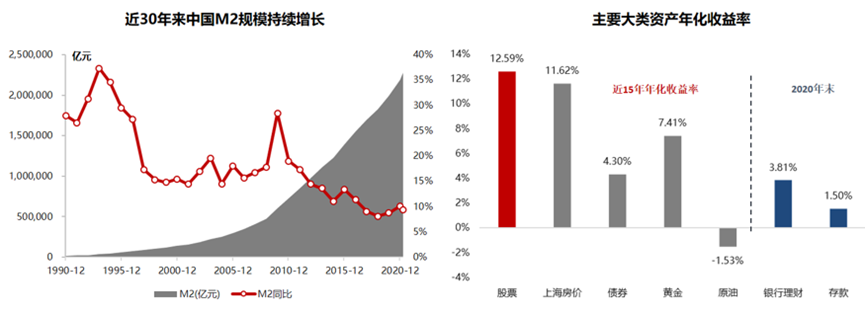

伴随着GDP总量的不断提升,货币超发规模也在快速上升,通货膨胀会不断侵蚀我们的购买力,导致钱在未来没那么值钱。而短期看来价格起伏不定、充满“危险”的股票,却以年化12.59%的收益率,成为我们对抗通胀的更优选择。

我们应该理性看待波动,盈亏本就同源,你所承受的波动也正是你投资收益的来源。波动并不是风险,本金的永久性损失才是。

#3

保持独立思考的理性思维,

避免与“羊群”共进退

最悲观的时候是买入的最佳时机,最乐观的时候是卖出的最佳时机。

——逆向投资大师 约翰·邓普顿

社会心理学经过研究后发现,人类有理性的一面和非理性的一面,但人类的非理性行为总会会出现系统性偏差。换句话说,三个臭皮匠不仅顶不了一个诸葛亮,甚至于他们合起来的智商还不如单个理性人。

(来源:《行为金融学讲义》,陆蓉)

这一点映射到金融市场上,就形成了著名的“羊群效应”,也就是投资者缺乏自身判断,随大流的现象。

当市场上涨时,投资者容易被乐观的言论鼓舞,追随他人的决策蜂拥至股市;同样,当市场遭遇下跌,投资者的恐慌也极易传染,并产生从众心理集体抛售股票。

不得不说,市场每次的底部和顶部都与这样的集体非理性行为有关,“羊群效应”总是让部分投资者时常在不恰当的时机集体行动,反而买出来顶、割出来底,显著折损了收益。

要知道,市场向来流传着“七亏二平一赚”的说法,“羊群”无疑占据了其中的大多数,如果与“羊群”同进同出,大概率面临失败。

换言之,想要战胜市场,我们应该克服从众心理,成为“羊群”的对手盘,这便是投资中的“逆向思维”。

这与投资中的“顺势而为”并不矛盾。当市场处于向上趋势的鱼尾行情时,大部分人会贪婪跟随“羊群”,但人多的地方反而应该引发我们的警觉,积累的泡沫随时可能带来转向。反之,当市场陷入低迷时,“羊群”对市场失去信心,认为市场再也不会好起来的恐慌让优质的资产被错杀,也让最后的泡沫出清,反而带来新一轮的行情。

#4

敬畏周期,

均值回归是颠扑不破的法则

树木不会长到天上去,也很少有东西会归零。

——橡树资本创始人霍华德·马克斯

资产价格的运行都有内在的周期。从过去十多年的大类资产走势来看,没有一种资产可以持续领先,“涨跌轮动”和“均值回归”总在发生,不同资产之间的相关性也不同,有正相关也有负相关。正如诺贝尔经济学奖得主哈里·马科维茨所说,资产配置多元化是投资的唯一免费午餐。我们需要合理的资产配置和组合管理,帮助我们分散风险、降低波动、穿越周期。

经济和股市也有内在的周期。就像季节变换总是沿着“春、夏、秋、冬”这一顺序运行,全球经济周期也总是在中循环往复,反应经济景气程度的PMI指数呈现出明显的峰谷交替,短周期大约3-4年一个轮回。

在经济周期的不同阶段,股市也会呈现出明显的牛熊周期轮回。从2005年至今,A股也会在每隔3-4年的时候出现一次大级别的底部,前五次分别是05年6月、08年10月、12年12月、16年1月、19年1月,而每一次挺过低谷之后,都会再度迎来复苏和繁荣。

低谷期固然难熬,但A股激荡30年,无论你相不相信,无论你觉得这次有多么“不一样”, 无论是08年、16年、18年、还是去年10月,每一轮的下跌的终结都一样。

一样的是,行情都是在绝望中诞生,市场都是在一片哀嚎中绝处逢生。

一样的是,底部来时永远悄无声息,但反弹真正来临时又波澜壮阔。

一样的是,超跌一定是反弹的最大动力,只要投资逻辑没有被颠覆,“价值回归”只会迟到不会缺席。

一样的是,总有一部分人倒在黎明前,交出 “带血的筹码”,也总有另一批人,会将这些“带血的筹码”以一个相当便宜的价格接过来,完成财富的再分配。

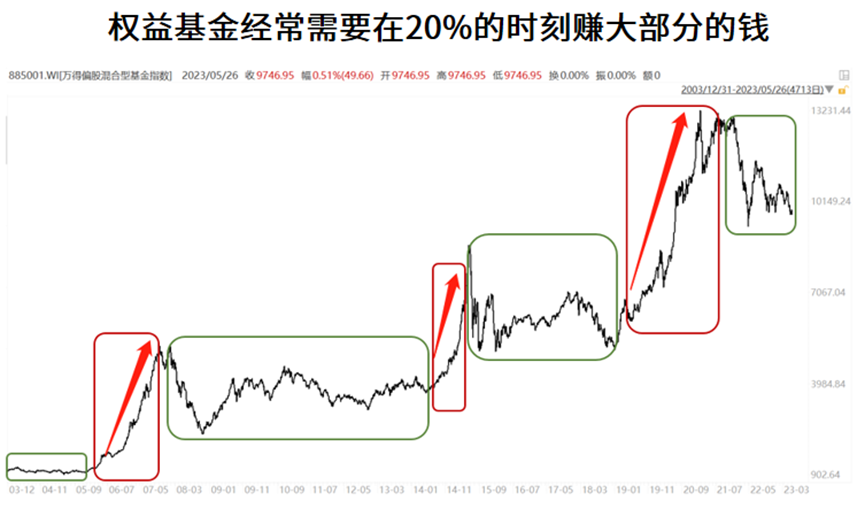

基金投资时常需要用时间换空间,我们需要用80%的时间来消化震荡和下跌,然后在20%的牛市时间里,挣来绝大部分的收益。

(来源:Wind)

懂得这个道理的投资者并不会畏惧震荡和下跌,因为他们始终坚信价值规律和投资常识,知道优秀标的在长期就应该获得与之匹配的优秀价格,便有望等来那20%的高光时刻。

风险提示

2023-08-22 19: 17

2023-08-22 19: 17

2023-08-22 19: 16

2023-08-22 17: 12

2023-08-22 11: 10

2023-08-22 11: 10