8月份的A股市场,出现了大幅下跌的走势。沪深300指数全月下跌了6.21%,创下了今年以来单月最大跌幅。这是7月24号政治局会议后,在一系列利好消息的加持下,北上资金仍然持续流出,8月份单月净卖出739.96亿元,单月净卖出创历史新高。场内投资者只要见利好,有反弹就抓紧时间卖出降仓。8月25日,上证指数下探至2023年的新低3053.04,创业板也较年初下跌了13%,各种自媒体和小作文关于第*次3000点保卫战段子满天飞,投资人悲观甚至绝望的氛围浓厚。

8月份的消息面,呈现很明显的冰与火并存的特征,主要体现在微观层面的坏消息与宏观层面的好消息接踵而至。微观层面头部民营地产公司债务违约爆雷、大型信托理财公司爆雷、地产销售数据环比下行、上市公司业绩同比下滑。宏观政策层面,7月24日会议定下方向后,8月27日财政部宣布印花税减半、证监会宣布控制IPO节奏、实控人减持新规、人行降低贷款利率基准、降准、要求商业银行降低存量房贷的利率、大型商业银行降低储蓄利率、宣布首套房认房不认贷、降低首套房首付比例到20%二套房首付比例30%...。很少见到这么短时间内推出这么密集的政策,对地产与经济的效果几何?我们另文讨论,至少展现了决策层对经济重视与迫切。

本期的伟志思考,我们就众多利好下,投资者为何夺路而逃卖出股票这一现象及背后传递给我们的信息来进行讨论,资本市场上我们面临的究竟是机会还是风险?

上市公司这个半年报的数据

情况如何?怎么看?

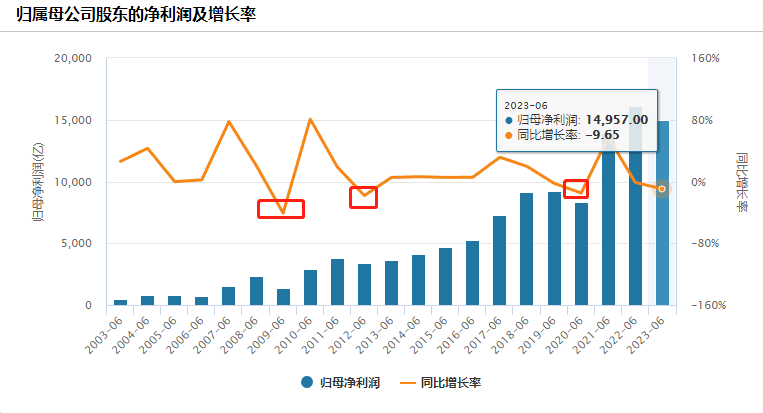

截止8月31日,5266家上市公司中,5265家按规定披露完了2023年上半年财务数据,A股整体业绩承压。上半年5265家上市公司实现营业收入35.36万亿元,同比增长2.57%,实现归母净利润2.95万亿元,同比下降了4.32%,剔除金融和两油,剩余A股上市公司实现营业收入27.42万亿,同比增长3.48%,实现归母净利润1.496万亿元,同比下降9.65%。

上图是最近20年A股剔除金融和两油之后的中报同比数据,今年的中报显然不算好看,但历史上看,还不算最惨。历史上比今年负增长更严重的还有三次,分别是2009、2012、2020年。2009年大家都知道,是美国次贷危机引发的金融海啸的冲击,后来在我们4万亿大建设下,迅速扭转了局面。2020年的情况大家也都清楚,防疫的需要阶段性停摆带来的经济暂停。2023没有严重的外部危机和疫情的冲击,因此最可比的应该是2012年的这一次。我们来复盘一下2012年资本市场和经济后来的情况,2012年底开启了创业板三年的大牛市,2014下半年市场走向了全面牛市,虽然这一轮牛市加杠杆及后来的去杠杆有点用力过猛,市场波动剧烈,那是后话。但是2012年8月底中报披露距离后来新一轮牛市的起点已经不远了。

中国有超过5200万家中小微企业,能够有幸成为上市公司的仅有5266家。应该说每一家上市公司都是行业的翘楚和龙头公司,是每一个行业中竞争力最强、盈利能力最强的企业了。如果说作为中国盈利能力最强的上市公司群体在2023年上半年的经营都如此有压力,那另外的5200万家中小微的经营状况如何,是不难想象的。8月份,各地土地拍卖成交数据同比大幅下滑,企业难、就业难、地方政府的财政恐怕更难….微观层面的温感与宏观数据的温感一定是有时差的,因为宏观数据必须等所有的微观数据汇总起来后,才能够呈现出来。这恐怕就是统计局发言人讲的微观感受与宏观数据之间的差异所在。为何身边的朋友二季度开始纷纷感受经营压力凸显,但是宏观数据还是比较健康。随着8月底各方数据的汇集,应该说当下的宏观数据已经能够比较好的看出微观层面的困难了。

这里我们并非想说这一次一定会像2012年之后那样出现大牛市,只是想表达:当期的经济数据不好,并非一定都是负面的,数据反映的是刚刚过去的历史,投资最重要的是未来如何。面对现实的坏数据,第一层次思维的人可能会认为,数据不好,情况很糟,应该赶紧卖出股票避险。最近持续净卖出的外资,还有不少急忙止损的投资人大概如此吧。第二层次思维的人可能会想,情况已经差到了这个程度了,党中央已经看到了问题并且开始对症下药了,接下来随着积极的财政政策、宽松的货币和信贷环境、地产政策从过去打压到大力放宽,寒冬已至,春天还会远么?从市场近期疲弱走势看,短期内持有这种观点的投资人有,但不在多数。

政策底与市场底之间的阶段

往往是多数投资者绝望的至暗时刻

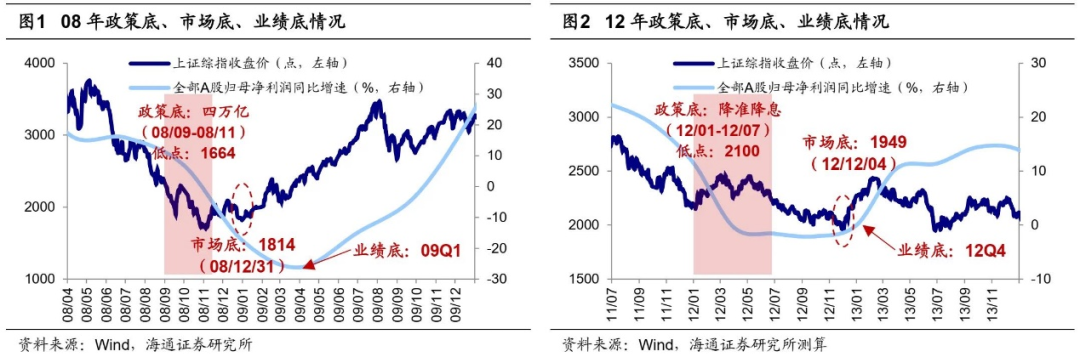

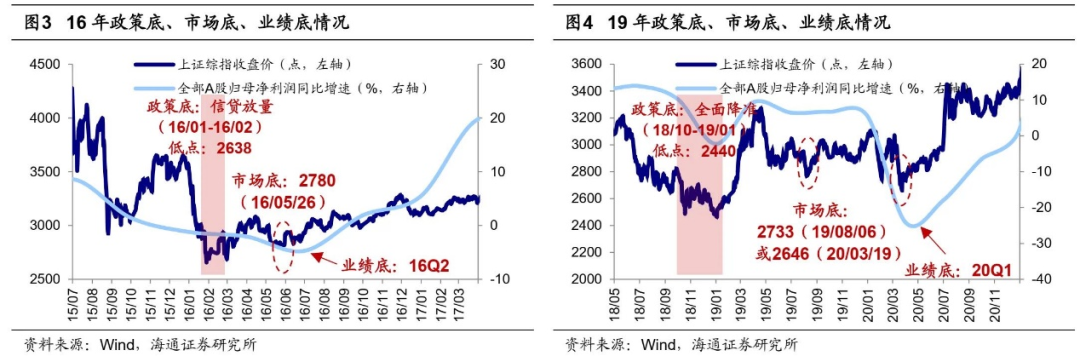

自本人1993年大学毕业进入资本市场至今恰好30年,这30年里此前亲历过5次熊市,这一次算是第六次了,因此对于熊市的特征、这一时期经济的状况、投资者的心态、政府出手救市、投资者对政府救市的反应….,还是有着比较清晰的记忆和自己的一些思考。最近海通策略首席荀玉根博士也写了一篇《历史复盘:政策底、市场底、业绩底》的报告,报告的部分研究结论我本人还是比较认可的。报告中提到“回顾历史,时间维度上政策底、市场底、业绩底依次出现”,这一观点与我们一直强调的:“政策是火车头、资本市场是火车身、实体经济是火车尾”,逻辑和观点是完全一样的。

回顾历史上多轮熊市后期的政府救市,政策底之后的市场底是否还有新低,我们同事做过相关的实证研究,有新低与没有新低都是出现过的,但是新低幅度与持续的时间过往来看是不会很长的。荀博认为是否会有更低的市场底,取决于政策的力度与基本面回落的压力两者的比较。政策底的力度大于基本面回落压力的,则市场底高于政策底,例如2008、2016、2019年这三次。如果政策力度小于基本面回落的压力,则市场底低于政策底,如2012年。

经济下行压力方面:这一轮经济下行的压力跟以往相比也是特别的突出的,二季度以来,内需修复偏慢叠加外需转弱,国内经济修复放缓。地产销售和地方政府卖地数据再创新低,不少地方政府公务员事业单位降薪、金融企业员工降薪、地产产业链就业收入下行….,就业和收入的预期转弱,开始传导影响到了消费数据。

政策力度方面:7月24日政治局会议要求“加大宏观政策调控力度”。近期各领域的政策持续出台落地:房地产方面,8月25日央行、住建部多部门印发通知,推动首套房贷款“认房不认贷”;8月31日央行等部门发布通知,下调首套和二套房首付比例,降低存量首套住房贷款利率。资本市场方面,8月27日证监会推出优化IPO、再融资监管,规范股份减持行为等多条政策;8月27日财政部和国家税务总局也宣布,自2023年8月28日起,证券交易印花税实行减半征收。从最近一系列操作来看,这一轮政策救市的规格是很高的,力度也是相当大。荀博认为这一轮政策底的起点是22年4月份开始(可能市场有其他不同看法),近期部分先行的经济数据有企稳迹象,例如制造业PMI自5月开始已经连续3个月回升,从5月的48.8%上升到8月的49.7%;工业企业利润累计同比降幅从2月份的-22.9%收窄到7月份的-15.5%。PPI当月同比也在6月见底-5.4%。如此强劲的政策支持对冲经济下行的压力,还是比较罕见的。

进入8月份,不少投资者变得更加的悲观和绝望。当然,有相当的投资人由于持仓的股票或基金组合亏损严重,接近了心理承受的极限。投资目标和心态已经发生了很大的改变,从之前“来股市就是要发大财的,至少赚出一套学区房来”!在经过漫长的熊市,亏损幅度反复加重的痛苦煎熬。加上各种自媒体小作文宏大叙事的逻辑演绎,现在的目标调整为“抓紧卖掉还能够留一点渣渣,否则像恒大那一批退市的地产股,连渣都不剩了”。这或许就是为何会在长期亏损严重的熊市后期,不少人现在慌慌张张的要把手中股票卖出、基金赎回离场的原因。作为局中人和过来人,政府支持资本市场态度如此明确了,在这阶段之所以变得更加绝望还有一个原因就是,大家认为这么多利好出来股市还不涨,说明市场和经济真的很差,还是走为上策!这些想法和操作是对还是错?需要留给时间去评判。但以我经历多轮牛熊周期的经验来看,在特别乐观与特别绝望的阶段,如果继续按照趋势外推的思维模式考虑问题,很容易犯战略性的错误的。这里应该注意到政策的外力已经出现了大逆转,相信不久就会看到股市与企业盈利的积极变化。

对于政策底已经很确立了这一问题,相信大多数人是有共识的。不少人纠结的是市场底是否已经探明?未来还有没有可能再给我们买到更便宜的价格?或许有、或许没有了,我们认为这不是问题的关键了,如果要追求完美所有的资金都在最低位置一次性完成建仓,成为全市场最靓的仔,是没有止境的。这里,我们送给朋友们一句我们曾经多次说过的话:“不要为了追求完美而错失正确”!战略的正确比战术上的完美更加重要。

近期投资策略思考

坚持8月9号中期策略会交流的主要观点,在现阶段保持积极偏进取的投资策略。在政策底已经很明确,市场底或许就在脚下的当下,或许是不少人绝望的至暗时刻,也是孕育新的生机的春天,没有必要更加悲观了。

精选好定性优秀、估值安全的长期放心的品种,耐心持仓,不去揠苗助长,静待春暖花开。相信,只有在最寒冷春季坚持播种的人,才有可能迎来秋天的硕果累累。

吴伟志

2023年9月3日

2023-09-05 11: 47

2023-09-05 11: 46

2023-09-05 09: 56

2023-09-05 09: 55

2023-09-05 09: 55

2023-09-05 09: 54