虽然很多人都早有预期,但当跌破3000点这一天真的到来,未免还是有些悲观与失落。

在海外冲突升级、美债收益率飙升、北向外资大幅净流出、三季报业绩杀等多方负面连锁反馈下,上证指数跌破年内新低,2900点保卫战打响。不利因素聚集,但本质是缺增量资金和缺信心,市场情绪已经陷入冰点。

破位下跌或是市场走向出清的开始,大跌之后,其实也不必过于悲观。

A股的3000点似乎被赋予了一些特殊意义,但凡到这一关键点位,对市场情绪的影响往往会被放大。

其实跌破三千点也不用悲观,回顾历史,即使下破3000点也很快就拉回来了。

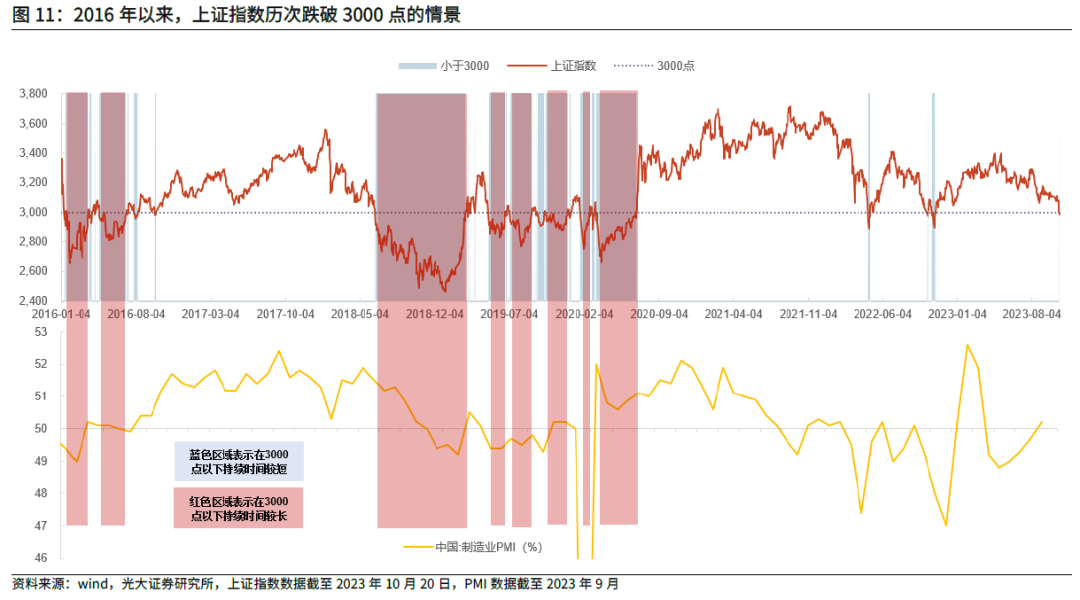

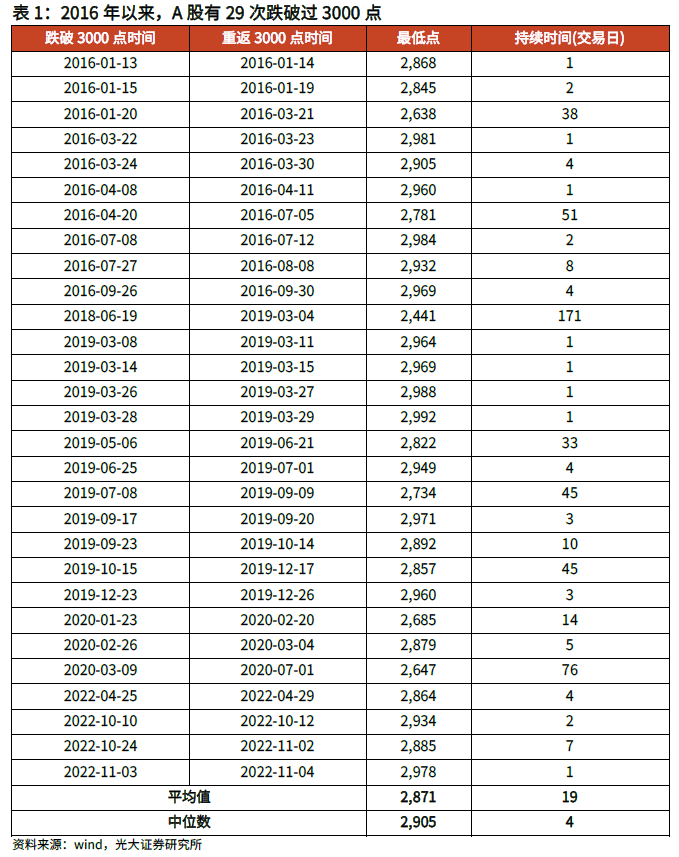

统计2016年以来上证指数就有29次跌破过3000点。而最近一次跌破3000点则是2022年11月3日,但是在次日,上证指数便又重返至3000点以上。后来发生的事情大家都知道了,A股开始了四季度反弹行情,到今年二季度一度涨到最高3418.95点附近。(数据来源:wind,截至2023.05.09)

从持续时间来看,3000点以下持续时间中位数为4个交易日,平均值为19个交易日,持续时间最短的仅有1个交易日,最长的则达到了171个交易日,时间分化非常明显。

从跌幅来看,上证指数跌破3000点后,继续下跌的空间通常不大,最低点的中位数为2905点,平均值为2871点。

结合历史上每一次3000点附近运行的规律来看,3000点惯性跌破后,基本下行空间有限,近年来修复的时间也越来越短。而大市值白马闪崩,往往是”市场底”构筑典型特征。当前来看,国内经济正在稳步复苏,基本面仍在悄无声息地复苏,指数在3000点以下长期徘徊的可能性较低。

正如彼得林奇曾经在书中写到:

1987年股市暴跌之后,道琼斯指数曾经一天之内下跌了508点,那些投资专家们异口同声地预测股市要崩溃了,但是事后证明,尽管道琼斯指数暴跌1000点之多(从8月份指数最高点计算跌幅高达33%),也没有像人们预料的那样股市末日来临。这只不过是一次正常的股市调整而已,尽管调整幅度非常大,但也只不过是20世纪13次跌幅超过33%的股市调整中的最近一次而已。

之后虽然又发生过一次跌幅超过10%的股市大跌,也不过是历史上第41次而已,或者这样说,即使这次是一次跌幅超过33%的股市大跌,也不过是历史上第14次而已,没有什么好大惊小怪的。

回顾历史,在政策底确立之后,市场往往在投资者情绪的推动下出现一定反弹,之后会出现再次探底,也就是常说的市场底“最后一跌”。回顾近十余年来的四次“政策底-市场底”的转换来看,两者相距差不多2个月左右,历经行情反复震荡。

2008.11,国常会提出4万亿政策

2008.12,最后一跌

2012.09,多家保险巨头三天加仓超过100亿元,汇金公司在二级市场增持四大行股份

2012.12,最后一跌

2018.10,一行三会表态,纾困股权质押风险

2018.12,最后一跌

2022.11,“新二十条”,“金融十六条”

2022.12,最后一跌

(数据来源:Wind,2018-2022,指数为上证指数(000001))

虽然无从判断本轮市场何时迎来“最后一跌”,但是当前已经处于极低位置,尤其近日白马权重下跌,或是市场自发见底的标志,破位下跌或是市场走向出清的开始。从影响股市的三大宏观变量“流动性、基本面和风险偏好”来看,底部特征在近期基本都有了:

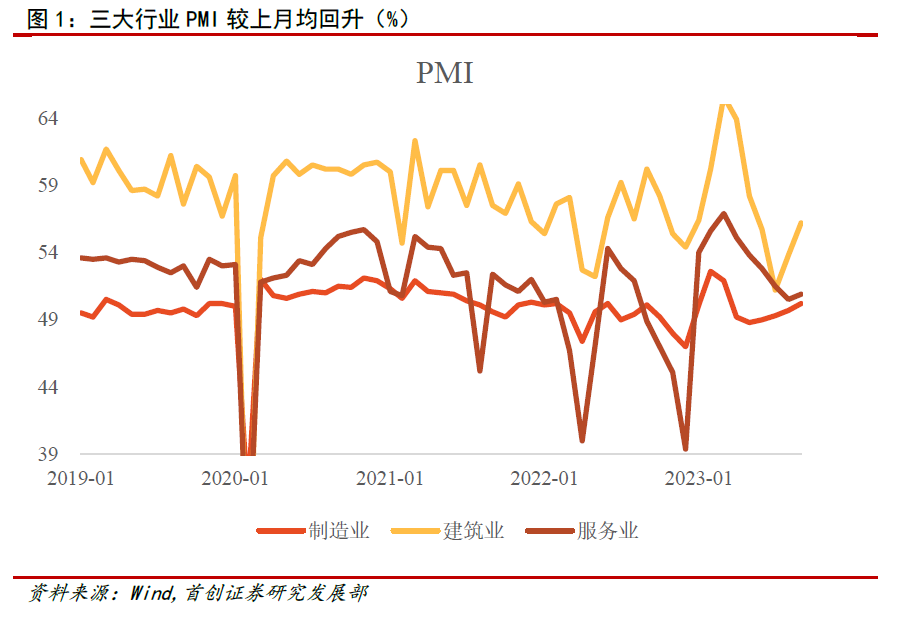

首先,经济基本面持续改善,增长动能恢复。9月中国制造业PMI为50.2,自6月以来连续第四个月环比回升,显示国内经济已经企稳,基本面并不差;经济底正在不知不觉间走出来,只是短期受制于复杂的外部环境、分母端的压制以及信心层面的问题等使得市场有所反复。

其次,政策底已经见到。本轮是少见的,政策给出清晰政策底信号的情况。展望未来,10月政治局会议和年底重大会议,可能带来增量政策,如引入增量资金、增量财政等,建议投资者重视政策对于资本市场呵护的决心;

此外,美债收益率已达高位,上行空间有限。当前市场对于外部流动性过度悲观,从全球资产比价角度,今年市场压力的来源是美国的利率在高位。

但从经济学常识来看,周期周而复始,有加息周期就会有降息周期。从战略上看当前接近下一个拐点,随着美国经济步入下行周期,美债存在回落空间,带来全球资本新一轮向新兴市场配置周期。

尤其近期很多公司因为短期因素下跌而持续杀估值,本质是缺信心之下、加速自然见底的过程。8月以来回购增持的公司不断增加,目前已达500家,显示产业资本已经认可企业的长期价值。

悲观时刻的选择,

“好的投资都是在坏的时候做出来的”,市场下跌既是当前风险的释放,更是未来机会的酝酿。每一轮低谷反而是起跳的蓄力。

回想历史上的那些“绝望”的时刻,比如从年初跌到年尾的2018年,除极个别细分行业外,多数个股均出现两位数的下跌,但熬过这段至暗时刻,到了2019年-2020年,在国内政策的支持下,A股开始强势反弹,尽管略有波折,但仍然走出了以新能源为代表的大牛市,如果因为躲避2018年大跌而撤出,则将无法获得2019-2020年的回报。

(数据来源:Wind,指数历史业绩不预示未来表现)

在当前稳增长”大背景下,政策也许会迟到但不会缺席,考虑到基本面当前已经处于止跌回升的状态,并不对结构性行情构成根本制约,做多结构机会,静待流动性与信心恢复或是当前最优策略。

“如果你等到穿过黑暗的隧道之后、沐浴在阳光下时再买入资产,则必须支付溢价;如果你等到接近隧道的尽头,已经能看到阳光时,就已经过了最便宜的交易时机。”

正如逆向投资大师约翰·邓普顿所说,以低价买入某项资产的最佳时机就是大多数人都在抛售它的时候。在大多数人悲观离场时刻,你的选择,往往决定了你未来的投资收益。

温馨提示:市场或相关指数历史表现不代表未来。本资料不作为任何法律文件,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。我国基金运作时间较短,不能反映股市发展的所有阶段。市场有风险,入市需谨慎。

2023-10-23 21: 37

2023-10-23 21: 37

2023-10-23 15: 35

2023-10-23 15: 35

2023-10-23 15: 35

2023-10-23 15: 34