一、权益市场回顾

(一)市场表现回顾:

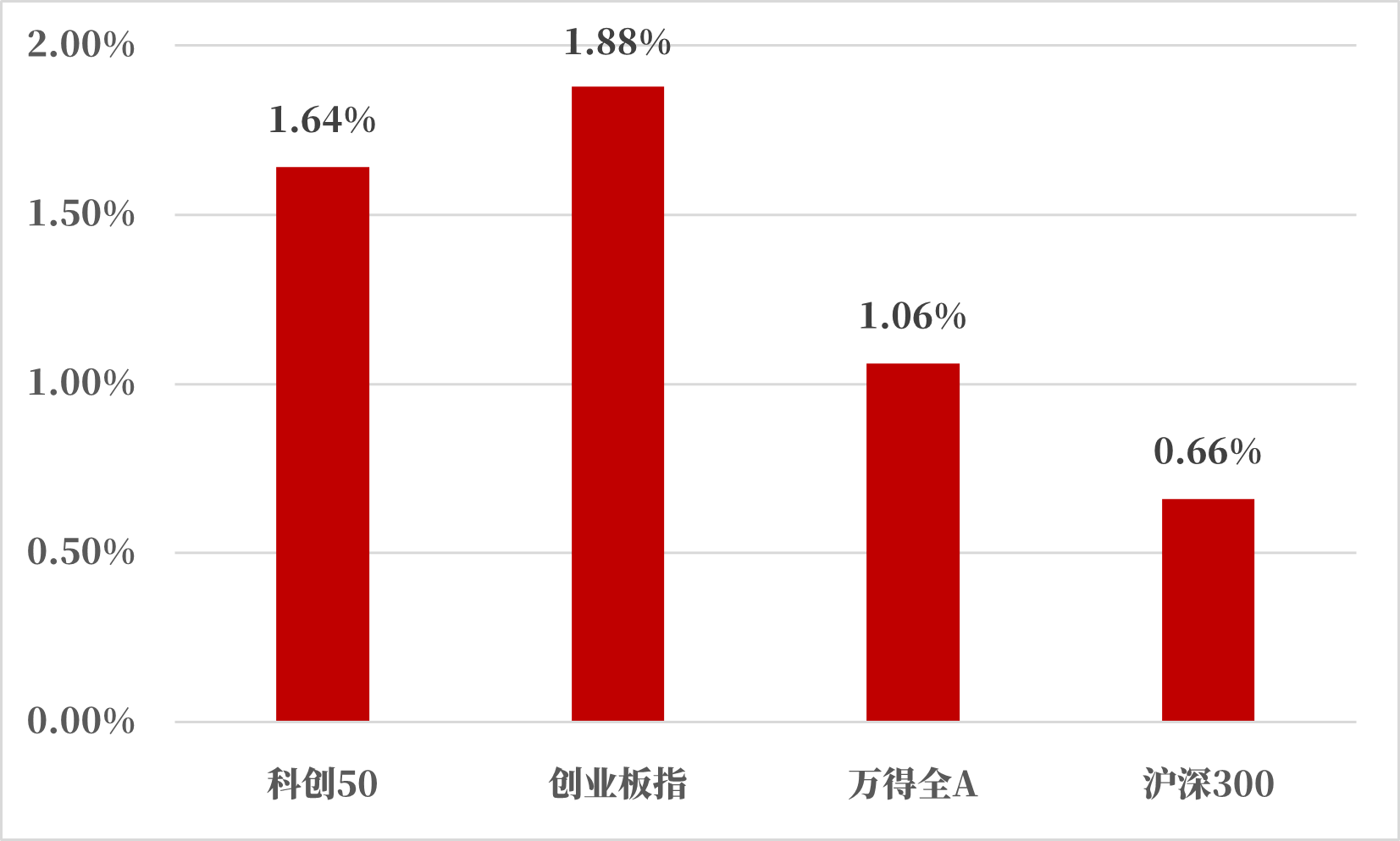

11月第2周四大指数全部收涨,创业板指上涨+1.88%,科创50上涨+1.64%,万得全A上涨+1.06%,沪深300上涨+0.66%。

上周A股主要指数表现

来源:Wind,统计区间:2023.11.06-2023.11.10

国内环境:

根据海关总署统计,美元计价下,2023年10月我国出口总额同比为-6.4%(9月为-6.2%);进口总额同比为3.0%(9月为-6.3%)。10月贸易顺差收窄为565.3亿美元。10月出口同比增速-6.4%,较9月小幅下滑0.2个百分点。从季调环比来看,10月出口季调环比为-3.2%,为过去10年同期跌幅相对较多的一月。前10个月,我国一般贸易进出口22.26万亿元,增长1.8%,占我外贸总值的64.9%,比去年同期提升1.1个百分点。其中,出口12.63万亿元,增长2.1%;进口9.63万亿元,增长1.3%。同期,加工贸易进出口6.29万亿元,下降10.3%,占18.3%。其中,出口4.07万亿元下降8.9%;进口2.22万亿元,下降12.8%。此外,我国以保税物流方式进出口4.5万亿元,增长6.7%。其中,出口1.78万亿元增长10.3%;进口2.72万亿元,增长4.4%。

IMF11月7日在对中国经济评估发布会上表示,由于三季度表现高于预期和中国政府出台的一系列财政措施支持,对今年中国GDP增速预测从5%上调至5.4%,2024年的预测为4.6%。

国际环境:

美国10月新增非农就业15万人,低于预期18万人,同时9月新增就业下修至29.7万人;其中私营商品生产部门10月就业减少1.1万人。10月劳动力人口下滑,劳动参与率下降0.1个百分点至62.7%,而失业率意外上升0.1个百分点至3.9%。

(二)行业表现回顾:

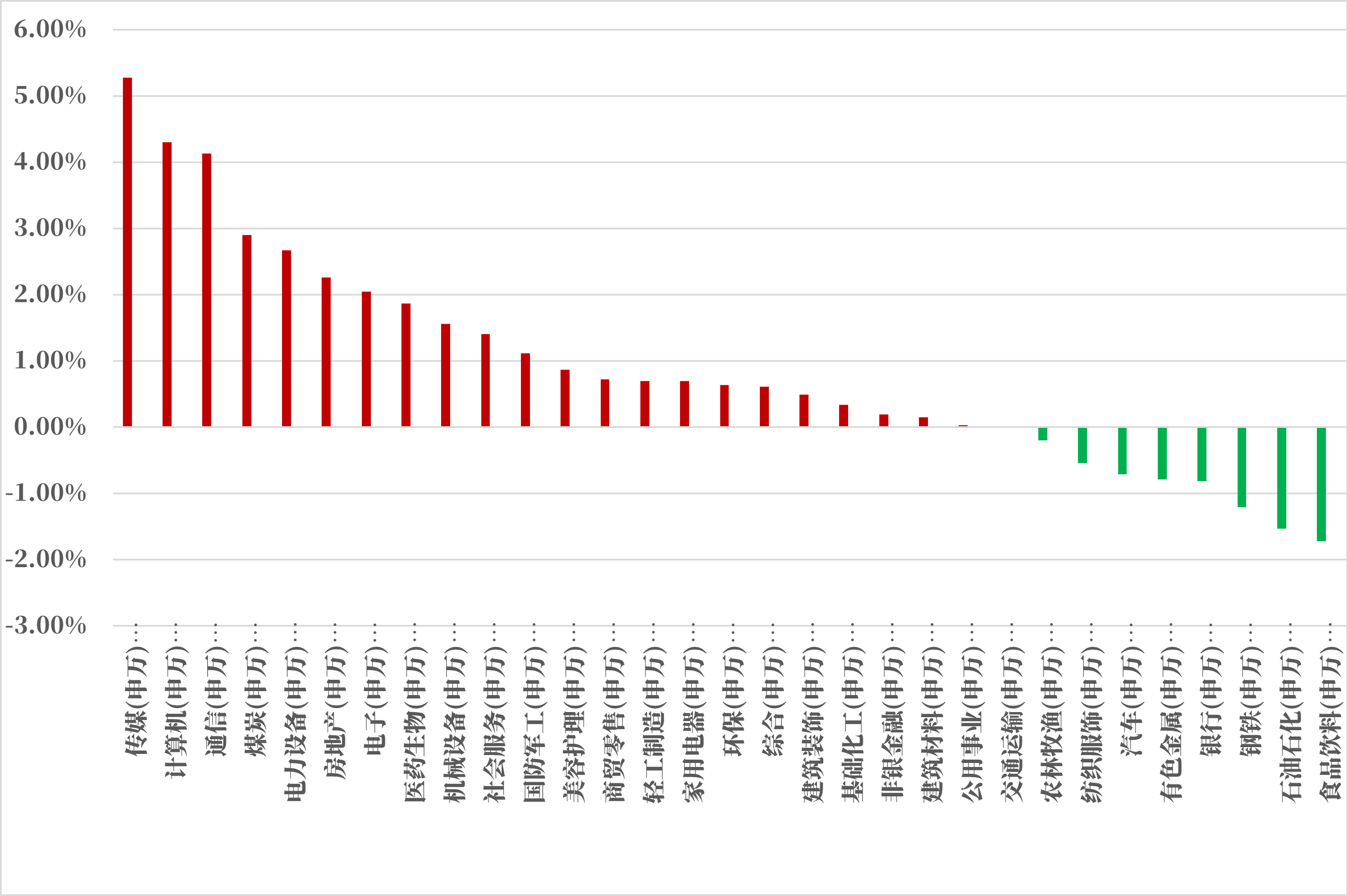

申万一级子行业指数周涨幅表现

来源:Wind,统计区间:22023.11.06-2023.11.10

上周行业周涨跌幅方面,31个申万一级行业中22个实现上涨。其中传媒、计算机、通信涨幅突出,分别上涨5.28%、4.29%、4.13%。

行业点评:

1)传媒:近期一款真人互动影像游戏火爆,引发市场对于互动类游戏以及短剧行业商业价值的重新思考。短剧市场高速发展,小程序短剧异军突起。观剧习惯变化催生短剧市场快速发展,传媒行业公司迎来较好表现。

2)计算机:11月7日凌晨,OpenAI举办其首届开发者大会,发布了全新的GPT-4Turbo、更新版的ChatGPT、GPTs产品,并发布了Assistant API等开发者工具。用户体验升级,ChatGPT现在能够无缝地整合网页浏览、数据分析等功能,无需用户手动在下拉框选择会话模式,系统会自动启用所需的工具,提供更加流畅的交互体验。

3)通信:“厕略会”光模块加单,供应链闻声上涨。英伟达发布中国特供版AI芯片,算力芯片封锁来回拉扯,“它跑它追”,国产算力、北美算力、算力租赁产业并驾齐飞。

二、债券市场回顾

(一)上周债市回顾

上周债市震荡偏强。

周一:央行11月6日以利率招标方式开展了180亿元7天期逆回购操作,中标利率为1.8%。当日6580亿元逆回购到期,因此单日净回笼6400亿元。央行在资金面宽松的背景下净回笼,当天国债期货收盘多数上涨,30年期主力合约涨0.02%,10年期主力合约涨0.02%,5年期主力合约涨0.01%,2年期主力合约基本持平。

周二:进出口数据公布,中国10月进出口总值(以人民币计价)3.54万亿元,同比增长0.9%。其中,出口下降3.1%,前值降0.6%;进口增6.4%,前值降0.9%;贸易顺差4054.7亿元,收窄27.9%。前10个月中国进出口实现正增长,进出口总值达34.32万亿元,同比增长0.03%。其中,出口增长0.4%,进口下降0.5%,贸易顺差4.78万亿元,扩大3.2%。当日资金面整体宽松,增长的贸易顺差数据推动债市走弱。国债期货收盘全线下跌,30年期主力合约跌0.05%,10年期主力合约跌0.02%,5年期主力合约跌0.06%,2年期主力合约跌0.05%。

周三:中国人民银行行长、国家外汇局局长潘功胜在2023金融街论坛年会上表示,必要时,中国人民银行还将对债务负担相对较重地区提供应急流动性支持。同时,支持地方政府通过并购重组、注入资产等方式,逐步剥离融资平台政府融资功能,转型成为不依赖政府信用、财务自主可持续的市场化企业。当日彭博经济研究预计中国央行会进一步下调1年期利率以支持经济,预计央行周一将降息10BP,推动债市走强。国债期货收盘多数上涨,30年期主力合约涨0.21%,10年期主力合约涨0.12%,5年期主力合约涨0.08%,2年期主力合约持平。

周四:经济数据公布,中国10月CPI同比下降0.2%,预期降0.1%,前值持平;环比下降0.1%。1-10月平均,全国CPI同比上涨0.4%。中国10月PPI同比下降2.6%,预期降2.6%,前值降2.5%;环比由9月上涨0.4%转为持平。1-10月平均,PPI同比下降3.1%。当日股市收涨,上证指数涨0.03%报3053.28点,股债走出跷跷板行情。国债期货收盘全线下跌,30年期主力合约跌0.01%,10年期主力合约跌0.03%,5年期主力合约跌0.02%,2年期主力合约跌0.05%。

周五:央行11月10日以利率招标方式开展2030亿元7天期逆回购操作,中标利率为1.8%。当日430亿元逆回购到期,因此单日净投放1600亿元。数据真空期资金面宽松给了债市小幅震荡的空间。国债期货收盘涨跌不一,30年期主力合约涨0.16%,10年期主力合约涨0.03%,5年期主力合约跌0.01%,2年期主力合约跌0.02%。

上周债市震荡偏强。全周来看,30年期主力合约涨0.4144%,10年期主力合约涨0.0735%,5年期主力合约涨0.0253%,2年期主力合约跌0.0673%。国债、国开债10Y-1Y期限利差较上上周同期分别收窄了3bps和7bps。(以上数据来源:Wind)

利多因素:资金面整体宽松。基本面的修复情况尚需进一步的数据验证。

利空因素:北向资金买入量有望增多,债市或走出跷跷板行情。房地产行业仍有政策优化空间,居民仍有改善性需求有待释放。

上周高频经济数据跟踪:

生产方面:基建环比小幅回暖。 钢铁方面,高炉开工率环比小幅下探,产能利用率也环比继续下探,钢厂盈利率环比变化不大,盈利表现依然较差。库存方面,螺纹钢、线材和建筑钢厂环比延续缓慢去库存趋势。 石油沥青装置开工率环比小幅下探。水泥发运率环比变化不大,水泥库存环比继续小幅下降,水泥价格环比继续小幅抬升,延续上行趋势。基建方面环比变化不大。生产方面, PTA开工率环比小幅下探,PVC开工率环比小幅上升。PTA下游,织机开工率环比变化不大。

需求方面:房地产行业表现仍较弱。房地产方面,上周百城土地成交面积环比震荡回落。百城土地溢价率环比小幅震荡抬升,依然弱于历史数据。供需方面,二手房出售挂牌量指数和挂牌价指数环比没有出现趋势性变化,依然是“量升价降”的趋势。其中,从30大中城市商品房成交面积成交套数数据来看,一线城市环比下滑明显。

通胀方面:通胀或继续维稳。上周猪肉价格环比小幅抬升,但仍震荡于下降趋势中,蔬菜价格也环比继续下降。原油方面,布伦特原油价格周度波动中枢环比继续小幅下移。通胀偏于维稳。

外贸方面:出口环比继续回暖。进出口方面,波罗的海干散货指数环比小幅抬升。中国出口集装箱运价指数环比向上修复。BDI数据仍维持于CCFI上方。从国内主要港口来看,上海和宁波的出口集装箱运价指数环比继续向上修复。

基本面:短期看,进出口或有一定修复。但消费的提振仍需薪资上涨的支持,短期内或难以看到数据上的明显表现。在地产行业表现不佳的背景下,投资也有待进一步提振。总体来讲,基本面的明显拐点并未出现。

资金面:央行对资金面呵护意图犹存,资金面合理充裕。

政策面:市场对降准降息存在预期,对房地产行业政策的进一步释放存在预期。

债市投资策略:目前市场对基本面的一致预期是债市波幅较小的基础。从央行的讲话来看,进一步降息以服务实体经济和修复居民端资产负债表的意图更为明显,故债市走势方面利率下行的概率依然更大。应谨慎做多。

(二)信用方面:

发行总览:上周债券市场一级发行信用债共320只,环比减少6.43%,其中超短融69只,短融2只,中期票据37只,私募债50只,PPN12只,一般公司债44只,累计发行规模1,980.62

亿元,环比减少1.42%。

来源:Wind,统计区间:2023.11.06-2023.11.10

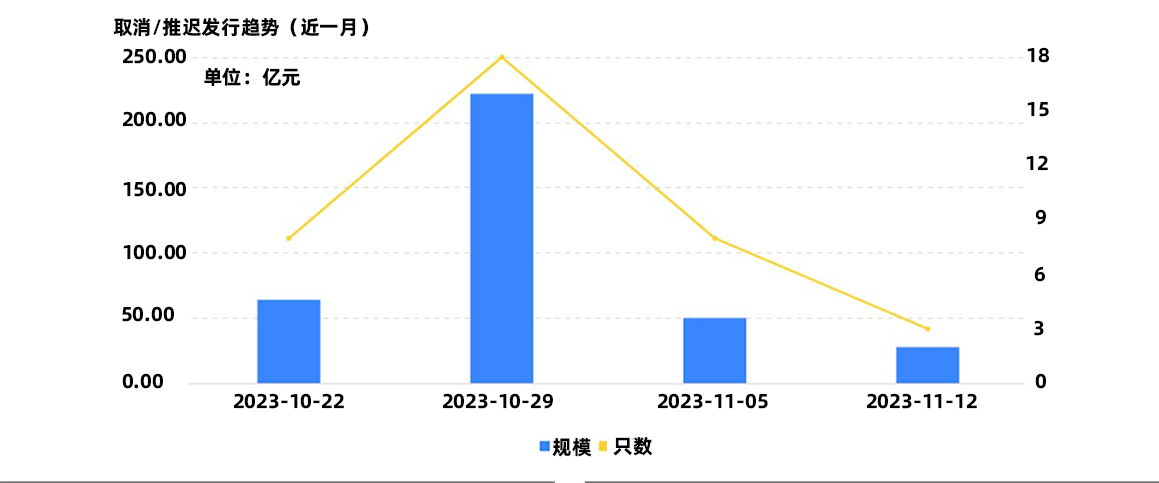

取消发行情况:上周取消发行的债券共3只,累计取消发行27.6亿元,环比减少44.7%。截止上周,近一个月共有37只信用债取消发行或者延迟发行,累计取消发行363.26亿元,最新统计如下:

来源:Wind,统计区间:2023.10.22-2023.11.12

风险揭示:本文中所阐述到的观点和判断仅代表当前时点的看法,不构成任何的投资建议,也不代表基金管理人对任何股票作出判断。因市场环境具有不确定性和多变性,本文当中所陈述到的观点和判断后续可能会发生调整和变化。投资者在购买基金之前请先认真阅读《基金合同》、《招募说明书》和《产品资料概要》等法律法规文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否与您的风险承受能力相适应。基金有风险,投资需谨慎。

2023-11-13 09: 43

2023-11-13 09: 43

2023-11-13 09: 43

2023-11-11 08: 21

2023-11-11 08: 20

2023-11-11 08: 20