一、权益市场

(一)市场表现回顾;

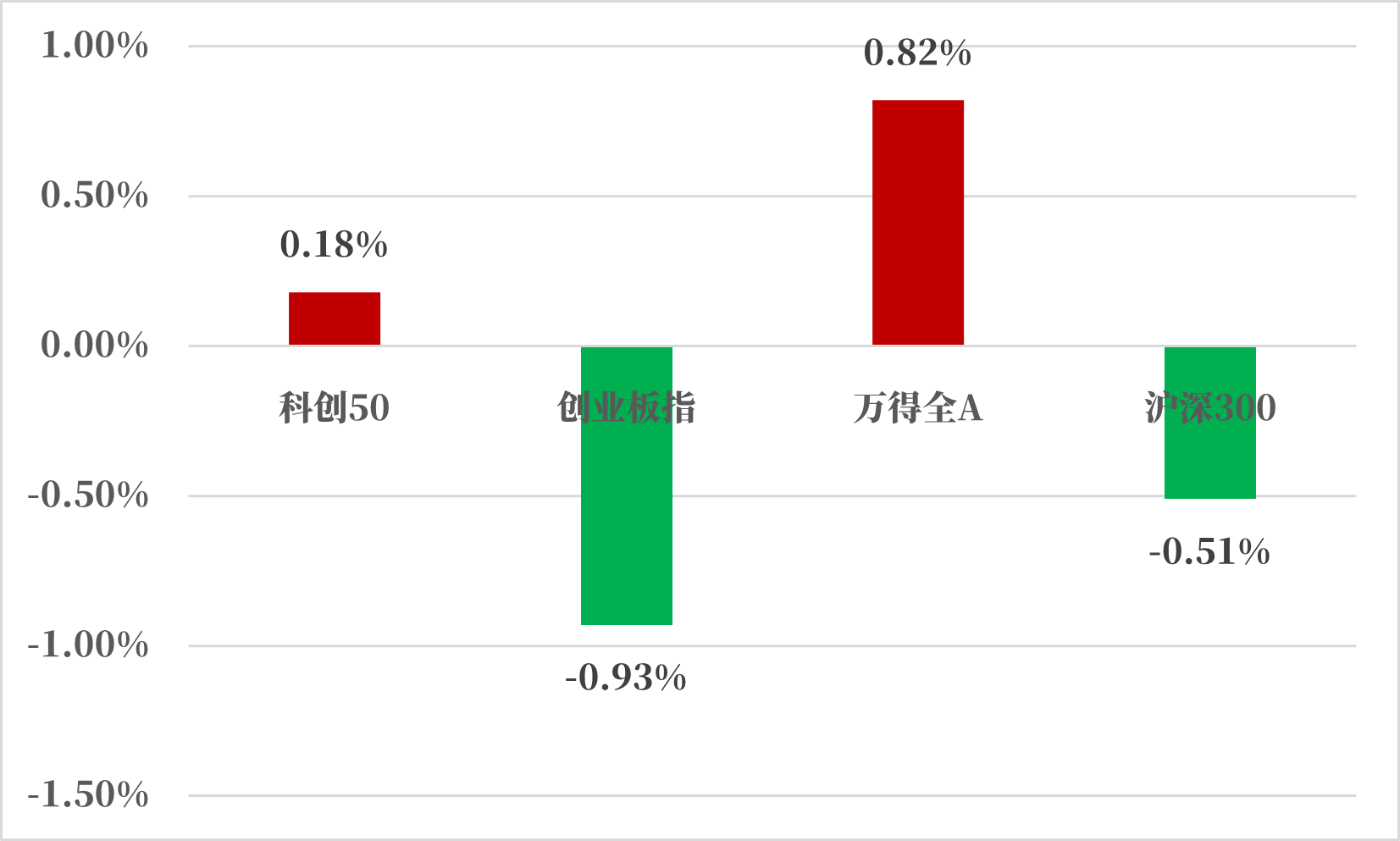

11月第3周四大指数涨跌各半,万得全A上涨+0.82%,科创50上涨+0.18%,沪深300下跌-0.51%,创业板指下跌-0.93%。

上周A股主要指数表现

来源:Wind,统计区间:2023.11.13-2023.11.17

国内环境:根据星图数据,10月31日20:00-11月11日23:59,综合电商平台、直播电商平台累积销售额为11386亿元,同比+2.08%;综合电商平台总计销售额为9235亿元,同比-1.12%;直播电商销售额为2151亿元,同比+18.58%。

根据国家邮政局,2023年11月1日至11日,全国邮政快递企业共揽收快递包裹52.64亿件,同比+23.22%;11月11日当天,共揽收快递包裹6.39亿件,同比+15.76%。

2023年10月社会融资规模增量为1.85万亿元,比上年同期多9108亿元,其中新增政府债同比去年同期增加约1.3万亿元。从融资存量同比来看,居民部门稳定在相对偏低水平,企业部门下降,政府部门上升,政府部门成为融资主导的格局继续强化。

国际环境:当地时间11月15日,国家主席习近平在美国旧金山斐洛里庄园同美国总统拜登举行中美元首会晤。两国元首就事关中美关系的战略性、全局性、方向性问题以及事关世界和平和发展的重大问题坦诚深入地交换了意见。两国元首同意推动和加强中美各领域对话合作,包括:建立人工智能政府间对话;成立中美禁毒合作工作组,开展禁毒合作;在平等和尊重基础上恢复两军高层沟通、中美国防部工作会晤、中美海上军事安全磋商机制会议,开展中美两军战区领导通话;同意明年早些时候进一步大幅增加航班;扩大教育、留学生、青年、文化、体育和工商界交流,等等。

2023年10月美国通胀数据不及预期,CPI同比+3.2%(前值3.7%,市场预期3.3%);核心CPI同比+4.0%(前值4.1%,市场预期4.1%),创下自2021年9月以来新低,美联储加息尾声得到确认,叠加近期中美关系缓和信号,此前美国对我国加征关税政策有望放松,工具产业链迎来利好。

(二)行业表现回顾:

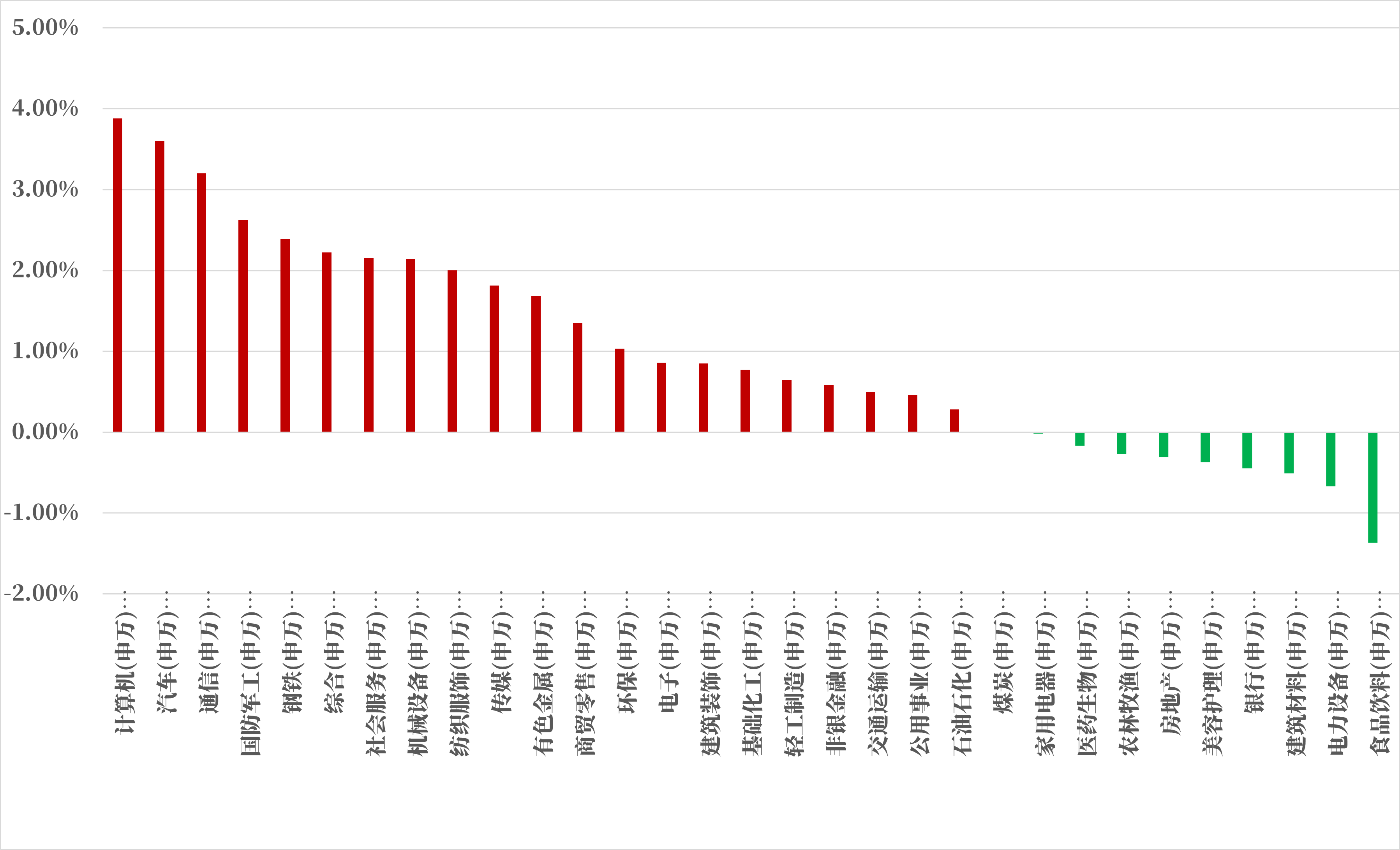

申万一级子行业指数周涨幅表现

来源:Wind,统计区间:2023.11.13-2023.11.17

上周行业周涨跌幅方面,31个申万一级行业中21个实现上涨。其中计算机、汽车、通信涨幅突出,分别上涨3.88%、3.59%、3.19%。

行业热点:

1)计算机:上海实施大模型智能算力加速计划,政策利好频出。Microsoft Ignite全球技术大会上,微软发布了Microsoft 365 Copilot新增功能、Security Copilot演示、Azure最新功能展示等一系列内容。

2)汽车:11月15日,工信部发布《道路机动车辆生产企业及产品公告》(第377批),小米汽车赫然在列,定位为纯电轿车,型号为SU7和SU7 Max;雷军发布微博“人车家全生态,我心更澎湃”,小米当日股价上涨近6%。

3)通信:算力租赁价格上涨,算力产业链从芯片至运维景气度提升。

二、利率市场

(一)利率方面:

上周债市回顾

上周债市震荡偏强。

周一:央行11月13日公布2023年10月金融数据,10月末,广义货币(M2)余额288.23万亿元,同比增长10.3%,增速与上月末持平,比上年同期低1.5个百分点。狭义货币(M1)余额67.47万亿元,同比增长1.9%,增速分别比上月末和上年同期低0.2个和3.9个百分点。流通中货币(M0)余额10.86万亿元,同比增长10.2%。中国10月社会融资规模增量为1.85万亿元,预期1.82万亿元,前值4.12万亿元。其中显示,10月政府债券净融资1.56万亿元,同比多1.28万亿元。中国10月新增人民币贷款7384亿元,预期6400亿元,前值2.31万亿元。数据表现较好,但其结构也存在优化空间。当日国债期货收盘集体上涨,30年期主力合约涨0.17%,10年期主力合约涨0.03%,5年期主力合约涨0.05%,2年期主力合约涨0.04%。(来源:Wind)

周二:市场对PSL工具的使用存预期,同时关注即将公布的MLF报价情况。市场对促经济的预期较浓,带动了债市走弱。当日国债期货收盘全线下跌,30年期主力合约跌0.26%,10年期主力合约跌0.12%,5年期主力合约跌0.08%,2年期主力合约跌0.06%。(来源:Wind)

周三:央行公告称,为维护银行体系流动性合理充裕,对冲税期高峰、政府债券发行缴款等短期因素的影响,同时适当供应中长期基础货币,11月15日开展了4950亿元7天期逆回购操作,中标利率为1.8%。同时开展14500亿元1年期中期借贷便利(MLF)操作,中标利率为2.5%,与此前一致。Wind数据显示,当日4740亿元逆回购和8500亿元MLF到期,因此单日全口径净投放6210亿元。当日经济数据公布,中国10月规模以上工业增加值同比增长4.6%,预期4.3%,前值4.5%。1-10月份,规模以上工业增加值同比增长4.1%。中国1-10月固定资产投资(不含农户)同比增长2.9%,预期增3.1%,1-9月增3.1%。其中,民间固定资产投资同比下降0.5%。从环比来看,10月份固定资产投资(不含农户)增长0.1%。中国10月社会消费品零售总额同比增长7.6%,预期7.3%,前值5.5%。其中,除汽车以外的消费品零售额增长7.2%。1-10月,社会消费品零售总额同比增长6.9%。中国10月城镇调查失业率为5.0%,环比持平;31个大城市城镇调查失业率为5.0%,下降0.2个百分点。MLF加量不变价,社零数据有修复。推动债市走出纠结行情。至收盘,国债期货收盘多数上涨,30年期主力合约涨0.12%,10年期主力合约涨0.03%,5年期主力合约涨0.01%,2年期主力合约跌0.02%。(来源:Wind)

周四:国家发改委表示,1-10月份,共审批核准固定资产投资项目130个,总投资1.08万亿元,其中审批100个,核准30个,主要集中在高技术、能源、水利等行业。其中,10月份审批固定资产投资项目4个,总投资56亿元,主要集中在能源、农业等行业。财政部发布通知,提前下达2024年部分中央财政城镇保障性安居工程补助资金预算,共计425亿元。财政靠前发力预期升温。当日债市小幅震荡,至收盘,国债期货收盘集体上涨,30年期主力合约涨0.22%,10年期主力合约涨0.16%,5年期主力合约涨0.13%,2年期主力合约涨0.03%。(来源:Wind)

周五:财政部透露,1-10月,各地在批准下达的新增债务限额内,发行用于项目建设的专项债券35192亿元。下一步,财政部将加大工作力度,更好发挥专项债券带动作用,促进经济持续向好。一方面,提前下达额度,强化年度政策衔接。根据国务院部署和有关工作安排,提前下达2024年度部分新增地方政府债务额度,合理保障地方融资需求。另一方面,强化政府债券特别是地方政府专项债券管理,适度扩大专项债券投向领域和用作项目资本金范围,保障重点项目建设资金需求,引导带动社会有效投资,提高债券资金使用效益。财政部还透露,将会同有关方面抓好增发国债的各项具体工作,做好1万亿元国债项目审核和预算下达,加强国债资金监管,切实提高国债资金使用效益。基本面预期对汇市压力的释放形成一定支撑。至收盘,国债期货多数收涨,30年期主力合约涨0.19%,10年期主力合约涨0.02%,5年期主力合约涨0.02%,2年期主力合约跌0.01%。(来源:Wind)

上周债市震荡偏强。全周来看,30年期主力合约涨0.3825%,10年期主力合约涨0.044%,5年期主力合约涨0.0441%,2年期主力合约跌0.0356%。国债、国开债10Y-1Y期限利差较上上周同期分别走阔了10bps和6bps。(来源:Wind)

利多因素:央行对资金面呵护意图明显。基本面的修复情况尚需进一步的数据验证。

利空因素:中美关系健康发展。经济数据环比表现尚可。

上周高频经济数据跟踪:

生产方面:基建环比小幅回暖。 钢铁方面,高炉开工率环比变化不大,产能利用率环比继续下探,钢厂盈利率环比小幅修复,但盈利表现依然偏差。库存方面,螺纹钢、线材和建筑钢厂环比继续去库存。石油沥青装置开工率环比小幅抬升。水泥发运率环比小幅下降,水泥库存环比继续小幅下降,水泥价格环比继续小幅抬升,价格延续上行趋势。年末基建方面环比变化不大。 生产方面, PTA开工率环比继续小幅下探,PVC开工率环比小幅抬升。PTA下游,织机开工率环比变化不大。

需求方面:房地产行业表现仍较弱。房地产方面,上周百城土地成交面积环比震荡回落。百城土地溢价率环比小幅下降,依然弱于历史数据。供需方面,二手房出售挂牌量指数环比变化不大,挂牌价指数环比下行,下行趋势明显。其中,从30大中城市商品房成交面积成交套数数据来看,一线城市波动中枢趋于稳定。

通胀方面:通胀或继续维稳。上周猪肉价格环比继续下降,蔬菜价格环比小幅抬升。原油方面,布伦特原油价格周度波动中枢环比继续小幅下移。

外贸方面:出口环比小幅回暖。进出口方面,波罗的海干散货指数环比继续抬升。中国出口集装箱运价指数环比小幅修复。BDI数据仍维持于CCFI上方。从国内主要港口来看,上海和宁波的出口集装箱运价指数环比小幅回落。

债市观点:目前经济有望进入缓慢修复状态,但房地产行业仍显拖累,内需也仍有待提振。财政靠前发力,预计明年“开门红”可期。但就今年年末来看,更需关注资金面的情况。目前央行对税期资金面呵护意图明显,但跨年时点银行年终结算,资金面仍有压力。关注资金面和机构行为,谨慎做多。

(二)信用方面:

发行总览:上周债券市场一级发行信用债共375只,环比增加9.6%,其中超短融73只,短融11只,中期票据58只,私募债62只,PPN11只,一般公司债29只,累计发行规模2687.15亿元,环比增加33.73%。

来源:Wind,统计区间:2023.11.13-2023.11.17

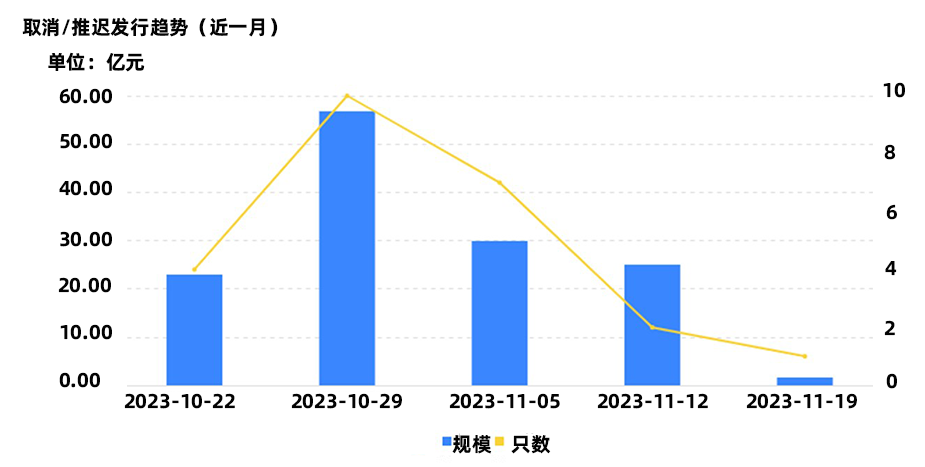

取消发行情况:上周取消发行的债券共1只,累计取消发行1.62亿元,环比减少93.52%。截止上周,近一个月共有24只信用债取消发行或者延迟发行,累计取消发行136.28亿元,最新统计如下:

来源:Wind,统计区间:2023.10.22-2023.11.19

风险揭示:本文中所阐述到的观点和判断仅代表当前时点的看法,不构成任何的投资建议,也不代表基金管理人对任何股票作出判断。因市场环境具有不确定性和多变性,本文当中所陈述到的观点和判断后续可能会发生调整和变化。投资者在购买基金之前请先认真阅读《基金合同》、《招募说明书》和《产品资料概要》等法律法规文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否与您的风险承受能力相适应。基金有风险,投资需谨慎。

2023-11-20 17: 26

2023-11-20 17: 26

2023-11-20 17: 25

2023-11-20 17: 25

2023-11-20 17: 25

2023-11-20 17: 24