核心观点:

上周债市受资金面偏紧影响,收益率曲线继续走平。跨月结束,央行按惯例在月初持续对OMO净回笼,合计约1万亿。全周资金面总体偏紧,R-DR价差维持高位,分层现象比较明显。非银机构对资金面预期较为谨慎,短债和存单价格居高不下,周内1Y AAA国股存单触及2.70%,与10Y国债多次出现倒挂。银行的负债缺口和存单到期压力预计将持续至年底,存单利率或继续高企。基本面方面,财新PMI和进出口数据公布后对市场影响较小,周末公布的通胀数据超预期下降,反映经济复苏的基础仍不稳固。情绪方面,穆迪下调主权评级展望,在股债跷跷板效应下,债市有所提振。另外,全周市场持续关注政治局会议,并博弈降准、降息,收益率有所下行。周五会议通讯稿发布后,市场解读认为大规模刺激概率较小,总量货币政策仍有空间,收益率进一步下行。全周来看,交易逻辑依然围绕资金面及预期展开,1Y国债上行4BP,10Y国债在资金和存单的持续压制下维持窄幅震荡。

展望本周,本周系列重要数据和央行操作将陆续发布和落地,关注可能的预期差。本周将发布11月金融和经济数据,目前市场预期表现一般。市场的关注点还是本周的MLF投放,超额续作和降准的预期较高。如果降准落地,可能会带来一波短期做多的行情,关注可能的预期差。

一、主要数据与事件

(一)11月进出口数据发布

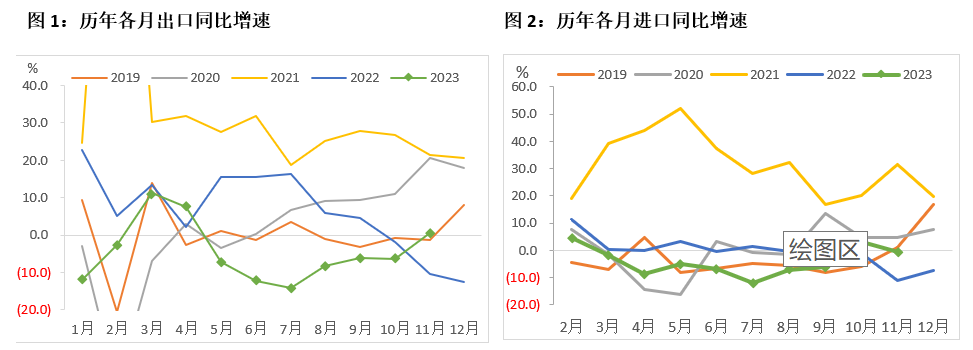

事件:11月,出口(以美元计价)同比增长0.5%,预期增0.7%(Wind),前值降6.4%;进口下降0.6%,预期增3.5%,前值增3%;贸易顺差683.9亿美元,预期590亿美元,前值565.3亿美元。

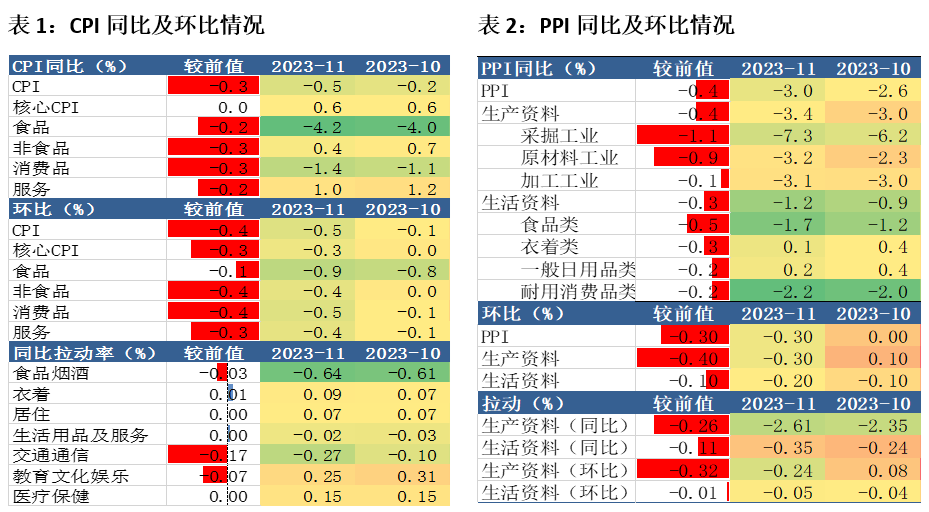

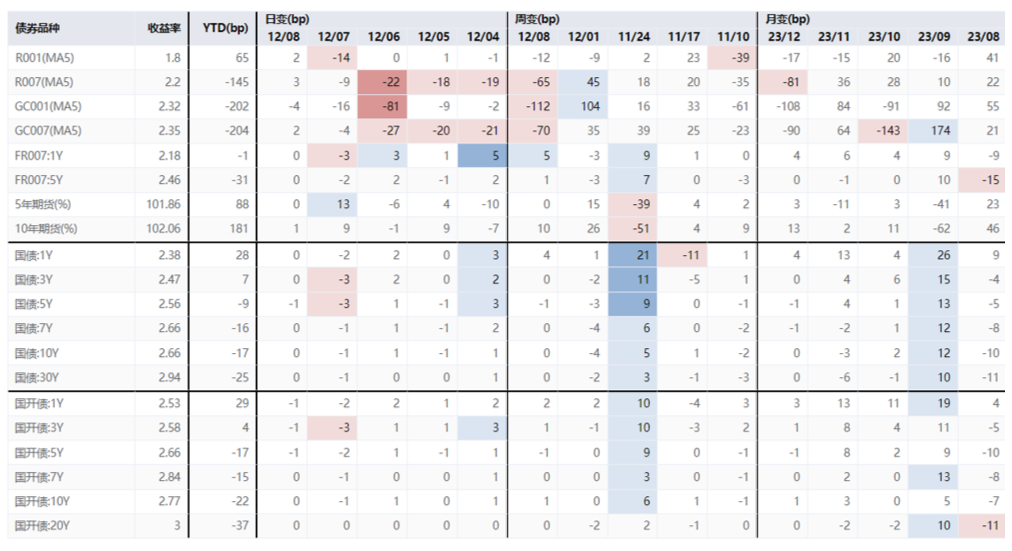

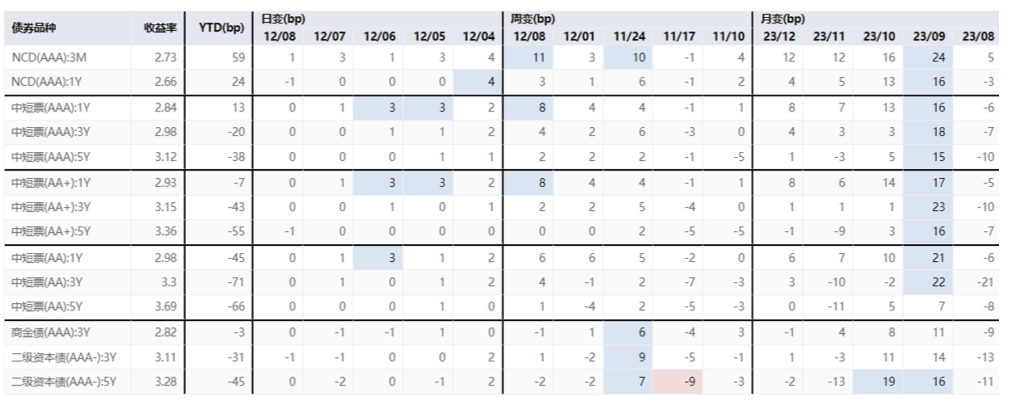

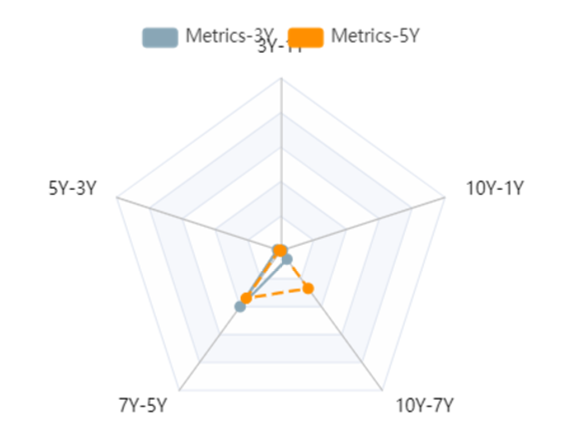

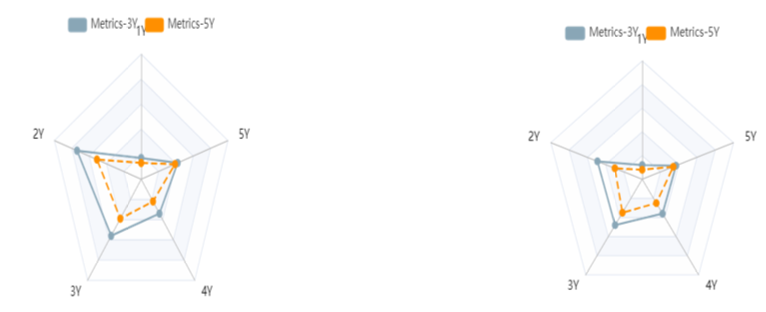

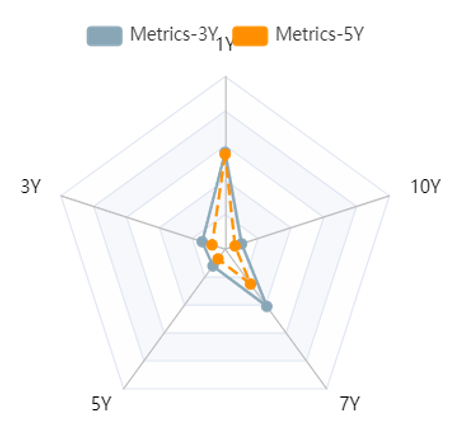

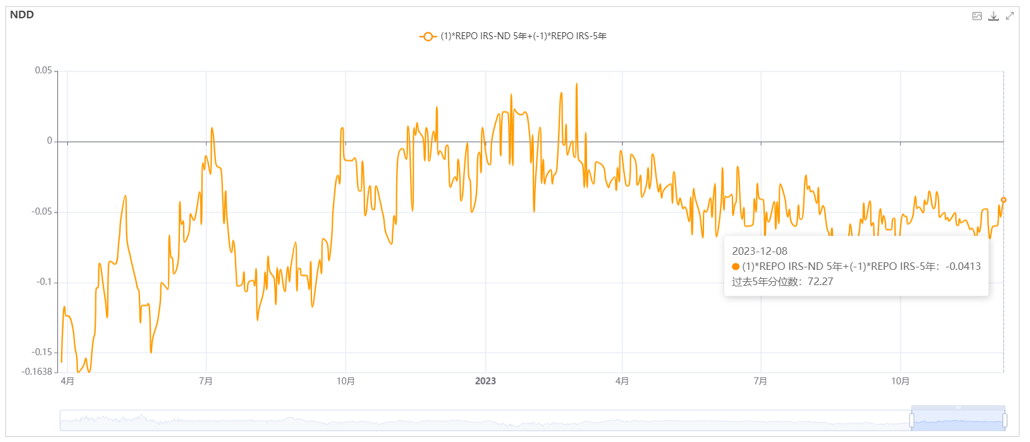

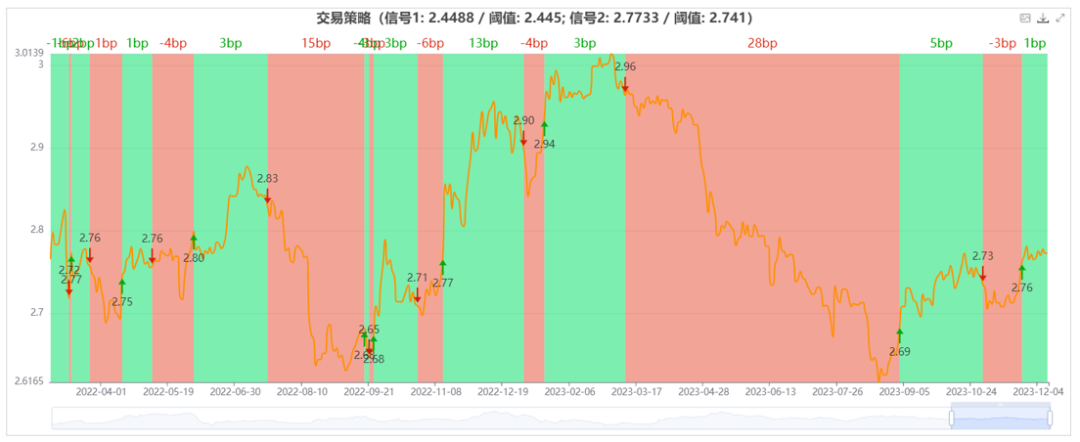

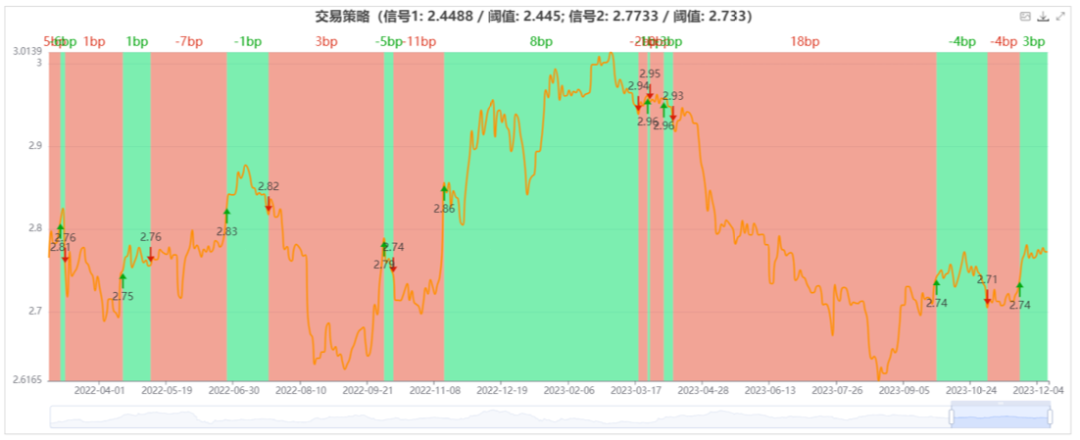

点评: (1)受低基数影响,11月出口增速回升明显,但基本符合预期,12月回升态势有望延续。去年11月,受疫情防控影响,出口增速大幅下滑至-10.38%。本月,Wind一致预期是同比增长0.7%,华尔街见闻发布的一致预期是同比增长0%。本月的增长与韩国、越南出口的增长情况基本保持一致。从环比来看,11月的出口环比6.5%,与往年的季节性均值基本一致。12月,出口增速继续修复的概率较大,一是12月低基数的影响仍在,二是对美国、俄罗斯的出口增速有望维持。(2)进口超预期再度转负,反映内需恢复基础仍需巩固。去年11月的进口增速为-11.14%,在上月增速明显好转的背景下,市场的预期普遍较为乐观,但再度转负,颇感意外。本月转负既是受到部分大宗商品价格下跌的影响,也反映出我国当前内需恢复仍然偏弱。不过近期高频数据显示国内工业生产仍延续改善,叠加“万亿国债”、信贷节奏平滑等政策效能的显现,或有助于后续进口企稳。 (二)政治局会议召开 事件:12月8日,中共中央政治局召开会议,分析研究2024年经济工作。 点评:(1)对形势判断较为乐观。经济回升向好;(2)政策定调偏积极。删掉了“稳字当头”,强调“以进促稳、先立后破”,“加大宏观调控力度”。(3)政策力度非强刺激。“强化宏观政策逆周期和跨周期调节”,“继续实施积极的财政政策和稳健的货币政策”,“积极的财政政策要适度加力、提质增效,稳健的货币政策要灵活适度、精准有效”,“尽力而为、量力而行”。(4)继续关注后续的中央经济工作会议。政治局会议为后续的经济工作会议的定调,关注经济工作会议对地产、资本市场、金融改革等方面的表述。 (三)11月CPI、PPI数据发布 事件:11月,CPI同比下降0.5%,预期降0.1%,前值降0.2%。PPI同比下降3%,预期降2.8%,前值降2.6%。 点评: (1)通胀下行幅度超预期。CPI同比降幅扩大,创2020年底以来新低。虽然核心CPI同比持平前值,但环比持平有数据以来最低;PPI同比降幅再度扩大。(2)通胀下行主要受猪肉和石油价格下降影响。CPI同比-0.5%,其中猪肉贡献-0.58%,交通通信贡献-0.27%,PPI同比下降3%,其中采掘工业同比下降7.3%。(3)降准降息概率提高。11月通胀和PMI进一步回落,显示经济景气度回落,央行货币政策宽松的窗口可能重新打开。 二、债券市场表现 上周债市受资金面影响,短端收益率有所承压,收益率曲线继续走平。具体而言,周一,跨月后央行OMO连续大额净回笼,市场对于跨年资金面保持谨慎,短端再次走弱,同业存单收益率快速上行,曲线继续平坦化。周二,早盘现券收益率小幅上行,同业存单继续提价压制市场情绪,中长端表现相对强势。午后受穆迪调降中国主权信用评级展望影响,权益市场表现不佳,跷跷板效应下现券收益率震荡下行。周三,资金面保持宽松,消息面较为平静,早盘现券情绪尚可,收益率平开估值,短端上行带动情绪走弱,现券收益率震荡上行。周四,中国11月出口总额当月同比增长0.5%,进口总额当月同比下降0.6%,整体略低于预期。午盘网传重要会议召开,市场关于降准降息的预期再起,短端情绪明显好转,3-5年期限表现强势。周五,早盘现券延续下行行情,长端情绪较弱,午后资金面略有收紧叠加期货向上受阻,现券止盈力量下收益率上行回吐全部涨幅,尾盘政治局会议通稿公布,市场解读偏多,利率下行收于全天最低点。 图3:利率市场表现 图4:信用市场表现 三、系统观察 期限利差有所收敛,信用利差有所走阔,隐含税率、利率衍生品整体变化不大。 期限利差方面,上周收益率曲线走平,短久期国开债表现略弱于长久期,期限利差总体有所收窄。从过去三年历史分位数来看,目前7Y-5Y的利差略高(40%),其他期限的利差多处在历史极低值(0%-6%)。 图5:国开债期限利差分位数(近3年或5年) 信用利差方面,上周信用债表现弱于利率债,信用利差主动走阔。从过去三年历史分位数来看,目前中短期限AAA的信用利差分位较高,2Y、3Y分别处于74%,56%的历史分位。同期限AA+的信用利差分位数也尚可(50%)。 图6:AAA及AA+信用利差分位 隐含税率方面,上周国开债表现与国债相当,隐含税率变化较小。目前,大部分期限的隐含税率均处于历史极低位置,1Y、7Y国开债的隐含税率相对突出。 图7:隐含税率 衍生品方面,NDD收在-4.13BP,Bond swap国债5Y收在10.82BP,均较前一周变化不大,均处于窄幅震荡状态。 图8:NDD 5Y 图9:国开/国债Bond swap 四、策略信号 平滑后的中长期债基久期中位数较前周略有上升,势能水平较前周略有下行。利率、商品、汇率引导模型均维持看空,自动驾驶模型推荐1.23Y的杠杆后久期。 平滑后的中长期债基久期中位数较前周略有上升(2.58Y→2.65Y)。 图10:市场久期中位数水平 势能角度来看,由于跨月后资金面没有明显转松,上周资金价格整体不低,所以势能水平整体较上周略有下行(-2BP) 图11:势能水平 动能角度来看,利率、商品、汇率引导模型均维持看空。自动驾驶模型推荐1.23Y的杠杆后久期。 图12:利率引导模型(短期-10Y国开) 图13:利率引导模型(长期-10Y国开) 图14:汇率引导策略 图15:商品引导策略 图16:自动驾驶 五、本周关注 1. 资金面情况; 2. 11月金融、经济数据; 3. MLF到期续作情况; 4. 美联储利率决议。 数据来源:wind,浙商基金,截至2023年12月10日。 滑动查看完整风险提示

2023-12-13 15: 31

2023-12-13 15: 31

2023-12-13 15: 31

2023-12-13 14: 24

2023-12-13 11: 09

2023-12-13 11: 09