核心观点:

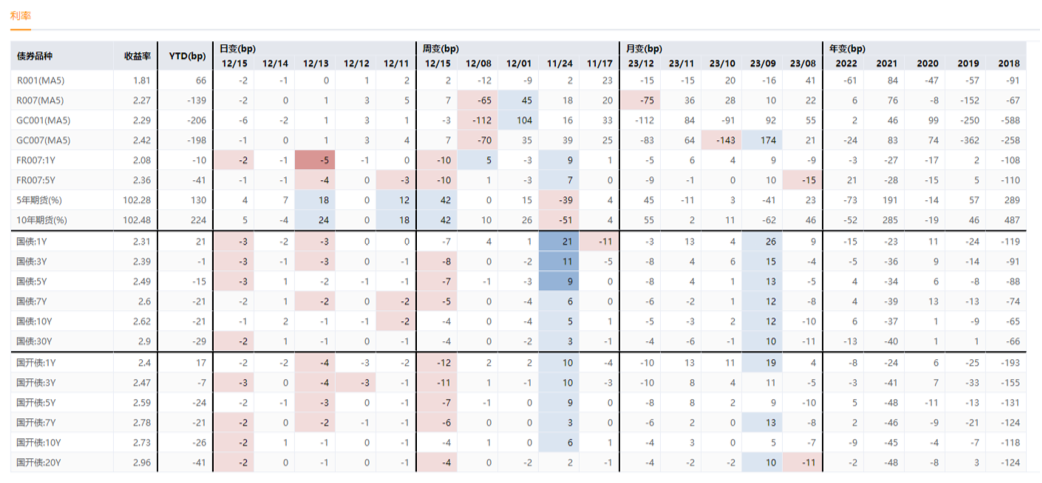

上周国债 10-1 利差走扩 3 bp至 31bp,国开 10-1利差走扩 8bp 至 33bp,短端收益大幅下行曲线走势为牛陡形态。

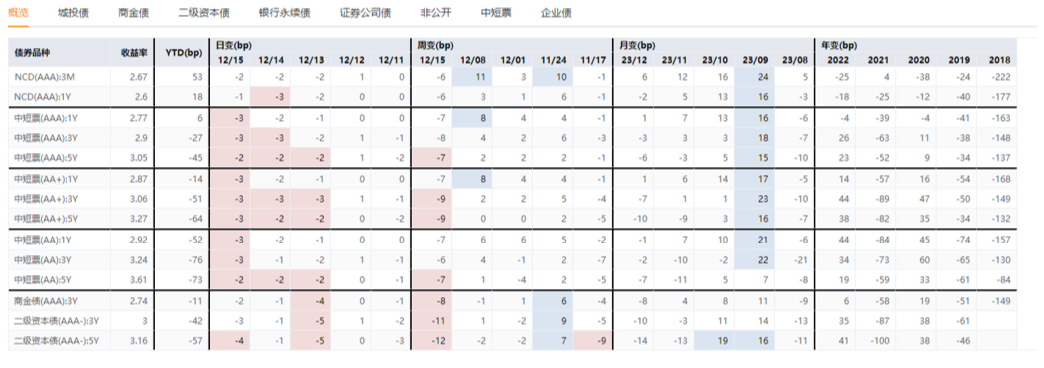

分品种看,1-3年AAA和AA+信用下行7-9bp,幅度略低于利率短端,3年、5年二级资本债分别下行11bp和12BP,下行幅度较大。

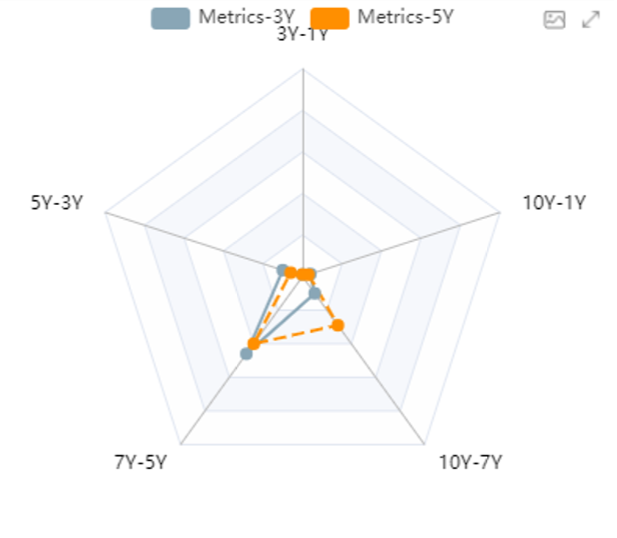

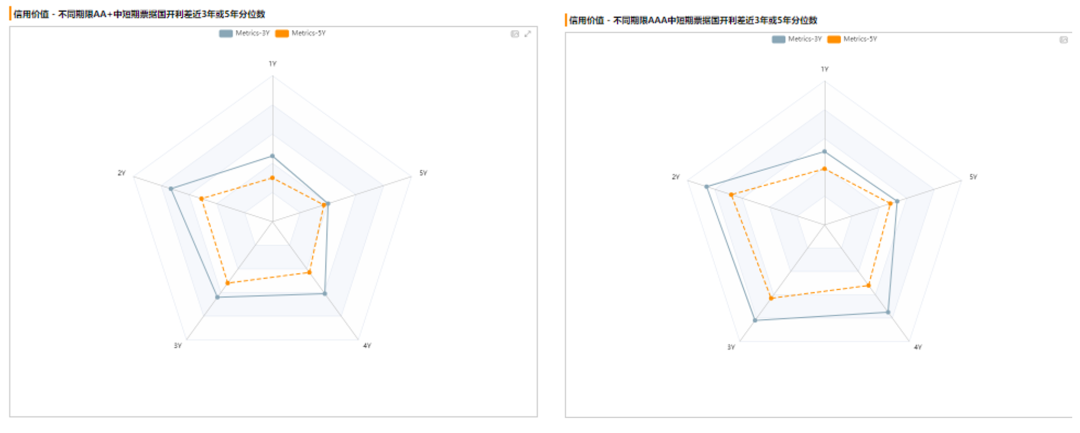

当前利率曲线仍较平坦,期限利差方面,除7Y-5Y的利差略高(40%),其他期限的利差多处在历史10%分位以内。信用利差方面,2-5年期限AAA和AA+的的信用利差处于过去3年历史较高分位,1年期限信用利差处于近3年的历史30%分位。

策略信号方面:

中长期债基久期中位数较前周小幅上行,无平滑中位数由2.6下上升至7Y,位于过去五年73%分位数。

短期利率引导模型和汇率引导模型均转为看多,长期利率引导模型、商品引导模型延续看空。自动驾驶模型维持推荐1.84Y的杠杆后久期。

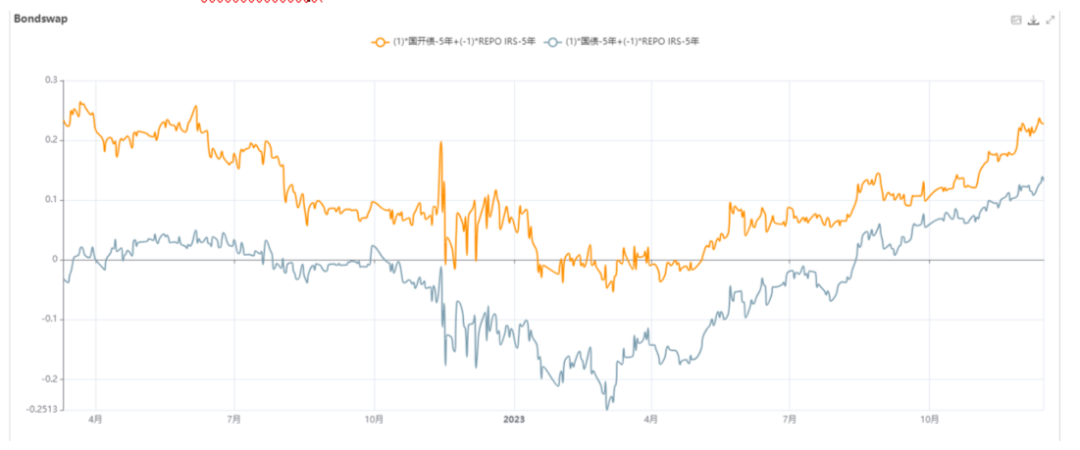

5Y国开Bondswap (债券互换)大幅持续上行,当前处于过去5年86%分位。

展望本周:

1、 对债券市场而言,经济数据表现不佳是有利的支撑,未来能否有进一步增量政策是变盘的关键。从季节性而言,中央经济工作会议之后半个月到一个月维度内利率大概率下行。

2、 资金面预计中性偏松。

一、主要数据与事件

1、11月经济数据公告

生产:规模以上工业增加值同比6.6%,前值4.6%。

消费:社会消费品零售总额同比10.1% ,前值7.6%。

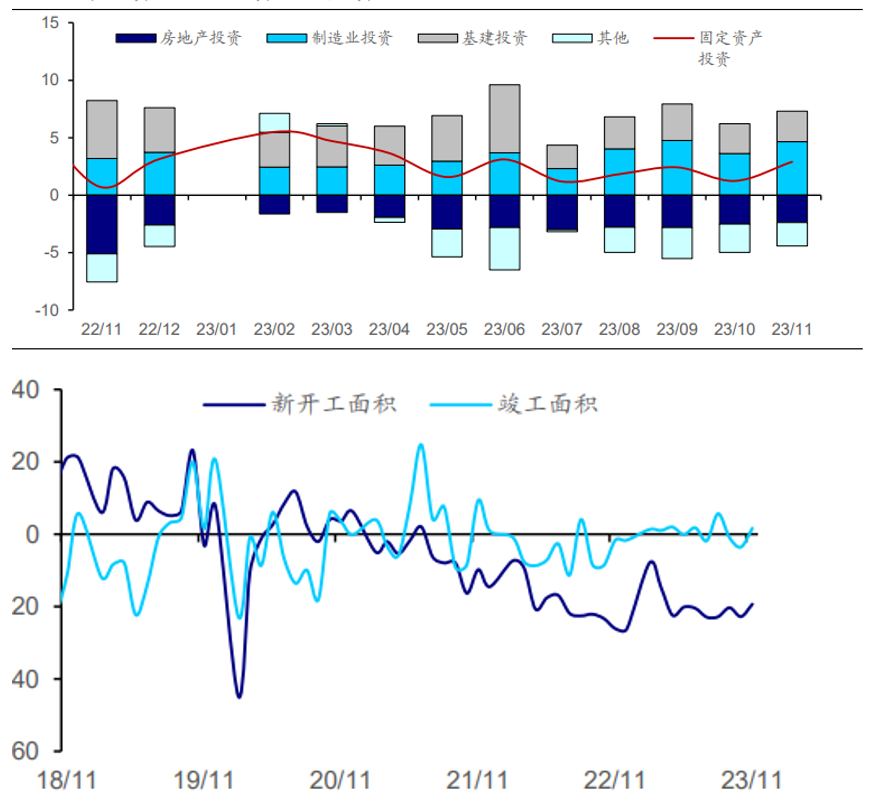

投资:固定资产投资同比2.9%,前值1.4%。

(1)制造业投资同比7.1%,前值6.2%;

(2)房地产投资同比-10.5%,前值-11.3%;

(3)狭义基建投资同比5.0%,前值3.8%;广义基建投资同比5.2%,前值5.7%。

就业:城镇调查失业率5.0%,前值5.0%。

(1)生产端平稳修复

11月同比读数表现较好还受基数效应影响,去年11月环比读数显著弱于季节性,支撑今年11月同比读数,从季调环比看,11 月工业增加值环比增长 0.87%,环比增速为今年年内最高,且高于 2019 年及之前的水平。

具体来看,采矿业同比3.9%(回升1.0%),制造业增长6.7%(回升1.6%),电力、热力、燃气及水生产和供应业增长9.9%(回升8.4%)。其中,汽车制造业同比增速上行9.9个百分点至20.7%,电力、热力的生产和供应业同比增速上行8.3个百分点至9.2%,计算机、通信和其他电子设备制造业同比增速上行5.8个百分点至10.6%;化学原料及化学制品制造业同比增速回落2.5个百分点至9.6%。

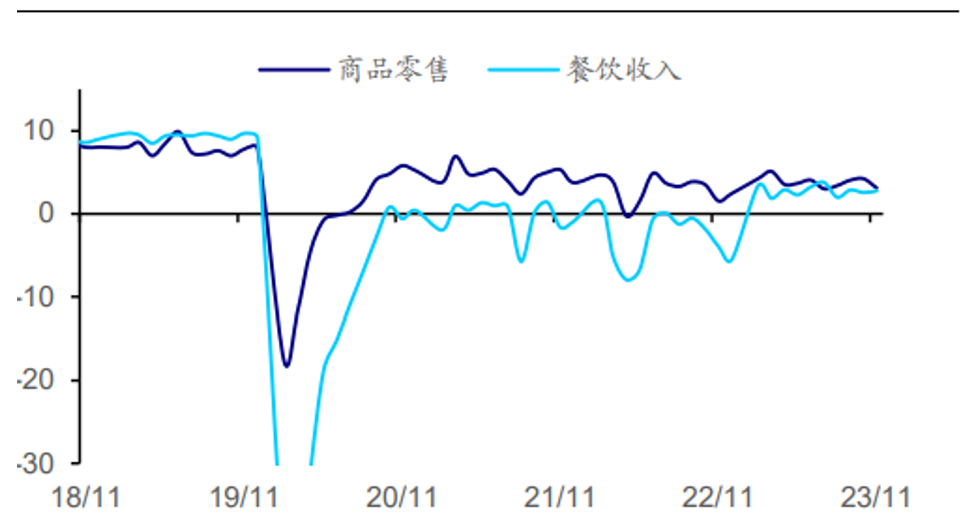

(2) 社零增速回升,但季调环比下降,餐饮收入对社零形成显著支撑

11月社零当月同比10.1%,比上月回升2.5个百分点,假期效应消退,带动与居民出行和消费密切相关的服务行业出现回落,商品零售环比明显走弱。商品零售非季调环比-4.2%,餐饮收入非季调环比16.3%,商品零售非季调环比仅高于去年同期水平,表明商品零售同比数据有基数效应支撑;而餐饮收入非季调环比刷新近10年同期新高,表现超季节性,对社零形成主要支撑。

分类别来看(环比角度),限额以上分项多数回升,其中化妆品类、家用电器和音像器材类、文化办公用品类环比显著回升,通讯器材类和体育、娱乐用品类表现弱于季节性水平。

2024年随着基数效应的消失,消费数据将承压。

(3)制造业投资持续修复

从投资各分享的当月同比贡献来看,投资各主要分项均边际改善,制造业投资改善幅度最大。制造业的修复可能主要是工业企业利润的改善。地产和基建相对较弱,但有厄尔尼诺现象以及前期专项债发行完毕的影响,地产新开工和施工数据编辑有所改善。

2、社融数据

11月社融24500亿元,同比多增4556亿元;社融同比增速9.40%,相比上月上升0.1个百分点。

11月M2同比增速10.00%,较上月下降0.3个百分点。11月M1同比增速1.30%,较上月下降0.6个百分点。各项存款同比增速10.20%,较上月下降0.3个百分点。11月人民币存款增加25300亿元,同比少增4273亿元。

分项来看,人民币贷款增加11100亿元,同比少增447亿元;企业债券增加1330亿元,同比多增726亿元;政府债券增加11500亿元,同比多增4992亿元;非标融资增加14亿元,同比多增276亿元,其中:委托贷款减少386亿元,同比多减298亿元;信托贷款增加197亿元,同比多增562亿元;未贴现票据增加203亿元,同比多增12亿元。

数据对市场影响不大 。整体来看,(1)信贷较弱,在剔除了22年同期的基数影响之后,企业中长期贷款、居民短期贷款均处于较乏力的水平,社融数据依旧靠政府债进行支撑;(2)M1当月值在季节性水平中处于新低;(3)11月财政投放增加(10~11月政府债净融资2.6we,累计投放1.67we),城投债提前兑付出现提速但是量级较小(700亿),M1数据所表征的偿还拖欠企业工程款的进度也较慢。

展望后续,(1)M1方面,未来的弹性变化或在于伴随特殊再融资债资金投放,带来财政存款转入企业活期存款;(2)企业债净融资可能持续处于低位,一方面受到提前兑付的影响,另一方面也受到审批收紧的影响;(3)政府债净融资方面,国债将在12月有更大的净融资压力。(4)信贷方面,一方面关注债务置换对于信贷的挤出效应(预期影响有限),另一方面关注潜在的PSL发行对于信贷的支撑作用。

3、24年经济目标与赤字率的预期

12 月 12 日,2023 年中央经济工作会议在北京召开。提出““以进促稳,先立后破”,延续“坚决守住不发生系统性风险的底线”等表述。未释放政策超预期信号。

路透报道,2024年GDP目标定为5%左右,赤字率为3%,另外拟发行特别国债1万亿。

2023年特别国债大部分转移到2024年(不低于5000亿,估计在8000亿),2024年再新发特别国债1万亿(路透报道),预期PSL(抵押补充贷款)规模可能也在1万亿。

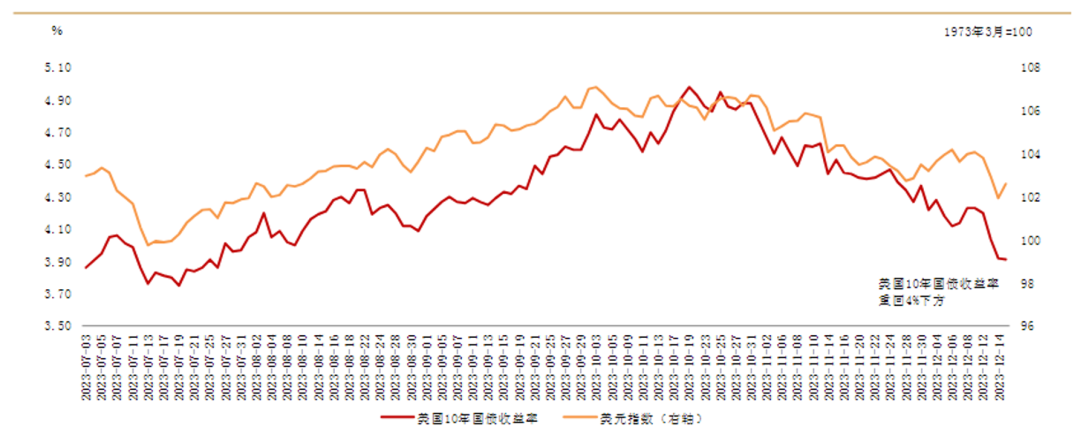

4、美国通胀数据&议息会议

12月12日,美国劳工局(BLS)公布了11月通胀数据。11月通胀同比增速符合预期为3.1%,低于前值3.2%。剔除掉能源和食品后,核心CPI环比涨幅扩大至0.3%,同比增速持平前值为4%,均符合市场预期。

食品、能源通胀持续放缓,预计24年美国将延续去通胀,通胀数据符合市场预期,市场平稳。

12月13日,美联储公布12月议息会议决议,联邦基金利率目标区间维持在5.25%-5.5%,与市场预期一致。

决议发布后,美债收益率、美元断崖式下行,并在发布会过程中继续震荡下跌,10年期和2年期美债收益率分别下降18bp和30bp至4.02%和4.43%,DXY收102.869。三大股指均收涨约1.4%。24年降息预期达到6次,鸽派声明情形下如期再度抢跑。

5、京沪进一步调整地产政策

北京:①调整首付比例:首套房首付比例统一降至30%,二套房首付比例最低为40%。

上海:①首套房首付比例最低为30%,二套房首付比例最低为50%;临港新片区及嘉定、青浦、松江、奉贤、宝山、金山6个行政区,首付款比例最低为40%。②调整普通住房标准:五层 (含) 以上的多高层住房,以及不足五层的老式公寓、新式旧式里弄等;单套住房建筑面积在144平米(含)以下。

中央经济工作会议未提“房住不炒”,提出化解房地产风险放在首位,并要求加快推进三大工程,此次放开政策是延续了7月政治局会议的基调。

供给端:城中村改造+住房双轨制是中短期政策发力的关键点,也是明年房地产投资增速能否回到0%附近的主要发力点。

需求端:目前仍然有部分二线城市没有完全放开限购,北上深未来还有限购政策可以调整,如果本轮地产政策没有效果,后续可预见的会有进一步的政策。但随着城镇化速率逐渐放缓,以及居民对预期收入的下降,需求端政策较难看到效果。

二、债券市场表现

上周市场整体处于下行态势,且短端表现优于长端。1年、3 年、5年、7 年和 10 年国债收益率分别变化-7.15BP、-8.09BP、-6.54BP、-5.43BP和-4.09BP,10Y-1Y 国债到期收益率由上周五的 28.45BP 走扩至 31.51BP。隐含税率方面,10 年期国开债隐含税率为 3.88%,较上周五的 3.96%有所回落。

周一发布了11 月金融数据,当天净投放资金2180亿元,10年国债下行2bp。周二、中央经济工作会议召开,当天净投放2040亿,市场震荡变化不大。周三,央行净投放250亿元,但资金面较为宽松,当天1-3年国债大幅下行ebo,周四,公告经济数据,数据较弱但符合预期,当天短端下行2bp,长段上行1bp。周五,央行MLF超量续作,没有降准,债市小大幅走强,当天 长段下行2bp,短端下行3bp。

图1:利率市场表现

图2:信用市场表现

三、利差变动

期限利差方面,短端收益率下行幅度高于长端,除7Y-5Y的利差略高(40%),其他期限的利差多处在历史10%分位以内。

图3:国开债期限利差分位数(近3年或5年)

信用利差方面,2-5年期限AAA和AA+的的信用利差处于过去3年历史较高分位,1年期限信用利差处于近3年的历史30%分位。

图4:AAA及AA+信用利差分位

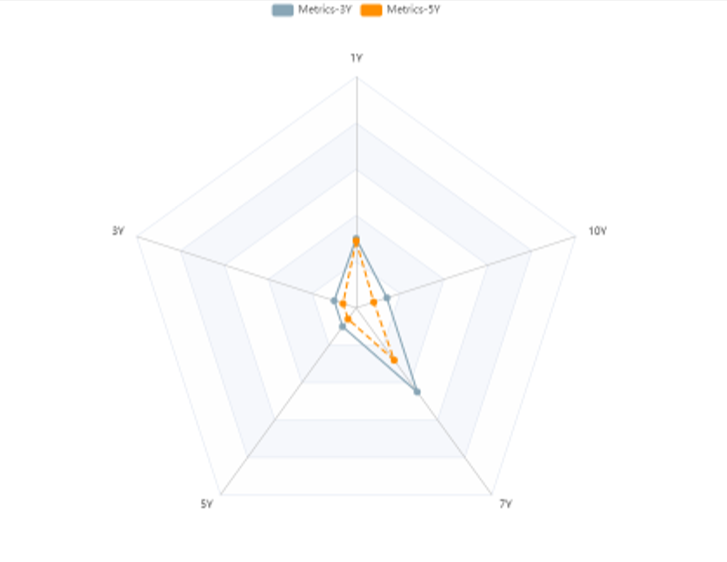

除7y期外,其余期限隐含税率处于历史低位,7年期隐含税率回到3年历史50%左右分位。

图5:隐含税率

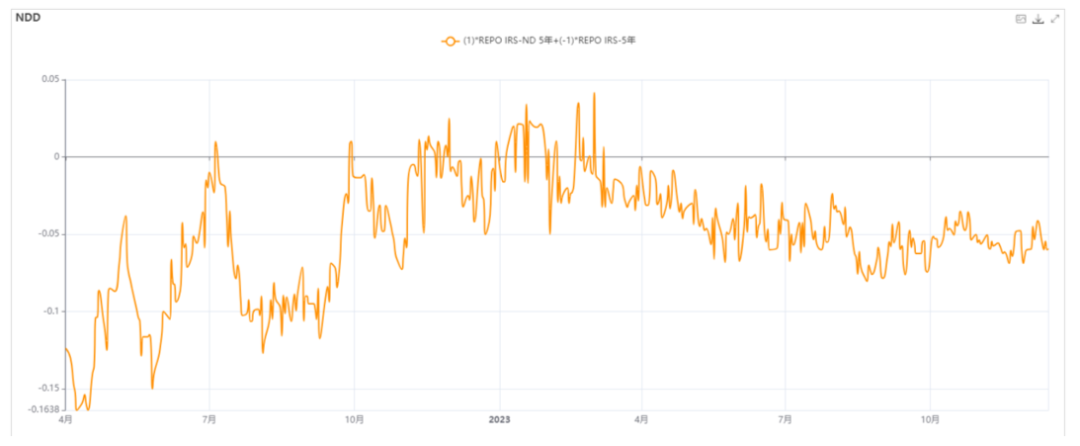

衍生品方面,NDD收在-5.6bp,小幅下行。国开Bondswap大幅持续上行,处于过去5年86%分位 。

图6:NDD 5Y

图7:国开/国债Bond swap

四、策略信号

中长期债基久期中位数较前周小幅上行,无平滑中位数由2.6下上升至7Y,位于过去五年73%分位数。

图8:市场久期中位数水平

势能水平低位震荡,当前位于历史0.93%分位数。

图9:势能水平

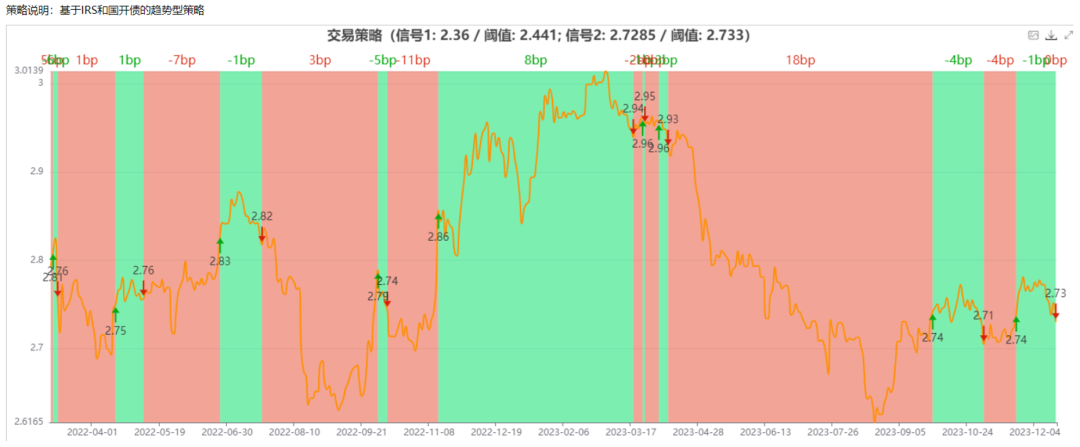

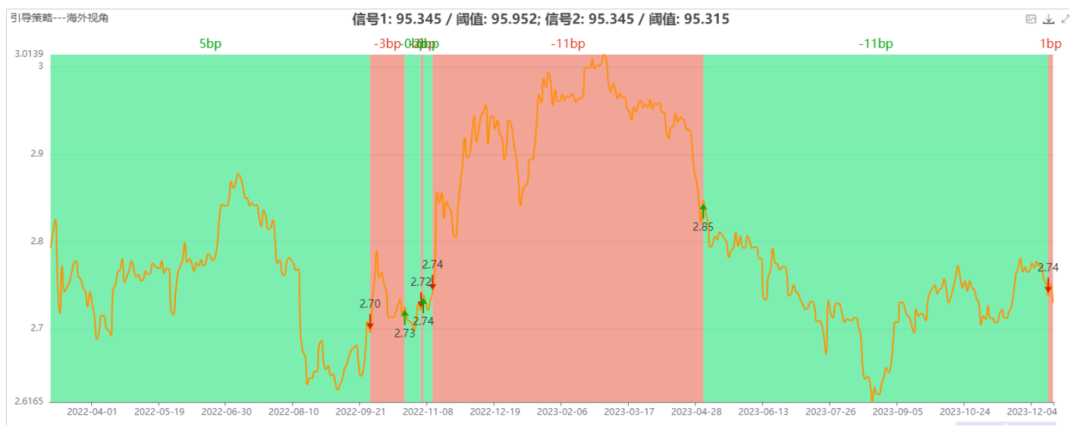

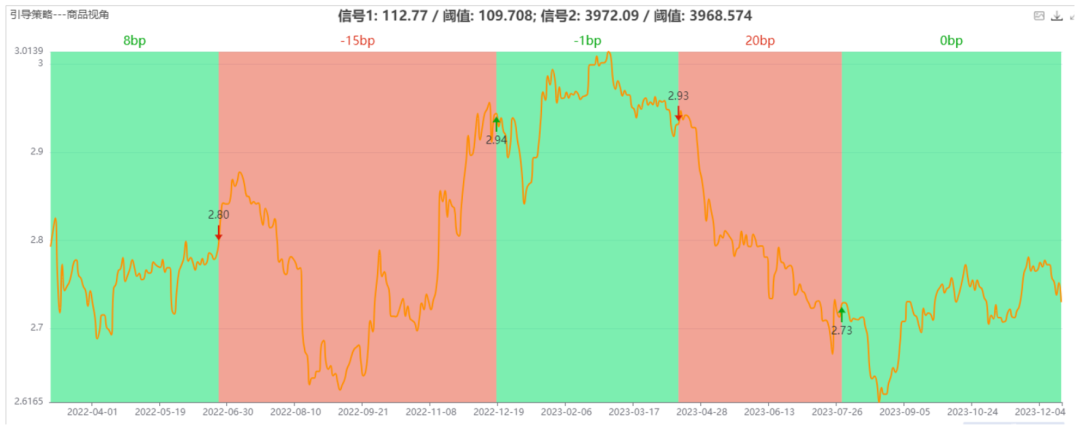

动能角度来看,短期利率引导模型和汇率引导模型均转为看多,长期利率引导模型、商品引导模型延续看空。自动驾驶模型维持推荐1.84Y的杠杆后久期。

图10:利率引导模型(短期-10Y国开)

图11:利率引导模型(长期-10Y国开)

图12:汇率引导策略

图13:商品引导策略

图14:自动驾驶

五、本周关注

1、月底资金面变化情况

2、工业企业利润数据

数据来源:wind,浙商基金,截至2023年12月17日。

滑动查看完整风险提示

2023-12-21 14: 10

2023-12-21 14: 10

2023-12-21 14: 09

2023-12-21 14: 09

2023-12-21 14: 09

2023-12-21 14: 08