风险提示与免责申明:

01

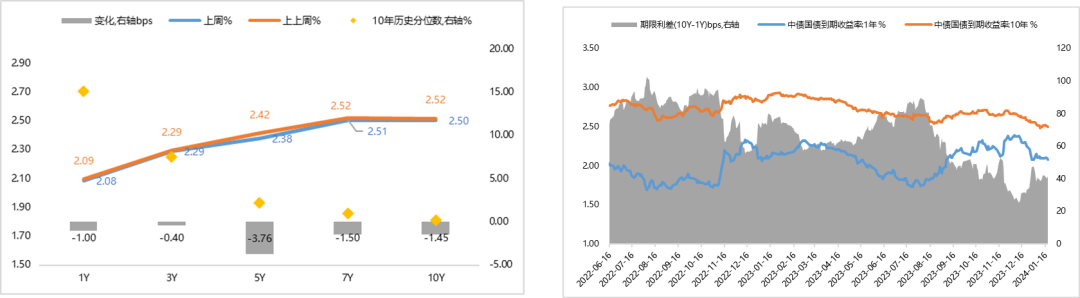

利率债

资金面整体保持均衡。MLF加量平价续作,表明短期内,央行维护市场流动性合理充裕的确定性仍较强。但政策目标依然要防止资金套利和空转,引导资金更多流向实体。财政加大发力力度会对资金面形成扰动,需要央行向市场释放流动性。而货币政策强调“精准”定调,导致央行对总量政策的采用总体偏谨慎,结构性价格政策(如PSL)或成为政策优先选项。持续关注结构性政策的使用给资金利率带来的分层效应。

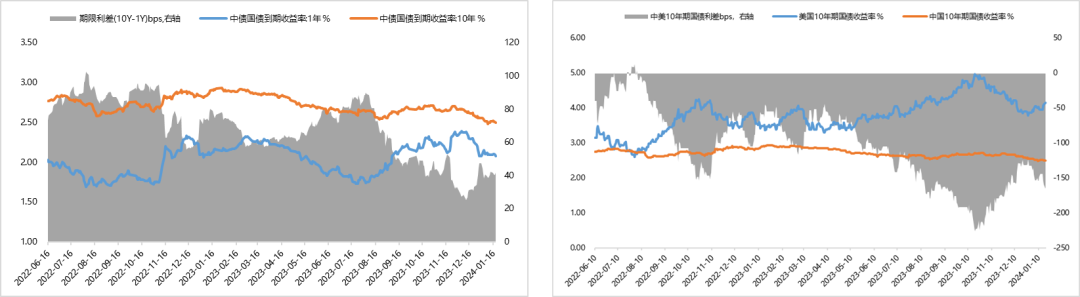

降息预期落空,但在避险情绪及机构资产荒的配置压力下,债市整体调整幅度有限。经济内生需求不足下,货币政策宽松方向不变,只是节点选择问题;同时,经济潜在增速下行带来利率中枢大概率下移,均对债市继续形成一定支撑。中长期来看,若在5%的增速目标下,财政政策加码带动宽信用,或将对利率债(尤其是长久期)带来一定调整压力。关注2024年货币财政政策的发力配合节奏。

【来源:wind,招商资管】

02

信用债

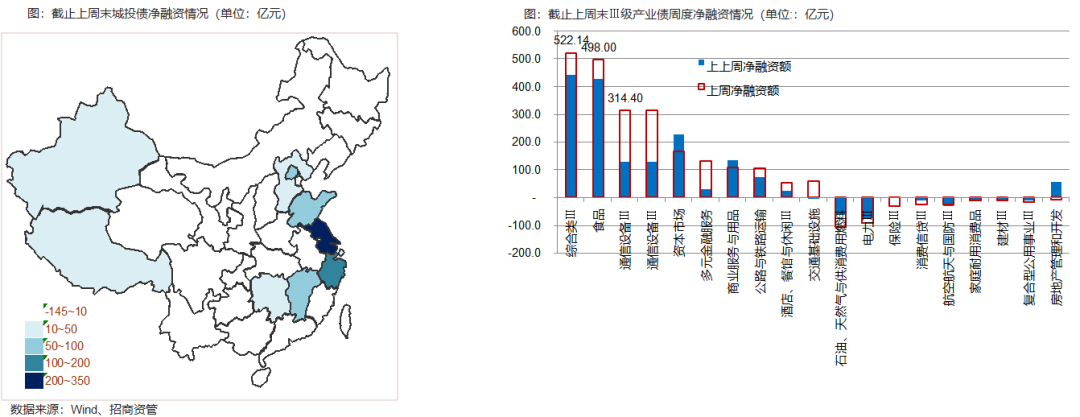

上周产业债发行继续保持增长,城投债发行节奏放缓录得净偿还。

截止上周,城投债净融资增加467.36(上上周794.51)亿元。净融资前三位的是江苏省、浙江省、山东省金额分别为324.6、177.16、85.78亿元。

截止上周,净偿还前三位的分别是安徽省、天津、吉林省,净偿还金额分别为141.84、46.7、37.4亿元。

截止上周,净融资增加2225.24(上上周1694.53)亿元。净融资前三位的是综合类Ⅲ、食品、建筑与工程Ⅲ金额分别为522.14、498、360.83亿元。

降息预期落空影响,本周10十年期国债小幅上涨至2.54%/年左右,信用债中短期收益率小幅跟随上涨,高等级产业债信用债利差走阔1BP,其他信用债收益率仍然呈现下行趋势,利差不同程度收窄。

03

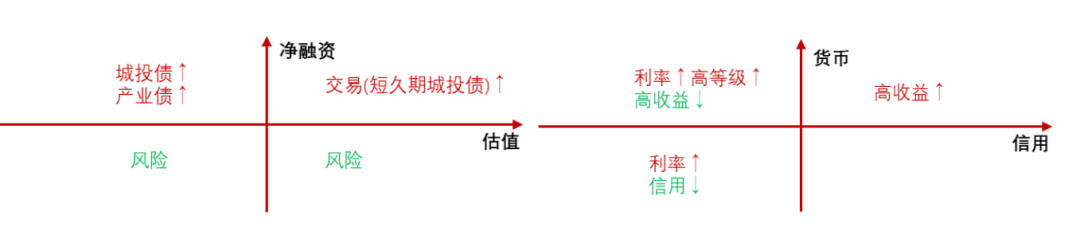

债券市场展望及资产策略

宽信用仍待财政进一步发力,受地方特殊再融资债落地,短期风险担忧有所缓解,但城投主体的基本面仍然疲弱,风险尚未出清。短期内低资质信用债表现好于中高层级信用债和利率债,但仍需警惕个别区域弱资质信用债的的信用风险舆情。

2024年预期宽信用仍然集中在城投债、商业银行等主要领域。

债券资产策略:

风险提示与免责申明:

2024-01-25 17: 00

2024-01-25 16: 15

2024-01-25 14: 45

2024-01-25 14: 45

2024-01-25 14: 44

2024-01-25 14: 44