风险提示与免责申明:

01

国内权益市场

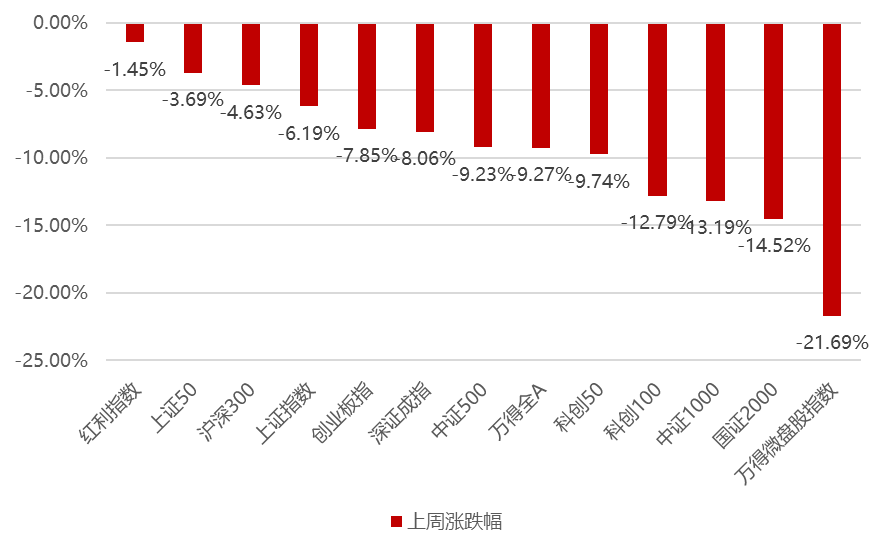

上周国内市场宽基指数整体大幅下挫,周五均创阶段新低,一方面是中美关系反复的背景下,一些行业及公司的限制政策加剧了市场的担忧,另一方面就是融资盘、私募平仓、雪球敲入线等流动性冲击因素再次冲击,成交量萎缩至7000亿左右,小盘股在这周失血严重,叠加市场的维稳仍然以50、300等大盘价值观为主,因此市场继续延续大盘价值优于小盘成长,红利指数、上证50、沪深300跌幅较小,万得微盘股、国证2000和中证1000跌幅居前。

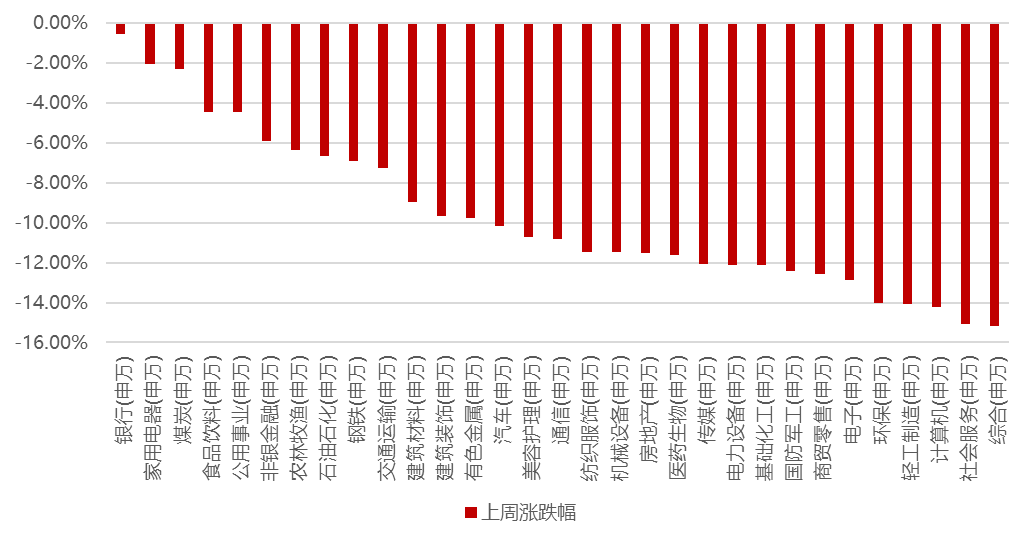

分行业看,1)这周市场的下跌也更多是资金筹码方面的因素,跟基本面关系不大,而在市场大幅下挫的背景下,防御性的高股息板块整体表现较好,银行、家用电器、煤炭、食品饮料和公用事业等高股息方向整体跌幅较小;2)而下跌较多的方向则是小盘股以及业绩预告暴雷的方向。全周来看,银行、家用电器、煤炭、食品饮料和公用事业跌幅较小;综合、社会服务、计算机、轻工制造和环保跌幅居前。

02

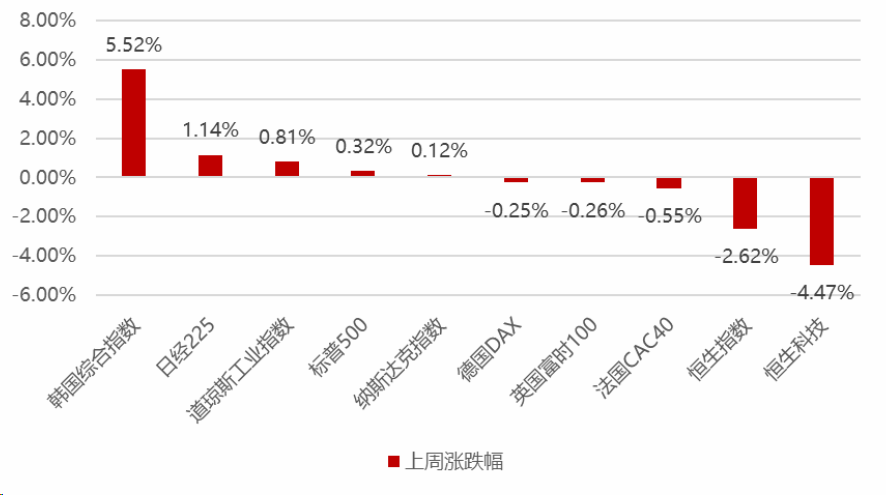

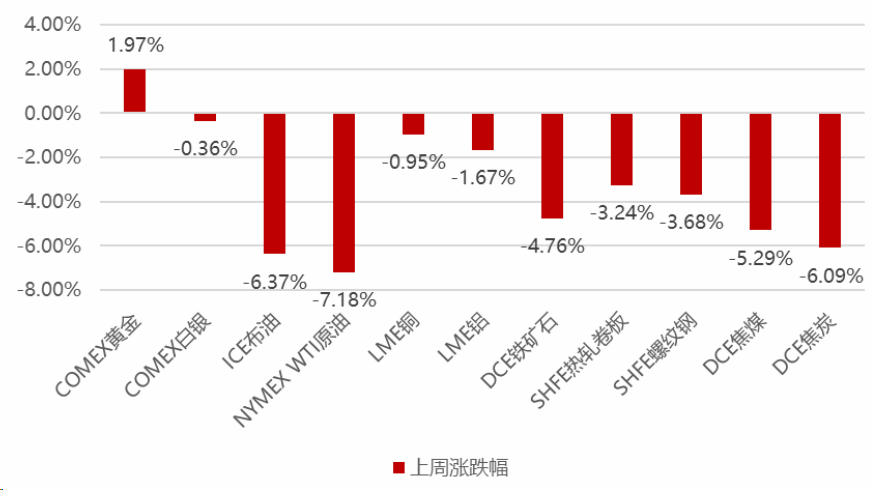

香港、海外权益及商品市场

03

权益市场展望及资产策略

权益资产策略(一):

■ 从CPI-PPI剪刀差视角看:

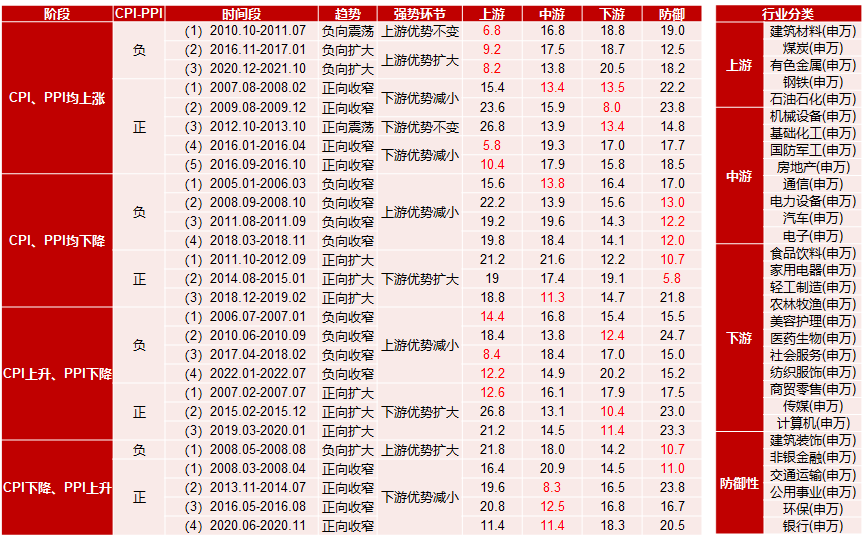

将申万三十个行业按照上游、中游、下游、防御这四个方向进行分组,然后按组进行历史回测:

(1)CPI、PPI均上涨阶段:如果CPI-PPI剪刀差为负,上游行业优势明显;如果剪刀差为正,下游占优,但是少数剪刀差收窄的阶段,上游会重新占优。

(2)CPI、PPI均下降阶段:防御板块显著占优,阶段性会有中游占优的情况。

(3)CPI上升、PPI下降阶段:剪刀差为负,上游占优;剪刀差为正,下游占优。

(4)CPI下降、PPI上升阶段:剪刀差为负,防御性板块占优;剪刀差为正,中游占优。

12月CPI、PPI均略低于预期,剪刀差小幅收缩至2.4%,在CPI、PPI均下降阶段,防御板块显著占优,阶段性会有中游占优的情况。

权益资产策略(二):

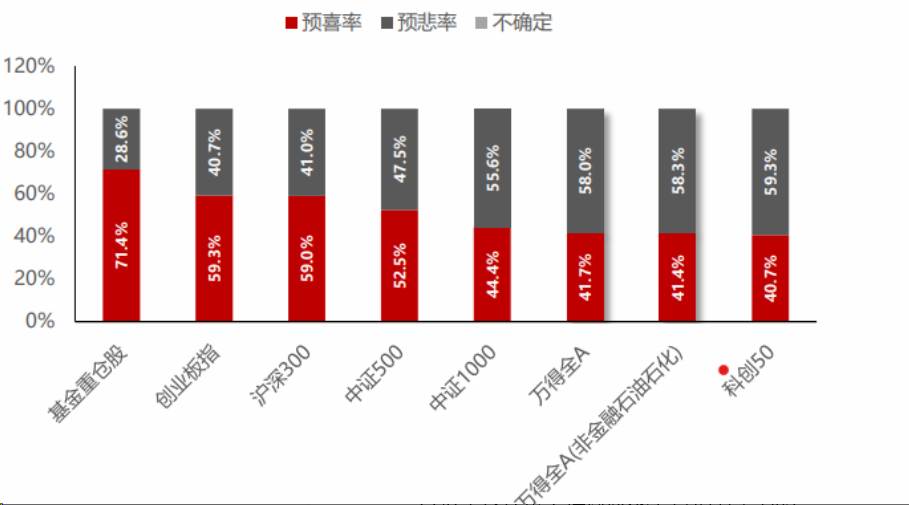

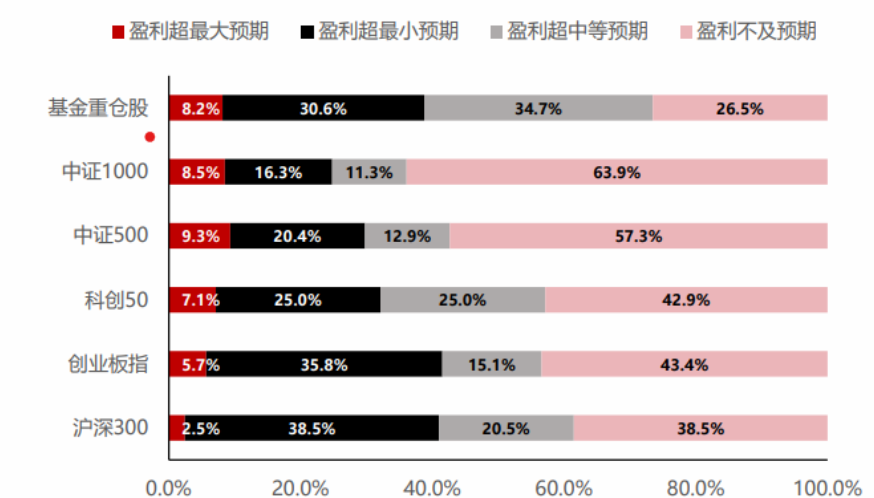

截至 2024 年 1 月 31 日,共有 2861 家上市公司披露了 2023 年全年业绩预告,占全部 A 股的 53.5%, 披露率整体与 2022 年接近。参考兴业、民生证券数据分析可知:

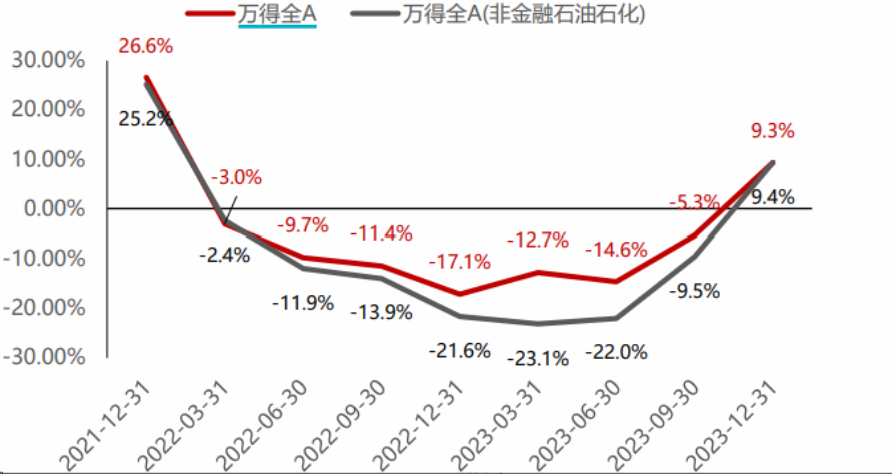

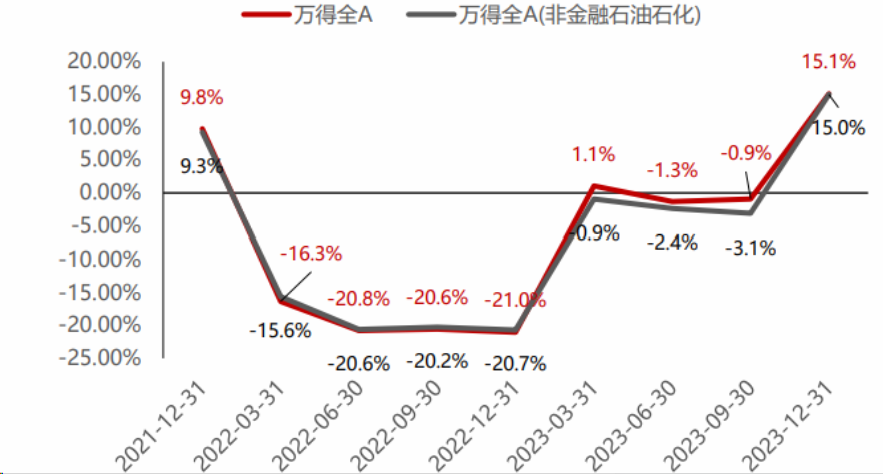

整体法下全部 A 股的 2023 年 Q4 累计利润增速为 9.3%,中位数法下为 15.1%,相较 Q3 均实现了 15%左右的边际抬升,但有22年Q4因疫情低基数的原因。

以中证1000为代表的中小盘股从预喜率或业绩增速看均相较2022年出现一定下滑,体现出小盘在恶劣的经济市场环境下抗风险能力是相对更弱的。

从 23 年报业绩预告同比增速来看,30 个申万一级行业中(剔除综合行业, 下同)共有 21 个行业实现业绩同比增长,其中社会服务、美容护理、纺织服饰、汽车和食品饮料等行业增速居前;二级行业里旅游及景区、体育、油气开采、个护用品、航空机场、商用车、农产品加工、影视院线、化妆品和白色家电等细分行业净利润增速居前且实际披露率不低于 50%。

从23Q4相比 23Q3业绩增速变化情况来看,20 个行业实现业绩增速改善, 其中农林牧渔、纺织服饰、非银金融、钢铁和建筑材料等行业改善幅度居前;二级行业中体育Ⅱ、油气开采、林业、农产品加工、光学光电子、纺织制造、个护用品、白色家电、一般零售、饮料乳品等细分行业改善幅度居前且实际披露率不低于 50%。

权益资产策略展望(三):

这周市场下跌动能再次加剧,核心还是因为资金面尚未自然出清,导致市场一旦急剧下跌,市场的负向反馈十分显著,而中小盘成长则由于此前筹码结构的拥挤面临阶段性流动性冲击,在交易量萎缩难以放量前,可能都将阶段性维持当前大盘价值占优的行情;展望后市,市场真正的企稳还是需要资金的自然出清,包括见到融资余额回复到去年8月的位置、雪球的集中敲入完成、以及私募仓位的见底等,而预计这些迹象有望在急剧下跌的市场中快速迎来,特别考虑到美国今年将正式降息,那么北向大概率持续改善,而国内ETF、产业资本、长期资金等大概率仍然延续边际向好,届时资金面有望彻底改善,未来经济数据好转、北向资金的转向、长线资金切实入场等因素发生都可能成为市场向上的催化因素,而从当前时点而言,在外围动荡叠加国内经济暂未改善的背景下,市场仍然可能持续一段时间的高股息以及高低切换的行情,而一旦阶段性出清后市场有望迎来一波超跌反弹,主线有望围绕目前跌幅较大但中长期有显著空间的板块展开,届时将是较好的利用上涨完成向大盘切换的机会,因为中长期而言,随着经济的回暖,以及筹码结构的变换等因素,大盘股有望后续持续优于中小盘的表现。

风险提示与免责申明:

2024-02-07 15: 58

2024-02-07 15: 58

2024-02-07 15: 58

2024-02-07 13: 32

2024-02-07 13: 31

2024-02-07 10: 51