风险提示与免责申明:

01

国内权益市场

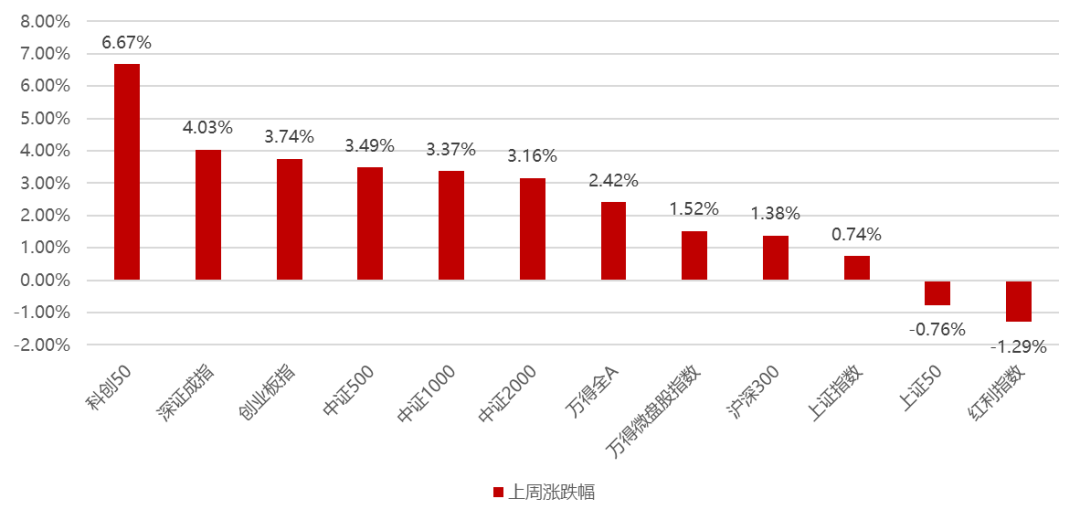

上周国内市场宽基指数多数上涨,成交量明显放大,最后三个交易日连续破万亿,外围市场整体偏暖,北向资金大幅流入,市场上涨的核心线索围绕海外持续发酵的科技主线,AI、半导体、氢能源、飞行汽车等科技主题轮番上涨,而微小盘受到监管趋严的影响,周三大幅跳水,涨势趋缓,此外前期强势的大盘及红利有所调整,因此这周科技成长占优,科创50、深证成指和创业板指涨幅居前,红利指数、上证50、上证指数跌幅居前。

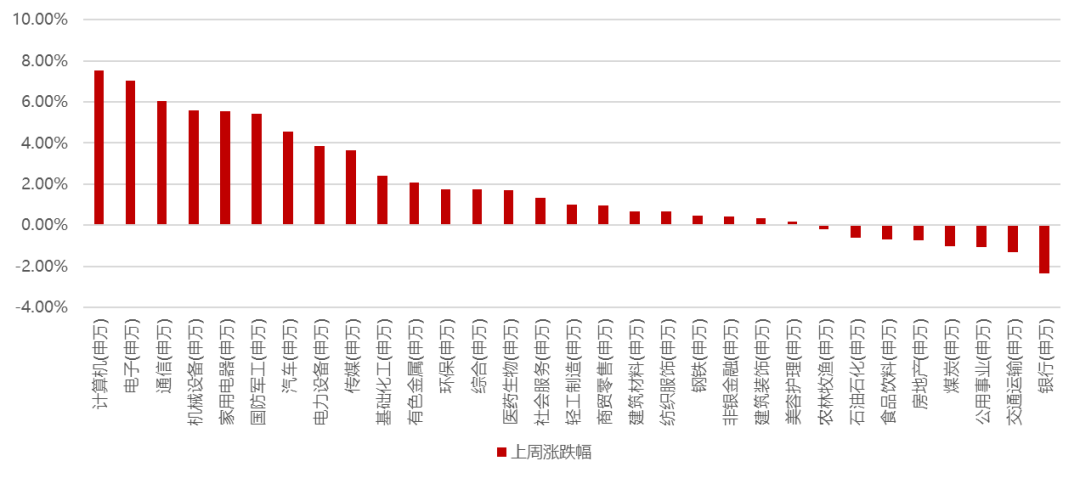

分行业看,1)AI板块热度持续提升,光模块、服务器、国内算力板块、AI应用等轮番表现,计算机、通信板块大幅上涨;2)半导体行业在国外制裁加大的背景下,传言攻克了一些方向,半导体板块大幅上涨带动电子板块涨幅居前;3)中央财经委员会第四次会议研究大规模设备更新和消费品以旧换新问题,带动机械设备和家用电器板块涨幅较大;4)前期强势的红利板块在这周表现较弱,银行、交通运输、公用事业、煤炭都下跌显著;5)地产高频数据仍然较差,所以房地产板块继续下挫。全周来看,计算机、电子、通信、机械设备和家用电器涨幅居前;银行、交通运输、公用事业、煤炭和房地产跌幅居前。

02

香港、海外权益及商品市场

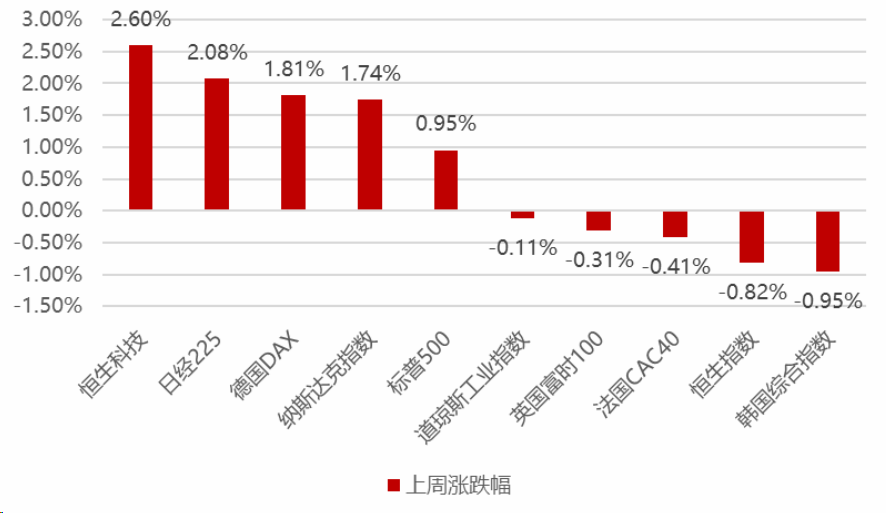

这周美联储发布半年度货币政策报告,认为美国通胀显著放缓,但仍高于目标水平2%,美联储官员继续密集发表鹰派观点,不过市场已经充分消化美联储推迟降息预期,标普500指数创年内第15个纪录新高,首次收于5100点上方。欧洲股市也连续第四个月上涨,日本股市也继续大涨,均创历史新高。欧美日股市一片繁荣之下,美国银行业再暴雷,纽约社区银行大跌。

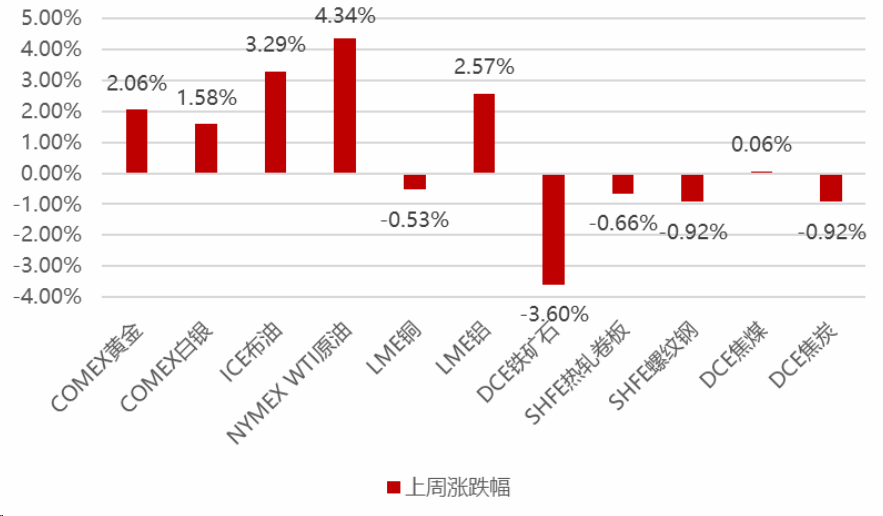

美元指数小幅下跌0.09%,贵金属齐涨,地缘政治紧张局势,包括以色列-哈马斯战争和红海油轮遇袭,还有周四众多巴勒斯坦人在暴力事件中丧生,此外市场普遍预计欧佩克+或延长减产计划都支撑了油价上涨。工业金属方面涨跌互见;国内黑色系则是因为地产数据较差而继续下跌。

03

权益市场展望及资产策略

权益资产策略(一):

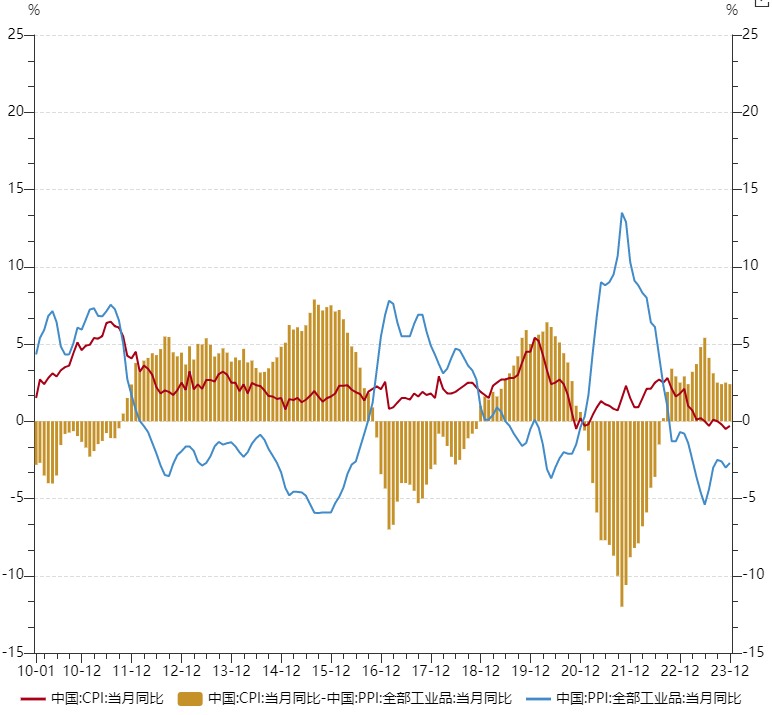

■ 从CPI-PPI剪刀差视角看:

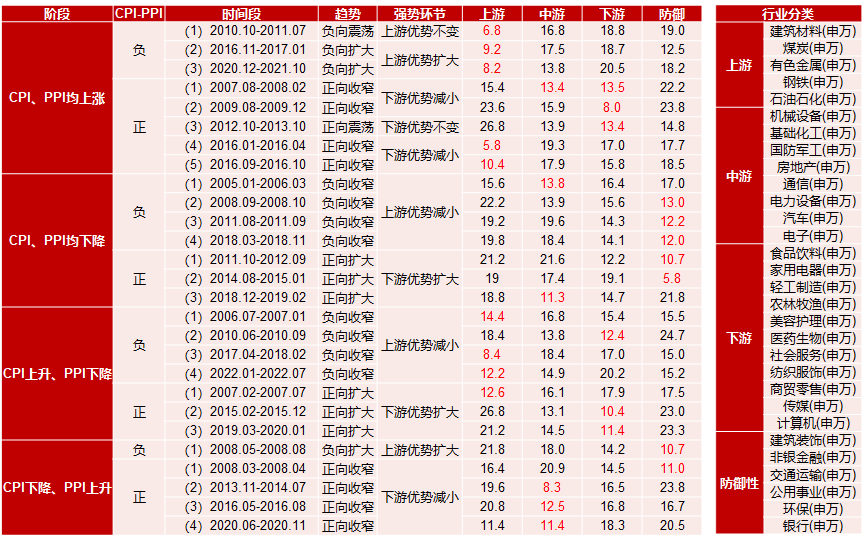

将申万三十个行业按照上游、中游、下游、防御这四个方向进行分组,然后按组进行历史回测:

(1)CPI、PPI均上涨阶段:如果CPI-PPI剪刀差为负,上游行业优势明显;如果剪刀差为正,下游占优,但是少数剪刀差收窄的阶段,上游会重新占优。

(2)CPI、PPI均下降阶段:防御板块显著占优,阶段性会有中游占优的情况。

(3)CPI上升、PPI下降阶段:剪刀差为负,上游占优;剪刀差为正,下游占优。

(4)CPI下降、PPI上升阶段:剪刀差为负,防御性板块占优;剪刀差为正,中游占优。

12月CPI、PPI均略低于预期,剪刀差小幅收缩至2.4%,在CPI、PPI均下降阶段,防御板块显著占优,阶段性会有中游占优的情况。

权益资产策略展望(二):

这周市场成交量显著放大,周三大幅下跌时成交量1.37万亿,周四周五显著反弹成交量萎缩3000亿但仍在1万亿以上,说明市场在8连阳修复前期超跌之后正式进入第一个大的分歧阶段;展望后市,进入分歧阶段后市场很难继续仅因流动性的原因而单边的大幅上涨或下跌,驱动因素将逐步回归至基本面,一方面是当前陆续进入年报和一季报预告阶段,另一方面是两会的政策引导方向将会是后续产业发展的重点,因此市场现阶段有望进入基本面和产业政策主导的结构性行情,能够证明自身的公司有望继续上涨,而证伪的公司则将向下修正;周三的大幅放量以及周四周五的反包但缩量,说明市场大概率确实受到量化私募的影响,包括但不限于政策的收紧、客户的赎回等,而从中长期而言量化私募都将受制于此,因此资金面角度中期就不利于微小盘,同时进入业绩期,大多数微小盘的公司在存量经济博弈的背景下是难以兑现高成长的;相反1)北向资金开始快速回流,这周前四天流入289亿,2月流入超过600亿;2)2月28日新华保险和中国人寿500亿合资私募基金已火速成立;3)2月28日,中信金融资产公告称,拟出资不超400亿元,由中信建投设立单一资管计划进行投资,投资标的是境内外市场的上市公司优质资产(包括但不限于债券、股票等)据悉,中信金融资产向中信证券、中信建投两家委托的资金合计不超600亿元,而这类资金的属性偏好大盘股。从基本面的维度,除了房地产相关产业链可能持续承压外,部分线下消费场景、制造业的更新及自主可控方向、受益于AI背景下的科技产业有望成为今年经济中的亮点;因此还是维持此前的判断当前市场演绎阶段性出清后的一波超跌反弹,主线有望围绕目前跌幅较大但中长期有显著空间的板块展开,这段行情将是较好的利用上涨完成向大盘价值股和大盘科技股切换的机会,因为中长期而言,随着经济的回暖,以及筹码结构的变换等因素,大盘股有望后续持续优于中小盘的表现。

风险提示与免责申明:

2024-03-07 08: 17

2024-03-07 08: 17

2024-03-06 19: 00

2024-03-06 16: 35

2024-03-06 16: 35

2024-03-06 16: 35