核心观点:

上周债券市场先牛平后熊平,全周长端下行而短端上行。

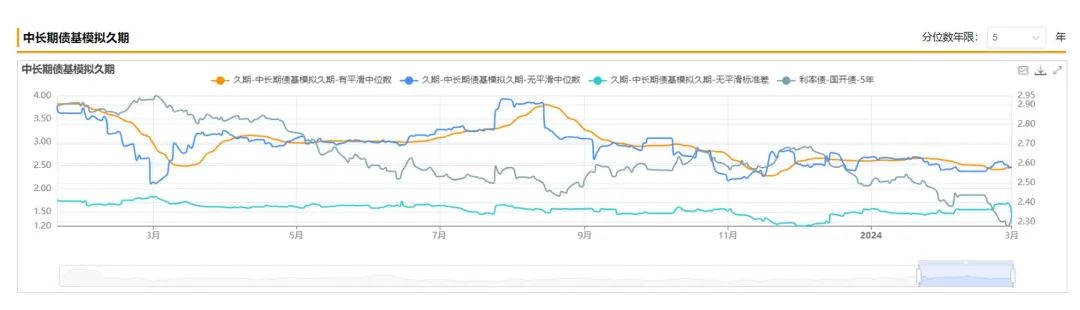

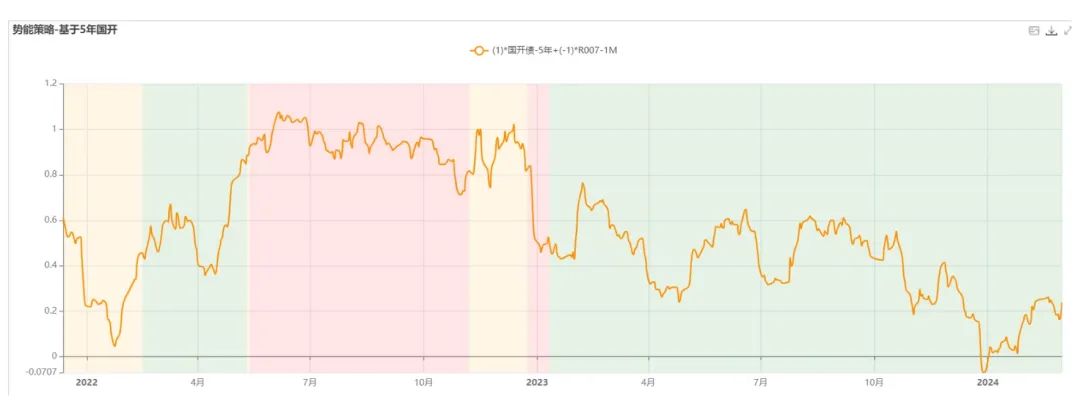

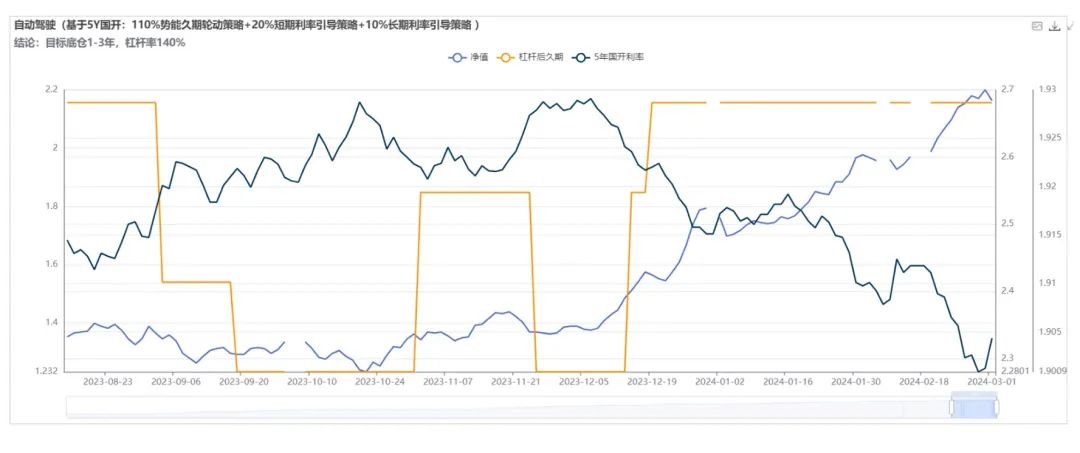

分品种看,城投债(下行)好于利率债(上行)好于二永债(上行),信用债方面,低评级表现更好。策略信号方面,中长期债基久期中位数由2.55降低至2.45,位于过去五年62.44%分位数。动能角度,目前短期/长期利率引导模型、商品引导模型延续看多,汇率引导模型延续看空。自动驾驶模型维持推荐久期2.156Y。

展望未来,(1)资金面或压力不大,一方面1月高增的政府存款有望在年后逐步投放,另一方面1季度信贷指导下后续银行信贷投放对资金的消耗可能不会强于1月。(2)基本面,生产端出现明显走弱,出口边际走弱,价格边际好转。(3)政策面降息在外部环境的影响下可能不及预期,在2季度降息概率大于1季度,降低LPR等待新一轮的存款利率调降或者降准。(4)赔率偏低略有好转,当前10Y国债(2.3750%)、5Y国开利率(2.31%)依旧处于或突破节前低位(2.3990%、2.35%),在较强的市场情绪下,可能定价了较为积极的因素。(5)其他潜在影响因素,包括3月底资本新规实施、两会前稳经济的预期增强(例如周三赤字率3.5%传言)、股市持续上涨带来股债跷跷板效应。

结论:综上判断,当前赔率稍有好转,但是利空因素可能在3月逐渐出现,虽然在配置力量的影响下回调幅度可能有限,但短期来看风险可能大于机会。

一、主要数据与事件

1、2月PMI

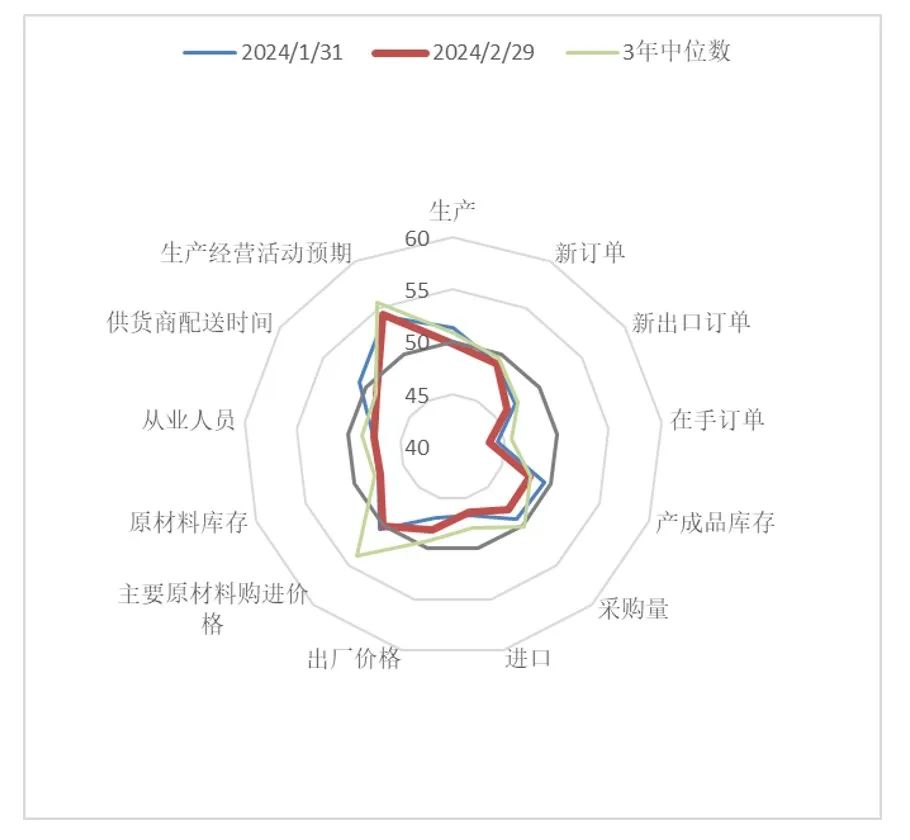

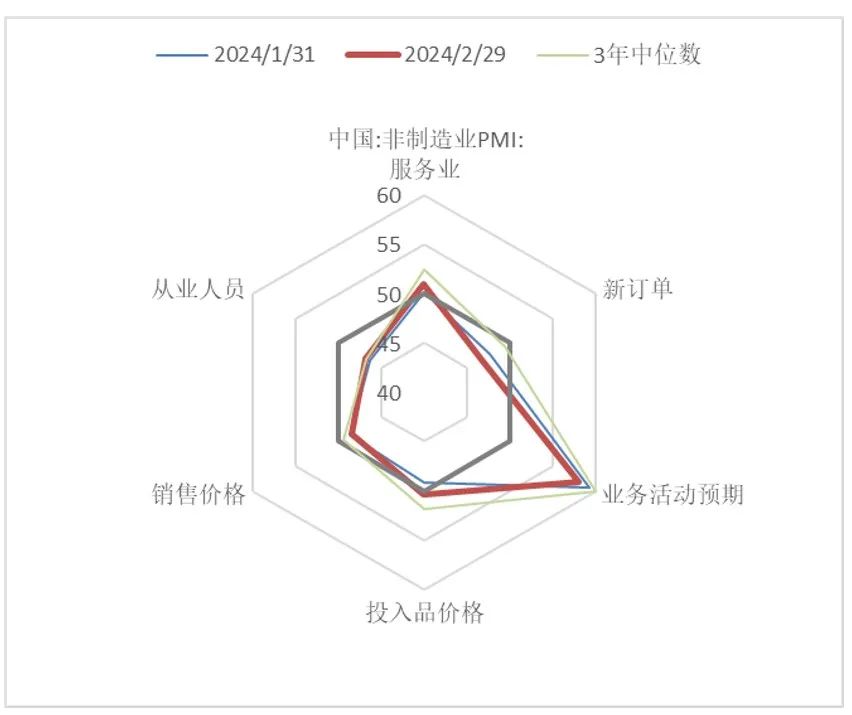

事件:2024年3月1日(周五),国家统计局公布2024年2月PMI数据,制造业PMI49.1,前值49.2;非制造业PMI51.4,前值50.7。

点评:

1)制造业PMI边际走弱,并且位于荣枯线之下。生产端出现明显走弱,可能务工人员返乡相对较早,统计局亦指出“疫情防控平稳转段后企业员工假期返乡增多,企业生产经营受到较大影响”;内需变化不大;价格方面边际好转;进出口则环比1月走弱。此外,库存、采购量2项也出现明显下行。

2)非制造业PMI好转主因服务业走强。服务业PMI分项中,投入品价格边际好转,而新订单出现明显下行。建筑业PMI走弱,其中业务活动预期、销售价格均出现明显走弱,但新订单出现边际好转。

2、保险资管一般性存款认证调整(更新)

事件:2024年2月23日(周五):据21世纪经济报道,近期某省(广东)金融监管部门要求,“根据1104报表填报规则及金融监管总局有关解答口径,保险资管公司发行理财产品等募集的资金应填入“同业存放”科目,不得计入一般性存款。”

影响:

1)银行方面主要涉及科目调整,可能影响存量负债。影响体量取决于当前来自于保险资管的协议存款(2022年底为少于1.22we,2023年底估算为1.45we,其中险资占比约一半)是否统一从“一般性存款”科目划入“同业存款”科目。划入“同业存款”之后将带来流动性指标(NSFR、流动性匹配率等)的恶化,需要发行9M及1Y的同业存单以完成目标;此外通过存贷比影响信贷额度。

2)银行理财方面将缺少新增的高收益资产。在新规执行之前,银行理财资金可以通过保险渠道购买协议存款以获取高收益,如果限制了保险资管的一般性存款认证,则将对银行资金投放在协议存款这一行为构成制约。银行理财产品将面临缺乏稳定的新增(假设采取“新老划断”的方式实施认证)高收益资产的问题。

3)长期来看,类现金管理类理财产品的高收益资产将逐渐减少,协议存款的减少有利于降低银行整体负债成本,减少资金空转。

二、债券市场表现

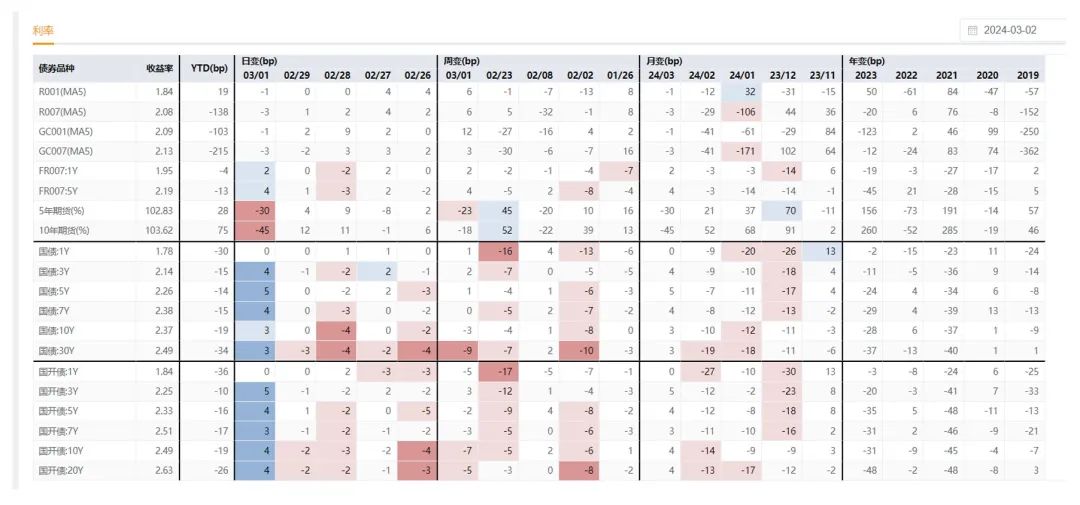

周一~周四利率持续下行,周五出现明显回调。

周一~周四资金宽松,利率缓慢下行。

周五资金盘中收敛,2月PMI数据公布位于荣枯线以下,可能出于对利率债供应担忧、两会预期发酵等原因,但更有可能是拥挤度过高带来回调。

图1:利率市场表现

图2:信用市场表现

三、利差变动

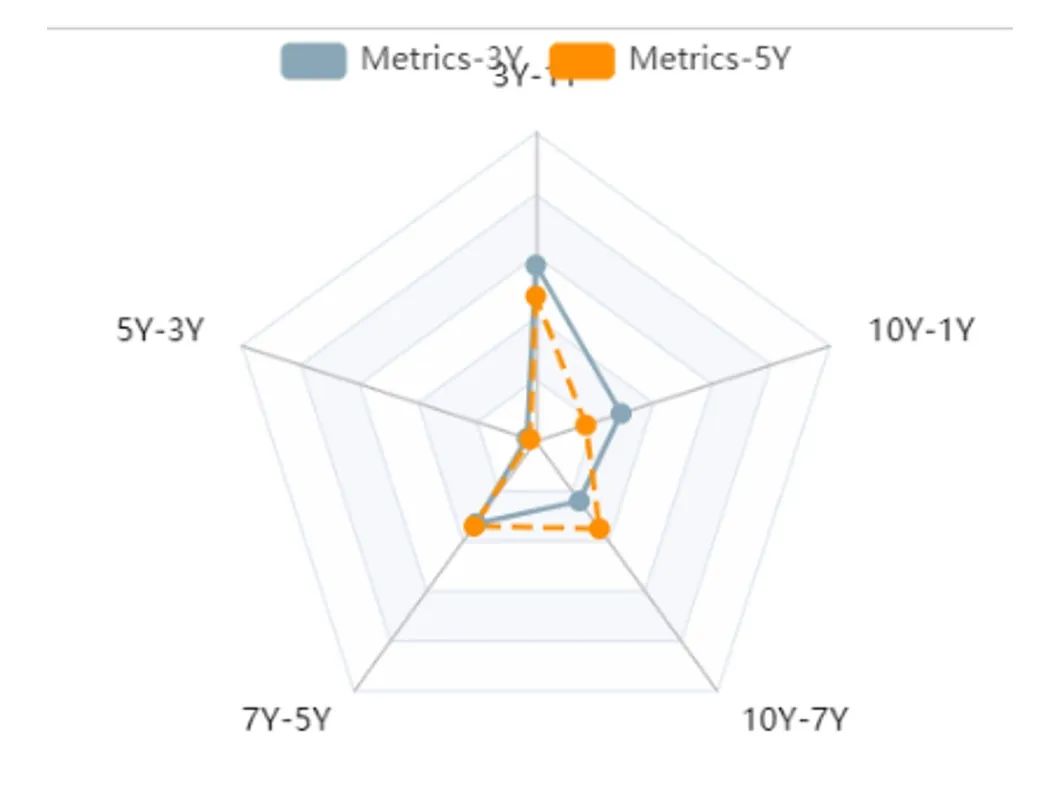

期限利差方面,1~3年走陡, 3~10Y走平;1~3Y为当前最陡峭的部分。

图3:国开债期限利差分位数(近3年或5年)

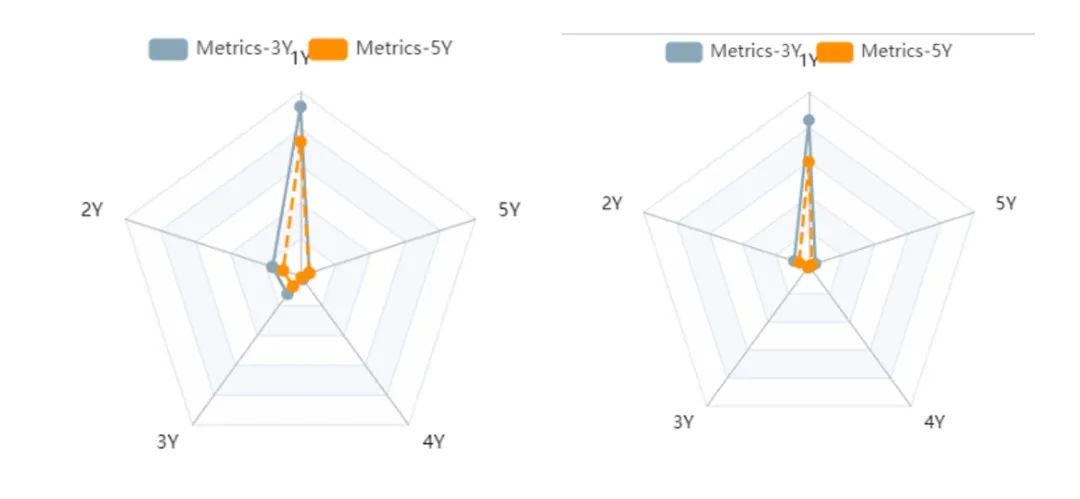

信用利差方面分化。1Y期限的信用利差走廓,目前在历史80%分位数以上;而2~5Y则出现了压缩,处于20%分位数以下。

图4:AAA及AA+信用利差分位

图5:隐含税率

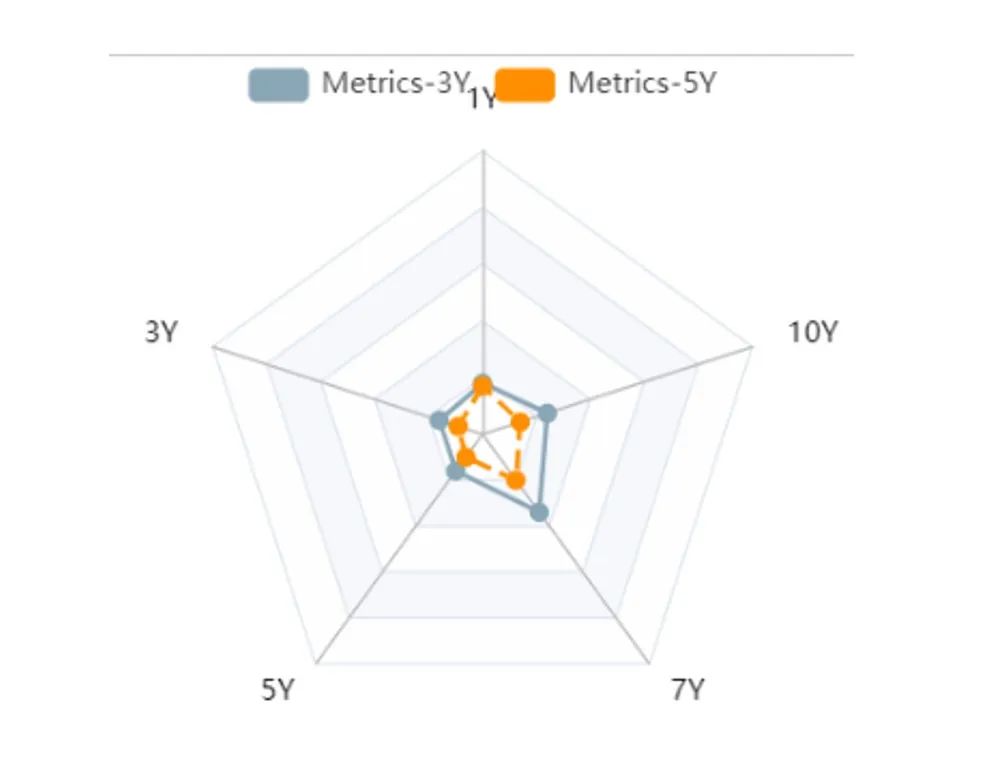

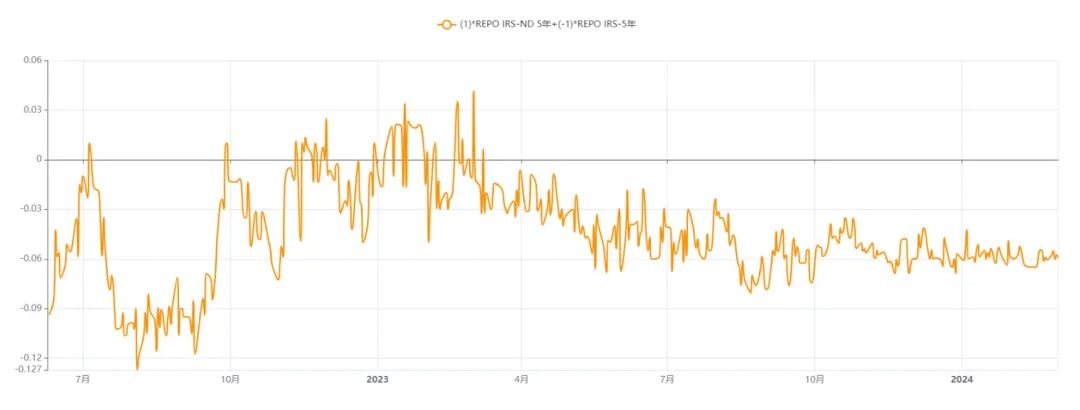

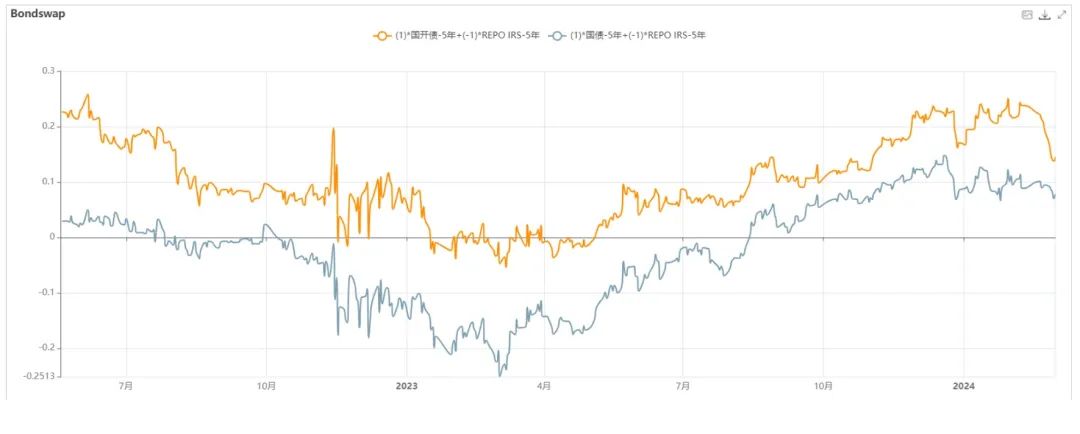

衍生品方面,NDD收在-6bp。国开Bondswap在14.52bp,明显下行(国开下行幅度更大)。

图6:NDD 5Y

图7:国债Bondswap

四、策略信号

中长期债基久期中位数略有降低,无平滑中位数由2.55降低至2.45,位于过去五年62.44%分位数。

图8:市场久期中位数水平

势能水平维持在23BP,当前位于过去5年5.89%分位数。

图9:势能水平

动能角度,目前短期/长期利率引导模型、商品引导模型延续看多,汇率引导模型延续看空。自动驾驶模型维持推荐久期2.156Y。

图10:利率引导模型(短期-10Y国开)

图11:利率引导模型(长期-10Y国开)

图12:汇率引导策略

图13:商品引导策略

图14:自动驾驶

五、本周关注

1、3.5(周二)两会

2、3.5(周二)美国2月非制造业PMI,欧盟1月PPI同比

3、3.6(周三)美国2月ADP就业人数

4、3.7(周四)中国1~2月贸易数据

5、3.8(周五)美国2月新增非农就业人数

6、3.9(周六)中国2月通胀数据

数据来源:wind及公开资料整理,截至2024年2月29日

滑动查看完整风险提示

2024-03-08 09: 33

2024-03-08 09: 33

2024-03-08 09: 33

2024-03-08 09: 33

2024-03-08 09: 33

2024-03-08 09: 32