今年2月以来,市场上演“龙抬头”行情。在A股市场上,一直存在“春季效应”,在节前呈现出局部低点,具备投资机会。而今年也如大家期待,在持续震荡一年后,出现了相对低点,伴随着利好频出,市场一度出现“八连阳“的盛况。虽然市场偶有反复,但是对于行情向好的信心在逐渐积累。

一年之计在于春,投资也是一样,在这个春天做好播种,期待秋天的收获。

历史证明低位布局策略是有效的

低位布局的前提是判断当前市场处于低位,指数历史估值分位数通常用来衡量市场高低位水平,并指导“科学抄底”策略。

那么,在低估值下投资是否有效呢,做个实验。

假如选择万得全A近十年以来历史数据作为估值依据,当指数PE的历史分位数在16.53(机会值)以下,投资100元积极布局,高于此数据则不操作,按照上述策略,对比如下:

数据来源wind,截至2024年2月29日,指数过往走势不预示未来,此处仅举例,不构成任何具体的投资建议,基金有风险,投资须谨慎。投资收益率计算公式为:投资收益率=期末总市值/投入本金总额-1。

可以看到,通过简单的低位布局策略,可以实现37%的收益率,而普通交易策略收益率远远跑输。

用估值分位数布局策略初显成效!那么,当前市场在什么位置呢?

以万得全A指数为例,wind数据显示,截至今年2月29日,万得全A指数PE(TTM)为16.45倍,处于近十年19.22%分位点。

数据来源wind,截至2024年2月29日,指数过往走势不预示未来,不作为投资建议,基金有风险,投资须谨慎。

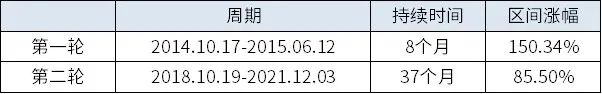

追溯历史,万得全A在相似的点位时,后续经历了两轮上涨行情,分别是2014年底-2015年中、2018年底-2021年末,获得了可观的涨幅。

数据来源wind,指数过往走势不预示未来,不作为投资建议,基金有风险,投资须谨慎。

市场下跌带来的便宜价格已经提供了足够的安全边际,以长期逆向布局思维来看,当下或许正是获取优质便宜资产的窗口期。

如何进行有效的春季播种(低位布局)?

作为衡量股债投资性价比的指标之一,各大指数股债利差,已经再度逼近历史极值。沪深300指数股债利差6.42,处于近十年89.22%分位;创业板指股债利差1.35,处于近十年99.02%分位点;新兴产业指数当前利差股债2.87,处于近十年89.77%分位点。

可以看出,各类权益类资产经历了近两年的调整处于市场相对低位,风险得到充分释放,安全边际较高,或可考虑入场。行业上看,家电板块景气度预期改善且交易风险不高,叠加"以旧换新"政策催化,建议关注。钢铁、基础化工、食品饮料、农林牧渔当前赔率空间较大、市场热度较低、适合右侧布局。电子板块中长期来看依然维持看好,大概率确认景气度拐点,短期较为拥挤,可等待更好的布局机会。

市场有其运作规律,建立合理的预期,参考各类型基金过往表现,对其中长期回报,以及所承担的风险有清晰的认知,在此基础上,做好资产配置,有效降低单一资产上暴露过多导致的账户高波动。

数据来源wind,统计周期2014/3/1~2024/2/29,指数过往走势不预示未来,不作为投资建议,基金有风险,投资须谨慎。

以多元视角看待资本市场,通过大类资产配置或是对普通投资者更好的选择,在股票和债券上通过灵活调整以应对不同的市场风格变幻。当下时点可以考虑可转债、固收+等股债混合品种,抵御不确定的市场。

最后,逢低布局还需要注意闲钱投资,逢低布局并不意味着市场立刻出现反转获取回报,资金很大概率需要在市场中占用一段时间,所以最好是闲置资金。

面对当前筑底回暖的投资市场,或许可以再大胆一次,市场给予低位布局的机会,值得珍惜。

滑动查看完整风险提示

2024-03-08 09: 33

2024-03-08 09: 32

2024-03-08 09: 32

2024-03-08 09: 32

2024-03-08 09: 32

2024-03-07 23: 55