反弹真是说来就来。

昨天的大A还在探底震荡,盘中一度低下探至2865.15点,刷新了本轮回调的新低。今日,A股低开高走,在券商板块大涨的带动下全面上攻、放量大涨,打了一把漂亮的“翻身仗”。

截至收盘,沪指重回2900点上方、涨超2%,深成指及创业板指双双涨超3%,两市5000多家公司上涨,成交额更是自5月20日至今首次突破9000亿元。(数据来源:Wind)

数据来源:Wind,截至2024.07.31,历史数据不预示未来,详细注释见文末

7月红盘收官后,8月市场能否迎来转机?新一轮行情要上演了吗?

虽然“牛市旗手”的称号并没有被官方“盖戳”认证过,但券商板块确实一直备受关注,一有风吹草动便会引发无限瞎想。

从历史数据来看,无论是大级别的牛市行情还是小级别的反弹,券商总是在场,且往往领先大盘走出行情,颇有点“春江水暖鸭先知”的意思。

券商行业往往容易率先反攻,领先市场成为热点板块的原因细想并不难理解:

券商作为股市中特殊的金融部门,“服务”股市,且拥有庞大的自营盘,对股市冷暖的感知更快更深;

在牛熊转换的过程中,市场的活跃度提升,交易量增加,带动券商的经济业务、财富管理等各项业务的收入和利润增加,进一步为其股价上涨奠定了基石;

券商板块是金融权重股,权重股的拉升会带动大盘的上涨,所以说牛市中券商股是“急先锋”也当得起。

这一轮的拉升是否能够再次吹响反攻的号角呢?我们先看看市场当前的水平。

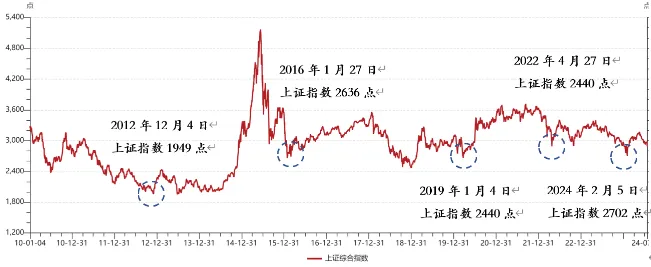

首先从估值来看,我们将当前市场的估值水平与历次磨底期进行对比会发现,目前主要宽基指数的PE估值已接近过去4轮磨底期、以及年初低点时刻的水平。经过近段时间的调整,当前市场处于明显的底部区域。

数据来源:Wind,数据区间:2010.01.01-2024.07.30,历史数据不预示未来,详细注释见文末

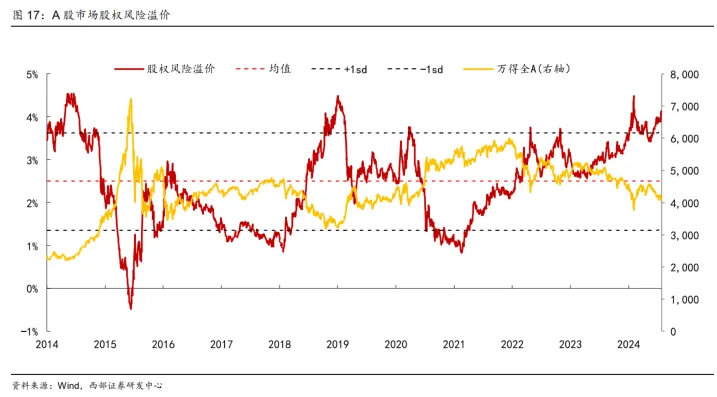

此外从股权溢价来看,截至上周五收盘时,市场整体股权溢价为4.14%,处于2010年以来93.0%分位,环比增长26bp,已位于“均值+1倍标准差”线上方,A股的性价比达到历史高位。

近期的震荡虽然让投资者体感不佳,但在持续的盘整中也出现了一些积极信号。

浙商证券对近期的行情走势进行分析,并与2月启动反弹以来的市场进行了对比——

7月 9日以来的反击改变了前期下行的角度

上证指数上周最低点位距离下方的技术支撑(2月19日跳空缺口,以及2635-3174 上涨的0.618 分位)已经很近

相对于今年2月至5月上涨的65个交易日,本轮同级整理已经运行48个交易日,在结构上逐步完善

(数据截至2024.07.26)

基于过去两年的指数运行规律,浙商证券认为当前大盘中继整理已经确认,并有望在 8 月中下旬之后形成一个稳健的中线底部结构。

参考花旗中国经济意外指数,每年5、6月都是市场预期最悲观的时候,而7、8月市场的悲观预期大多迎来修复。今日的反弹能否延续,走出新一轮行情呢?

兴业证券认为当前市场风险偏好已到了一个过度悲观的状态。往后看,类似4月下旬,后续风险偏好将进入从过度悲观的状态中缓慢爬升、修复的窗口,转机或在8月。

海通证券指出,A股仍处于蓄势阶段,下半年资金面和基本面积极变化或推动A股中枢上台阶。

反弹从来不是一蹴而就的,A股短期仍处于蓄势阶段。在行情启动前,保持在场,确保行情来时自己有仓位尤为关键。

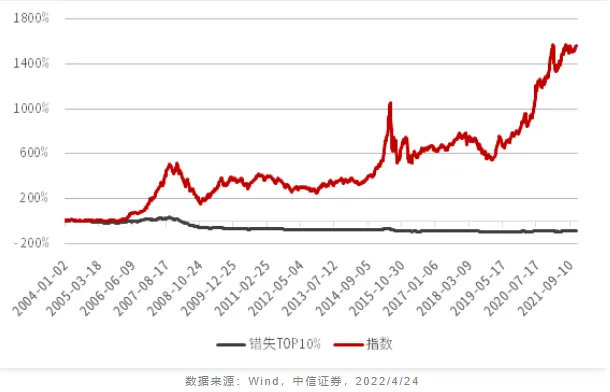

中信证券曾做过一组测算,自2004年初普通股票型基金指数成立至2022年的18年间,指数累计涨幅超1000%,但若错失涨幅前10%的交易周,收益居然为-90.38%,几乎亏完了本金。等待看似无用,但其实是在在确保,机会来时,你在场。

对于愿意在低点买入的投资者来说,可以以“5%”为台阶,保持“跌5%,买入”的投资节奏和纪律,控制仓位节奏。持币观望的小伙伴也不必过于悲观,尽量克服情绪波动之下的非理性操作,避免带来交易损耗。

投资中“悲观者永远正确,乐观者往往赚钱”,随着局部赚钱效应的发酵,市场或逐渐走出近期低迷的状态,转机或许已经在路上了。

2024-07-31 20: 57

2024-07-31 20: 57

2024-07-31 14: 53

2024-07-31 14: 53

2024-07-31 13: 04

2024-07-31 13: 03