在谈及ETF投资的考量与选择时,指数的贝塔收益无疑是投资者的追求所在。尽管各类ETF产品力求紧密跟踪标的指数,但它们所能实现的也只是尽量捕捉这一贝塔收益。毕竟,指数与指数型产品是两码事。二者虽然均由代表和衡量特定市场的一篮子证券构成,但指数本质只是一个统计上的样本组合,其核心价值在于为投资者提供了一个观察市场动态变化的便捷工具。指数型产品则是对这一统计样本的实践,通过复制指数成分股,将观察到的指数价格变动转化为实实在在的投资回报。

正如开篇所说,不存在能够完美复制、百分百捕获指数收益的ETF。指数是一个零成本的理论模型,而ETF在复制和运作过程中不可避免地会产生费用,且也难以做到毫无瑕疵。尽管如此,这并不妨碍它成为实现贝塔收益的有效工具。通常情况下,ETF产品会将跟踪偏离度和跟踪误差的最小化作为其主要投资目标,且会在招募说明书中披露其预期的跟踪偏离度和跟踪误差水平,以便投资者更好地了解和评估产品的跟踪表现。

01 何为跟踪偏离度和跟踪误差?

跟踪偏离度衡量的是产品收益率与标的指数收益率之间的差,一般用于评估ETF在不同时期跟踪标的指数的紧密程度。偏离度越接近零,说明产品与标的指数的贴合度越高。若偏离度为负,可理解为ETF跟踪偏离导致其未能充分捕捉指数的收益;若偏离度为正,可能意味着ETF在紧密跟踪指数的同时还实现了部分超额收益。跟踪误差则是跟踪偏离度的标准差,它更侧重于衡量被动产品跟踪标的指数的稳定性。跟踪误差越小,表明产品越能持续稳定地跟踪指数。

由此可见,综合考虑这两个指标可以帮助投资者有效地评估ETF的跟踪效果,从而挑选出那些能更稳定捕捉指数完整收益的产品。在此过程中,剖析其影响因素同样至关重要,这有利于投资者更好地把握不同ETF跟踪性能上的差异,进而做出更细致的甄别。接下来,我们就聚焦于现金拖累、费率和标的指数特征这三个较为关键的影响因素,探究下它们如何影响ETF的跟踪偏离度和误差。

要指出的是,为了更直观地展示跟踪差异,下文有针对性地选取了每个因素下的典型案例。然而投资者须明确,差异的产生往往是多种因素相互交织的结果。所以,在进行投资决策时,不能只关注某一因素,而应全面考量,以便更准确地解读和评估产品的跟踪效果及差异。

02 现金拖累

“现金拖累”,顾名思义,指的是由于ETF持有一部分现金而导致其追踪标的指数的效果受到拖累。理论上来说,实物申赎下,ETF本无需持有现金头寸,从而可实现全仓复制。但事实上,成分股的分红以及现金替代的存在,却使ETF不可避免地会在不同时点持有现金头寸。尽管ETF可以通过自身分红或补券的方式来降低该仓位,但在那之前,现金势必会对跟踪误差造成一定的拖累。

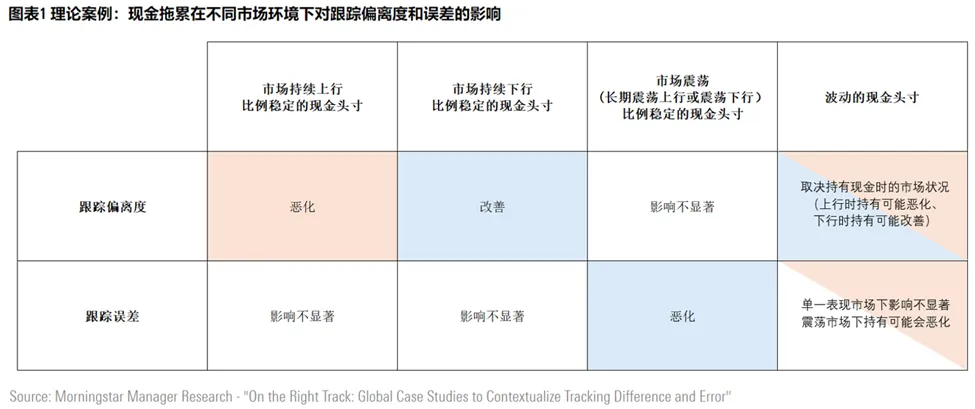

不过,值得注意的是,现金拖累并不全然是负面的。设想一个理想化的ETF,其费率恒定、跟踪偏离仅反映费用、且不存在跟踪误差。晨星研究发现,在市场持续上涨时,比例稳定的现金头寸会恶化该ETF的跟踪偏离度;在市场持续下行时,同样的现金头寸反而会改善其跟踪偏离度。但无论在哪种单边趋势下,比例稳定的现金头寸对跟踪误差的影响都是微乎其微的。只有在震荡时,持有稳定的现金才有可能对跟踪误差产生较显著的负面拖累。

03 费率

前面已经提到,被动产品难以完美追踪指数的原因之一就在于复制和运作过程中产生的成本费用,ETF的跟踪偏离度很大程度上也源于此。因而,我们通常会观察到,在追踪同一指数时,费率较高的产品,其在跟踪偏离度上的表现可能不如费率较低的产品。

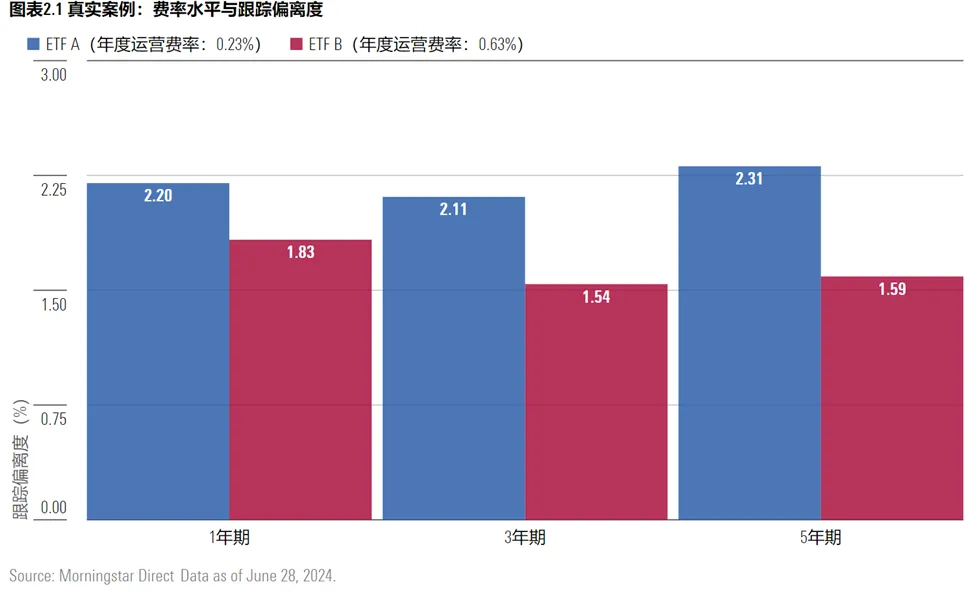

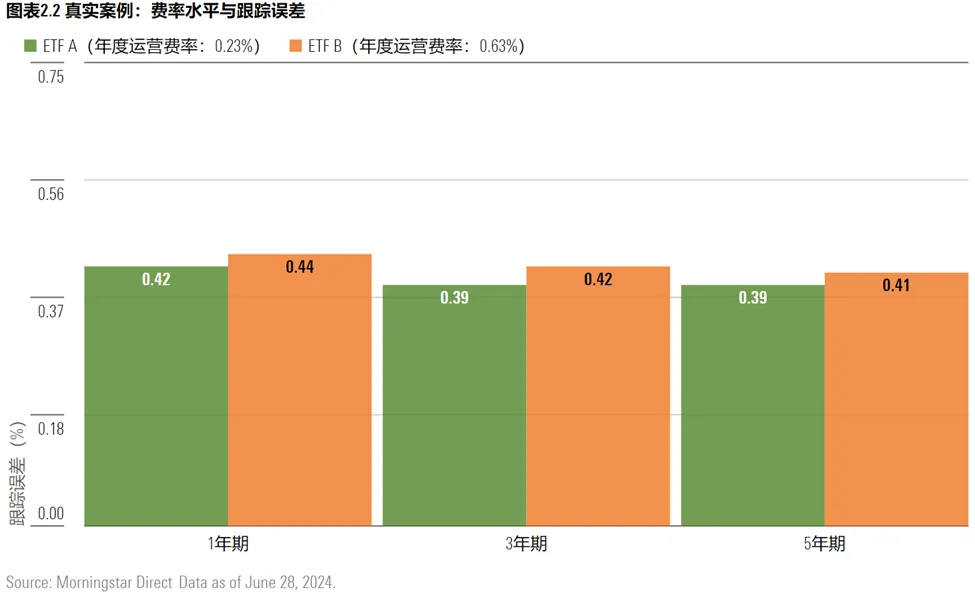

以追踪沪深300指数的两个ETF为例(如图表 2.1所示),在二者跟踪偏离度均为正的背景下,费率较高的ETF B在不同期间的跟踪偏离度相较于ETF A落后了0.3%至0.8%。晨星研究也发现,费率似乎对跟踪误差的影响并不显著。相较于偏离度的差异,ETF A与ETF B在跟踪误差上的差异确实显得有些微不足道(如图表 2.2所示)。

04 标的指数特征

除了ETF自身的原因,标的指数是否易于追踪同样对偏离度和误差产生重要影响。通常,那些成分股流动性较强的指数更便于复制和跟踪。这是因为良好的流动性往往意味着一级市场的参与者能更轻松地购入所需成分股以完成实物申购,进而能够减少对现金替代的依赖。不仅如此,ETF也能在必要时快速地完成证券交易来及时地纠正跟踪的偏离。

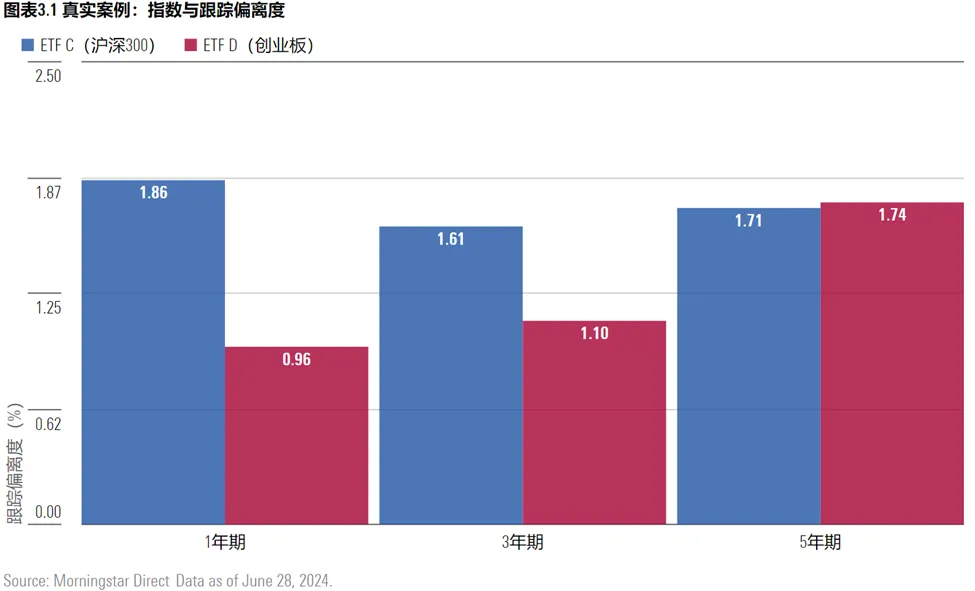

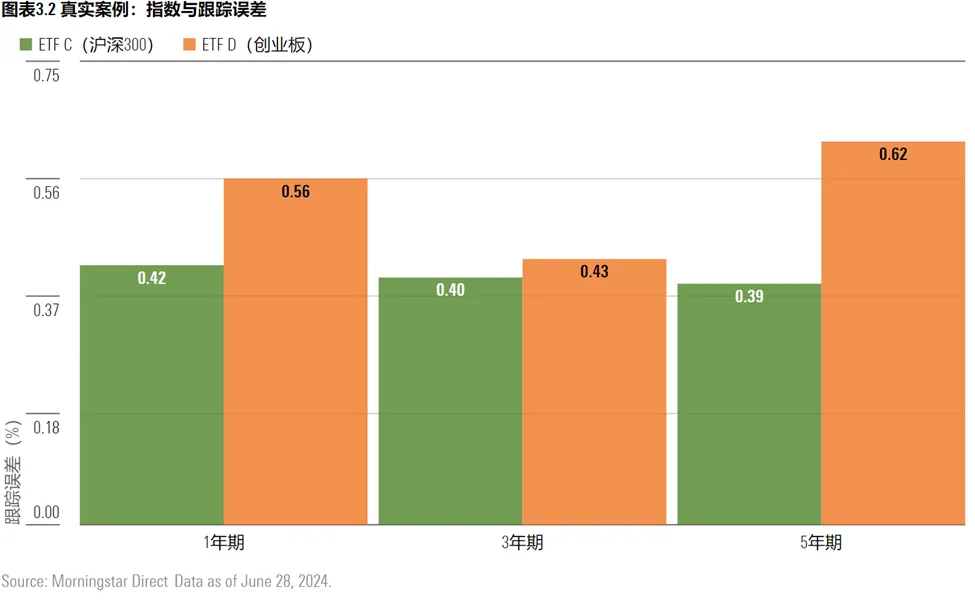

另外,指数的稳定性在很大程度上也决定了其是否易于跟踪。一个较稳定的指数,其成分股的变动频率较低,追踪此类指数的ETF也就无需频繁交易成分股以应对指数的调整。这不仅可以降低交易成本,还能减少因频繁操作引发的失误,从而有助于缩小跟踪偏离度和误差。图表 3.1和3.2展示了同一家基金公司旗下两只ETF的跟踪表现,显然,跟踪沪深300的ETF C具有更高的正偏离度和更小的跟踪误差。

投资者在寻找能持续紧密追踪指数贝塔收益的ETF时,应高度重视跟踪偏离度和误差这两项指标。深入分析二者的影响因素,不仅有助于投资者更全面地评估ETF的过往跟踪表现和风险,还能助其识别不同产品间的差异。此外,持续监控关键因素的变动,也有利于投资者在面对变化时能做出更理智和及时的配置调整。

晨星(中国)研究中心 崔悦

免责条款:©2024 Morningstar 保留所有权。此处提供的信息、数据、分析和观点未经任何监管机构审查或批准,不构成投资建议;截至撰写日期,仅供参考;可随时更改,恕不另行通知。本内容并非买卖任何特定证券的要约,也不保证其正确性、完整性或准确性。过往表现不保证未来结果。Morningstar 名称和标识是 Morningstar, Inc.的注册商标。这里的内容包含 Morningstar 的专有资料;未经Morningstar 事先书面同意,不得以任何方式复制、转载或以其他方式使用本文章的全部或部分内容。市场有风险,投资需谨慎。此资料、数据、观点仅供参考,不构成任何投资意见或建议。基金过往业绩不预示其未来表现,投资人应当认真阅读《基金合同》、《招募说明书》等基金法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。

2024-08-01 14: 18

2024-07-31 20: 58

2024-07-31 20: 58

2024-07-31 20: 57

2024-07-31 20: 57

2024-07-31 14: 53