一、权益市场表现

(一)市场表现回顾

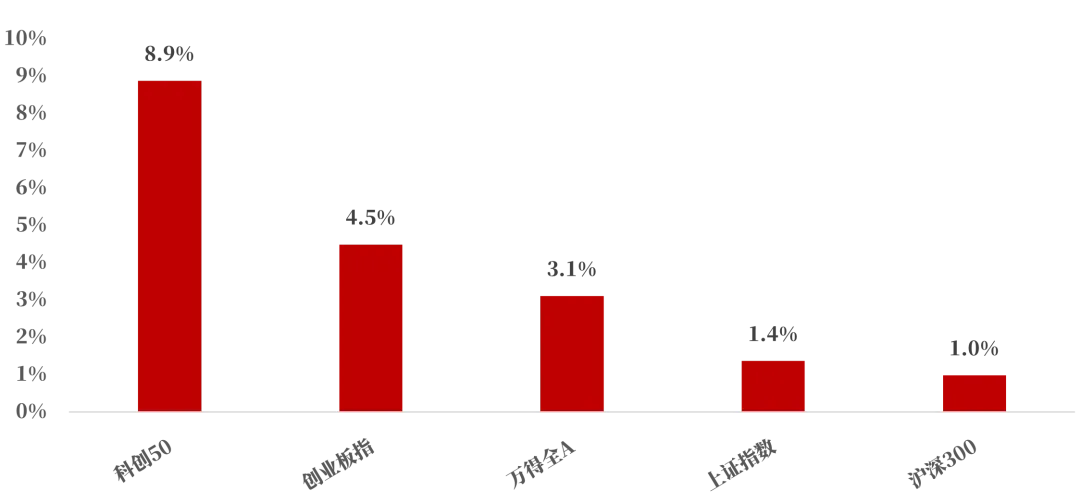

来源:Wind,统计区间:2024.10.14-2024.10.18

上周大盘整体震荡,周五在央行积极表态下大涨,科创50、创业板指、万得全A、沪深300分别收涨8.9%、4.5%、3.1%和1%。上周政策预期有所降温,市场回到存量资金博弈的状态。

上周三季度经济数据出炉:1、总体来看,2024年前三季度GDP实际同比增长4.8%,略低于上半年的5.0%,但仍在全年经济增长目标附近。其中三季度GDP实际增速为4.6%,低于二季度的4.7%,三季度季调环比折年率为3.6%。从价格来看,三季度GDP平减指数累计同比增速为-0.7%,较二季度继续小幅边际改善,这主要是受食品价格上涨影响。

2、 从生产、消费、投资等多个指标来看,三季度中7、8月表现相对平淡,9月出现改善趋势。这主要是由于今年夏季高温、雨涝等极端天气多发,工业生产、居民出行等受到扰动,经济数据出现波动。

3、 在前期地产优化、大规模设备更新、消费品以旧换新等政策效应的作用下,9月多个指标已有改善,尤其是受政策影响较大的制造业和基建投资、家电等耐用品消费、地产销售等,读数上均有提升。9月PMI为49.8%,比8月份提升0.7个百分点;预期四季度经营状况乐观的规模以上工业企业占比环比提升1.3个百分点,同比提升0.9个百分点。这或均显示下一阶段经济向好的可能性正在不断增加。

4、 9月出口同比增速为2.4%,较8月回落6.3个百分点,为4月以来低点。且从季调环比来看,9月季调环比转负至-3.6%。重要经济体景气度下滑以及欧盟出口大幅下滑是主要因素,9月美国Markit制造业和欧元区制造业PMI读数分别为47.3%和45.0%,均较8月下滑。下一阶段,美国大选临近,外部形势变化或加剧,对我国出口或有较大扰动。

整体来看,前三季度GDP增速仍在预期目标附近,9月各项经济指标有所改善,下一阶段,随着9月24日以来新一轮增量政策推出,市场预期逐步改善,或可期待经济企稳向好,实现全年增长目标。

除经济数据外,市场更关心的是货币和财政政策的定调。

1、10月12日,财政部在国新办新闻发布会上对“加大财政政策逆周期调节力度、推动经济高质量发展”有关情况进行介绍。会上,财政部提到将在近期陆续推出一篮子的有针对性的增量政策举措。虽然具体的财政资金数量安排需要经过法定程序后才会向社会公开,但发布会整体表态“积极”表态,反映的是财政态度的变化。

2、10月17日上午住建部等部门针对房地产的发布会略低市场预期,增量政策主要两方面:一是新增实施100万套城中村改造,通过货币化安置;二是把白名单项目规模从已经审批的2.23万亿增加到4万亿。增量政策有限,市场给出了比较悲观的定价。

3、10月18日,中国人民银行行长潘功胜在2024金融街论坛年会上表示,预计年底前视市场流动性情况,择机进一步下调存款准备金率0.25-0.5个百分点,预计贷款市场报价利率(LPR)也会下行;同日中国人民银行与中国证监会联合印发《关于做好证券、基金、保险公司互换便利(SFISF)相关工作的通知》,正式启动证券、基金、保险公司互换便利(SFISF)操作。

从近期政策“组合拳”来看,信号十分明确,资本市场的底部已基本探明。短期来看,财政政策的预期引导成为资本市场波动的主要原因。随着市场预期转好,大盘有望迎来新的起点。

同步需关注外围环境,近期地缘风险上升,美国大选临近,以色列局势和朝韩局势紧张,资金回流美国的避险需求上升,人民币对美元面临短期贬值压力而对形成一定压制。

(二)行业表现回顾

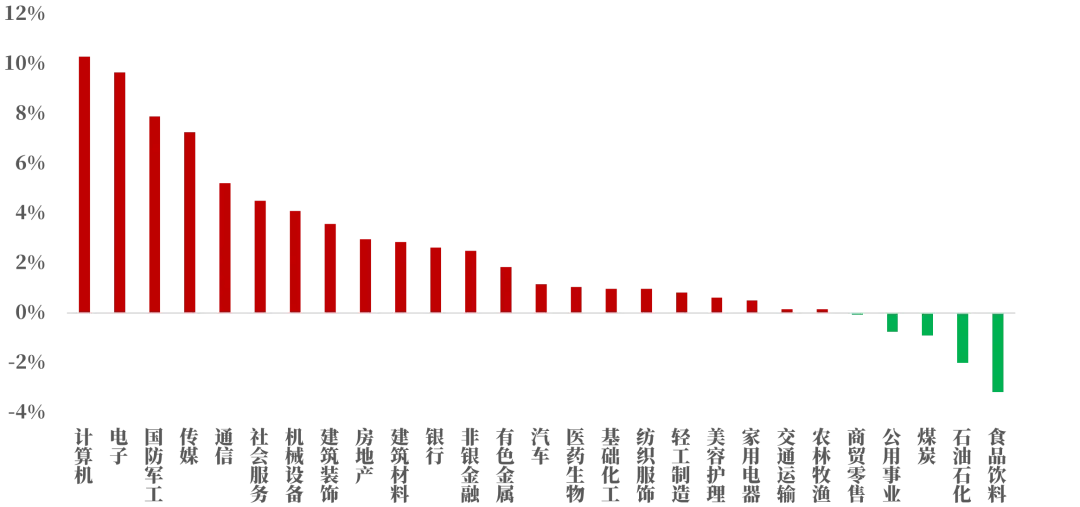

来源:Wind,统计区间:2024.10.14-2024.10.18

上周市场缺乏增量资金进一步推动大盘普涨,存量资金开始内部轮动,在一些题材风格上做博弈,主要上涨方向包括前期超跌已经回补缺口的科技板块。

科技:首先是基于前期超跌基础上的补涨,另外也有来自事件和政策不断驱动:比如中国网络空间安全协会发布微信号:排查intel产品漏洞缺陷等的文章,建议启动网络安全审查,直接反应了坚持发展信创重要性;比如政策刺激下政府类开支增加对相关企业订单预期的改善等。

消费:在前期快速放量上涨后进入调整,各子板块均不同程度回调。政策转向到落地执行到经济的传导非一日之功,短期看消费数据及企业业绩均难有拐点,但回调后多数消费公司又回到中下估值水位,可以期待后续政策落地带动消费板块重新出发。比如近期以旧换新政策在各地落地后,对家电家具和3C数码消费等已产生显著带动效果,随着政策从生产端转向消费端,消费的企稳回升更可以期待。

展望后市,随着政策信号逐渐释放,市场有望在修复后重回上行趋势中。

二、债市表现

(一)利率方面

上周债市收涨

周一:央行发布数据显示, 9月末M2余额同比增长6.8%,M1余额同比下降7.4%。前三季度,人民币贷款增加16.02万亿元;社会融资规模增量累计为25.66万亿元,比上年同期少3.68万亿元。9月末,社会融资规模存量为402.19万亿元,同比增长8%。此外,海关总署发布数据显示,2024年前三季度,中国货物贸易进出口总值32.33万亿元,历史同期首破32万亿元,同比增长5.3%。其中出口18.62万亿元,增长6.2%;进口13.71万亿元,增长4.1%。至收盘,国债期货收盘多数下跌,30年期主力合约跌0.33%,10年期主力合约跌0.04%,5年期主力合约跌0.02%,2年期主力合约涨0.01%。(数据来源:Wind)

周二:财政部、税务总局、水利部联合印发《水资源税改革试点实施办法》,自2024年12月1日起全面实施水资源费改税试点。水资源税的纳税人为直接从江河、湖泊(含水库、引调水工程等水资源配置工程)和地下取用水资源的单位和个人。水资源税实行从量计征。水资源税根据水资源状况、取用水类型和经济发展等情况实行差别税额。全面实施水资源费改税试点后,水资源税收入全部归属地方(原水资源费收入实行中央和地方1:9分成),适当增加地方自主财力。至收盘,国债期货集体收涨,30年期主力合约涨0.42%,10年期主力合约涨0.25%,5年期主力合约涨0.12%,2年期主力合约涨0.04%。(数据来源:Wind)

周三:央行公告称,为对冲中期借贷便利(MLF)和公开市场逆回购到期等因素的影响,维护银行体系流动性合理充裕,10月16日以固定利率、数量招标方式开展了6424亿元7天期逆回购操作,操作利率1.50%。Wind数据显示,当日610亿元逆回购和7890亿元MLF到期。至收盘,国债期货收盘全线下跌,30年期主力合约跌0.24%,10年期主力合约跌0.04%,5年期主力合约跌0.06%,2年期主力合约跌0.01%。(数据来源:Wind)

周四:住建部部长倪虹在国新办新闻发布会上表示,将通过货币化安置房方式新增实施100万套城中村改造、危旧房改造。年底前,将“白名单”项目的信贷规模增加到4万亿。城市房地产融资协调机制要将所有房地产合格项目都纳入“白名单”,应进尽进、应贷尽贷,满足项目合理融资需求。至收盘,国债期货收盘集体上涨,30年期主力合约涨0.6%,10年及5年期主力合约涨0.21%,2年期主力合约涨0.1%。(数据来源:Wind)

周五:中国银行、中国工商银行、中国农业银行、中国建设银行、交通银行、中国邮政储蓄银行等多家银行发布公告,从10月18日起,下调人民币存款挂牌利率。其中活期存款利率下调5个基点,从0.15%调整为0.1%;三个月、六个月、一年、两年、三年和5年定期存款利率均下调25个基点。调整后,一年定期存款利率为1.1%。这是今年以来主要商业银行第二次下调人民币存款利率。此外,宏观数据方面,国家统计局最新发布的数据显示,中国1-9月固定资产投资同比增长3.4%,预期增3.4%,前值增3.4%。中国1-9月固定资产投资同比增长3.4%,预期增3.4%,前值增3.4%。中国9月规模以上工业增加值同比增5.4%,前值增4.5%。中国第三季度GDP同比增长4.6%,预期增长4.6%,第二季度增速为4.7%。中国1-9月房地产开发投资同比下降10.1%,预期降10.3%,1-8月降10.2%。至收盘,国债期货收盘全线下跌,30年期主力合约跌0.33%,10年期主力合约跌0.15%,5年期主力合约跌0.1%,2年期主力合约跌0.03%。(数据来源:Wind)

上周债市收涨。全周来看,30年期主力合约跌0.18%,10年期主力合约涨0.17%,5年期主力合约涨0.08%,2年期主力合约涨0.07%。国债10Y-1Y期限利差较上上周同期下降1bp,国开债10Y-1Y期限利差较上上周同期上涨0.23bps。(数据来源:Wind)

高频经济数据跟踪:

生产方面:基建方面逐步推进。 钢铁方面,高炉开工率和产能利用率环比上升。库存方面,螺纹钢、线材和建筑钢材环比上升。钢厂盈利率环比继续上升。石油沥青装置开工率环比下降。水泥发运率环比上升,弱于历史同期。水泥库存环比下降,水泥价格环比继续走升。基建方面进度逐步推进。生产方面, PTA和PVC开工率均环比下降。PTA下游,织机开工率环比继续回升。

需求方面:多项房地产指标降幅收窄。房地产方面,上周二手房挂牌量挂牌价指数环比“量升价降”。百城土地成交面积环比上升。百城土地溢价率环比上升。供需方面,依然推荐关注一线城市成交情况。从30大中城市商品房成交面积成交套数数据来看,一线城市商品房成交面积成交套数数据环比小幅下降。

通胀方面:通胀继续企稳。猪肉价格环比小幅上升,蔬菜价格环比下降。国内方面通胀有望企稳。

外贸方面:出口环比有所回落。进出口方面,波罗的海干散货指数和中国出口集装箱运价指数环比下降。从国内主要港口来看,上海和宁波出口集装箱运价指数环比下降。

(二)信用方面

发行总览:上周债券市场一级发行信用债共510只,环比大幅增加158.88%,其中超短融84只,短融11只,中期票据94只,私募债86只,PPN29只,一般公司债37只,累计发行规模4031.77亿元,环比大幅增加119.63%。

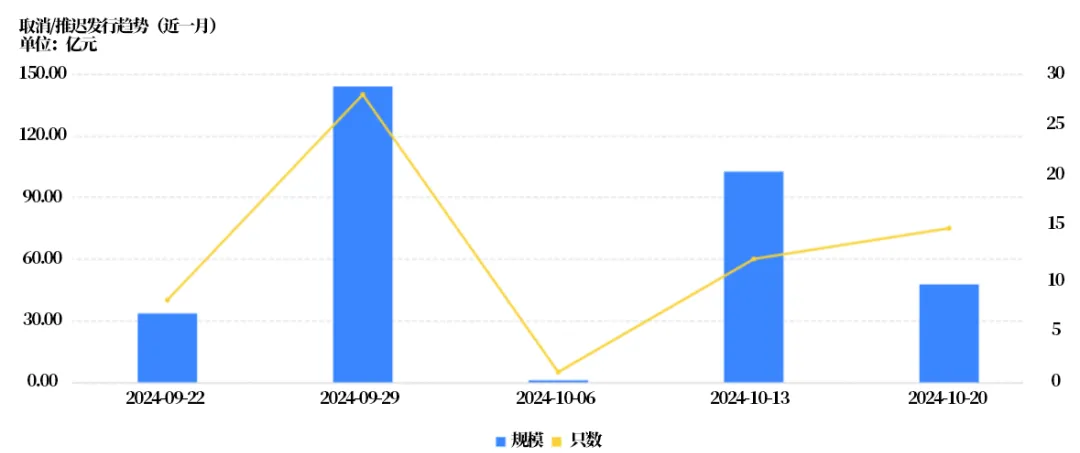

来源:Wind,统计区间:2024.10.14-2024.10.18

取消发行情况:上周取消发行的债券共15只,累计取消发行47.64亿元,环比减少60.96%。截止上周,近一个月共有64只信用债取消发行或者延迟发行,累计取消发行328.55亿元,最新统计如下:

来源:Wind,统计区间:2024.09.22-2024.10.20

风险揭示:本文中所阐述到的观点和判断仅代表当前时点的看法,不构成任何的投资建议,也不代表基金管理人对任何股票作出判断。因市场环境具有不确定性和多变性,本文当中所陈述到的观点和判断后续可能会发生调整和变化。投资者在购买基金之前请先认真阅读《基金合同》、《招募说明书》和《产品资料概要》等法律法规文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否与您的风险承受能力相适应。基金有风险,投资需谨慎。

2024-10-21 15: 51

2024-10-21 15: 50

2024-10-18 22: 51

2024-10-18 22: 51

2024-10-18 22: 51

2024-10-18 18: 00