时隔不到3个月,六大行再度官宣“降息”!10月18日,工行、农行、中行、建行、交行、邮储银行集体发布公告,下调存款挂牌利率,其中,各期限定期存款利率均下调25BP,五年期利率降至1.55%。至此,我国存款进入第六轮“降息”周期,后续更多股份制行和中小银行将陆续跟进下调。

存款利率一降再降还降,手里的闲钱又该如何更科学地打理?除了货币基金,还有哪些适合理财、较低风险的产品?

纯债基金:

力争较好平衡风险、收益、流动性

投资中存在“不可能三角”——低风险、高收益、高流动性难以同时实现,因此,基金投资,也要在这三者之间寻求良好的平衡。就闲钱理财需求而言,低风险与高流动性显然更为重要,收益要求可以适当降低,纯债基金或是能较好契合这一诉求的配置工具。

首先,纯债基金主投债券,而债券属于“生息资产”,只要不出现违约、暴雷的情况,即便短期内债券价格下跌,从长期而言,其产生的利息收益也有望平滑跌幅,所以纯债基金天然具备较低风险、较低波动的特点,即使短期遭遇波动,长期也可能逐渐恢复。

Wind数据显示,今年以来,纯债基金的代表指数——短期纯债基金指数(885062.WI)、中长期纯债基金指数(885008.WI)年化波动率分别为0.39%、0.73%,对比来看,同期中证全债指数的年化波动率为1.57%,纯债基金的低波属性可见一斑。(截至2024/10/21,指数过往表现不代表其未来表现,投资须谨慎)

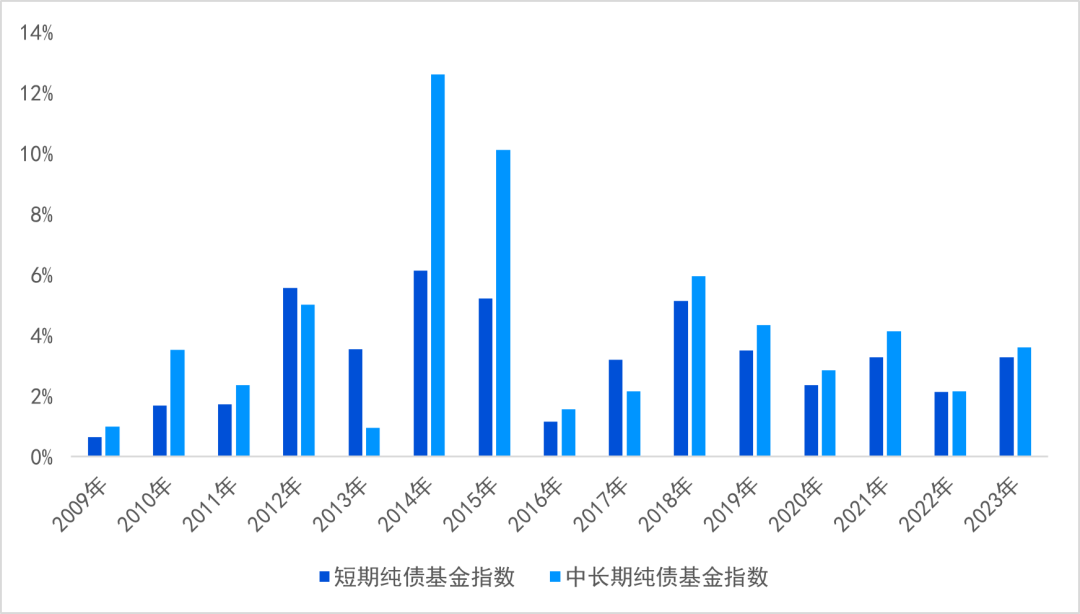

其次,纯债基金过往收益相对稳健。Wind数据显示,截至2023年底,短期纯债基金指数、中长期纯债基金指数在过去15个完整年度中均实现了连年正收益,即使是在债市表现欠佳的2009年、2017年,也都保持着正收益。

纯债基金指数各年度收益表现

(统计区间:2009/1/1-2023/12/31。短期纯债基金指数、中长期纯债基金指数代码分别为885062.WI、885008.WI。指数过往业绩不代表其未来表现,存在收益波动风险,不代表收益保障或其他任何形式的收益承诺,投资须谨慎)

再者,纯债基金的底层资产主要为国债、地方政府债、金融债等债券,这些债券品种一般具有较高的流动性。另外,据Wind统计,截至10月21日,目前全市场已发行的纯债基金中,封闭运作期/最短持有期在1年以内(含1年),以及无封闭/持有期限制的产品数量占比近94%,也就是说,大多数纯债基金能较好地兼顾闲钱理财的流动性需求。

闲钱理财优选:

长城短债、长城鑫利30天、长城月月鑫30天

纯债基金怎么选?恰逢三季报出炉,来看看长城基金闲钱理财系列的代表产品——长城短债、长城鑫利30天、长城月月鑫30天。这三只产品都债性纯正,仅投资债券资产,不参与股票、可转债、可交债等含权资产的投资,具备收益较好、风险波动较低的特点,且投资门槛较低,是较为理想的短期闲钱打理工具。

细分来看,三只产品在投向、运作模式上又有所不同,风险收益特征较为清晰,希望满足多样化的闲钱理财需求。从投资方向来看,长城短债主投短期债券,长城鑫利30天主投中短期债券,长城月月鑫30天则力求在短债防守与长债进攻间平衡。

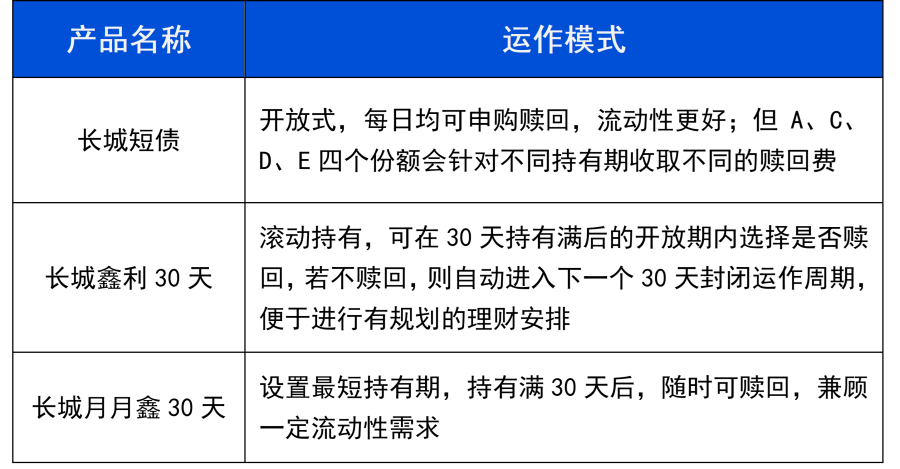

运作模式上,长城短债、长城鑫利30天、长城月月鑫30天分别采用开放式、滚动持有、最短持有期模式运作,各具特点。

(注:详细运作模式和费用请以基金合同载明为准。)

从业绩表现来看,成立超过1年的长城短债、长城鑫利30天均实现了稳中有进的投资回报。长城月月鑫30天成立于2024年6月,尚不足半年,但也展现出较好的业绩表现。

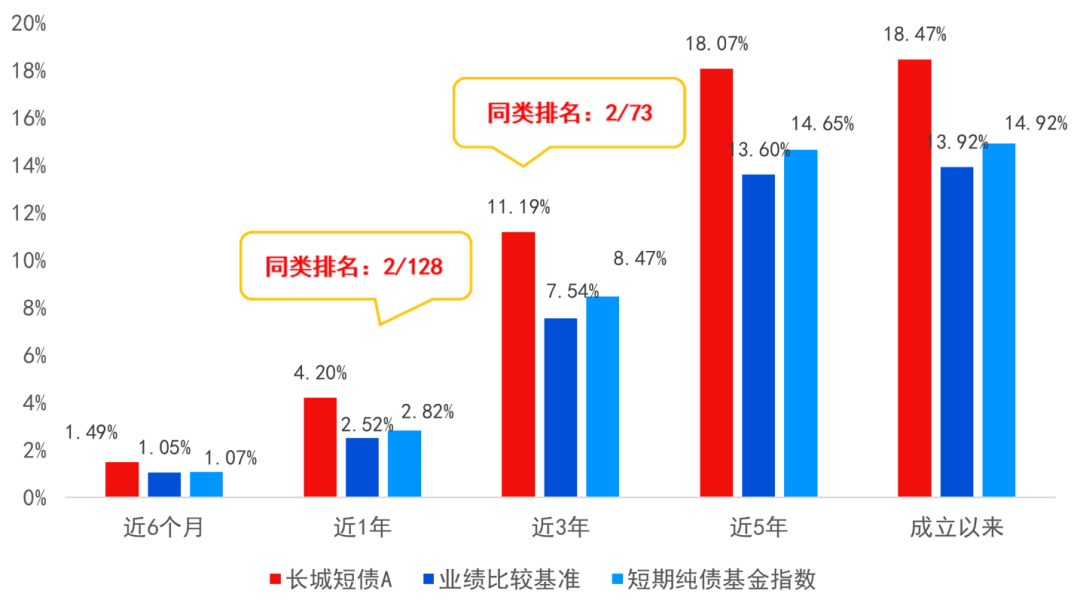

截至今年9月30日,长城短债A近1年、近3年、近5年、成立以来净值增长率分别为4.20%、11.19%、18.07%、18.47%,相较同期业绩比较基准、短期纯债基金指数均收获超额收益。另外,在同类可比的短期纯债债券型基金(A类)中,长城短债A近1年、近3年业绩均位居第2,具备显著的领先优势。长城鑫利30天A自去年2月17日成立以来收益率为4.88%,同样跑赢同期业绩比较基准4.82%的表现。

长城短债A不同阶段业绩表现

(数据来源:产品业绩和业绩比较基准数据来自基金定期报告,短期纯债基金指数收益为万得短期纯债债券型基金指数(代码为885062.WI)收益率,来自WIND,排名来自银河证券,截至2024/9/30。基金过往业绩不代表未来表现,基金过往评价不预示其未来表现,基金有风险,投资须谨慎。)

后市展望:四季度债市企稳可期

三季度以来,债市波动加大,后续行情将如何演绎?

长城短债基金经理邹德立在三季报中指出,三季度债市震荡下跌是之前债市大幅长久上涨后的回调,也是对八月和九月货币政策和财政政策经济刺激计划的价格反应。但四季度财政政策力度有待评估,经济刺激落地效果有待观察。在长期越来越低利率预期环境下,各类债券越来越表现出较高票息的配置价值,四季度债市企稳可期。

在当前的低利率环境下,叠加债市向好行情可期,闲钱理财需求的投资者不妨关注长城短债、长城鑫利30天、长城月月鑫30天等纯债基金。

2024-10-25 15: 07

2024-10-25 15: 07

2024-10-25 15: 07

2024-10-25 12: 20

2024-10-25 12: 20

2024-10-25 12: 20