穿越了9月末、10月初的“史诗级”反弹,A股在经历了急速涨落的亢奋与降温之后,如今已从第一阶段的“闪电战”过渡到了第二阶段更为胶着的“拉锯战”。

时值10月尾声,随着基金三季报的集体披露,除了市场普遍关注的基本面与政策动向之外,一些关于资金流向的新线索也正逐渐浮出水面。

当属于中国资产的新周期正“未完待续”,作为市场回暖后的首份定期报告,其边际变化或许能够为未来市场的结构走向提供更为清晰的指引。

那么,公募基金在三季度有哪些重要动向?本次三季报里到底透露了哪些投资线索?接着看,挖掘基带你好好捋一捋~

线索1:时代的浪潮

被动指数基金成为大势所趋

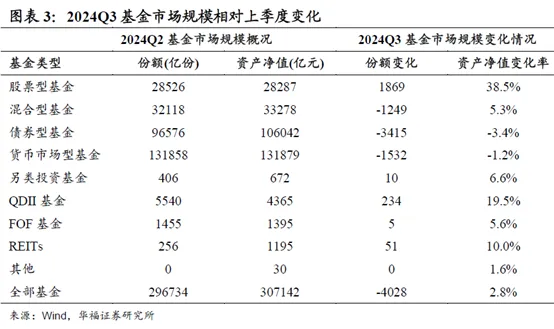

截至2024年9月30日,公募基金总规模合计32.07万亿元,年内第五次刷新历史新高,“蝉联”中国资产管理市场的主力军。其中,权益型基金成为重要增量来源。(来源:澎湃新闻、华福证券)

事实上,伴随着三季度股票市场波澜壮阔的“闪电复苏”,公募权益基金的版图亦经历了一场转折性的重塑。相较于略显“踌躇”的主动权益类基金申赎,被动指数基金正乘着时代的巨浪快速崛起。

截至今年三季度末,股票型ETF资产总值达到2.7万亿元,环比上季度末增长超50%。(来源:中金公司)

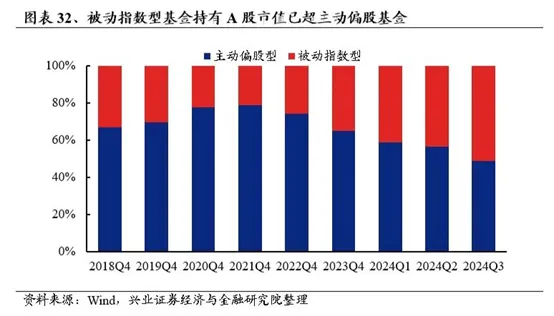

而偏股型公募基金(主动偏股型+被动指数型)中,被动指数型基金持有A股持股市值占比达到51.1%。被动偏股基金持有A股的规模,史上首次超越主动偏股基金。(来源:兴业证券、民生策略)

事实上,借鉴海外成熟市场经验,被动投资与主动投资分庭抗礼或是大势所趋。自去年A股全面推进注册制以来,A股市场指数上涨而非个股普涨的现象日渐增多,市场风格更倾向于指数行情。

举个例子:

年初以来,上证指数和中证A500指数的全年涨幅分别为10.9%和14.1%,但个股的收益率中位数仍然是-6%,表明部分账户或许距离回本尚有一定距离。

从9月24日启动本轮反弹以来,科创50指数一马当先大幅反弹54.1%,但能够跑赢这一涨幅的个股仅有770家,占比不足15%。

(来源:Wind,截至2024.10.28)

细细斟酌今年以来各路市场信号,无论是大资金官宣增持宽基ETF,还是涌向指数投资的资金从未止步、乘势抄底,在境内股票ETF的规模与数量迭创新高之后,其中所蕴含的信息量,值得每一位投资者深思。

线索2:共识的回归

主动基金持仓集中度再度回升

今年4月以来,随着中国资本市场第三个“国九条”的落地,市场的投资范式迎来重大转变。

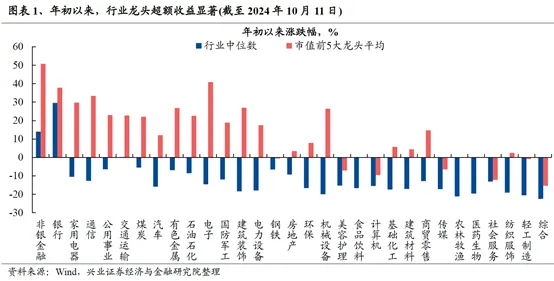

当重视股东回报成为重中之重,当投资回归业绩驱动、追寻景气的模式中,价值投资和与基本面审美逐步归来,优质大盘龙头股重获估值溢价,部分代表性个股刷新历史新高。

年初以来,申万31个一级行业中,由市值前五大公司组成的各行业龙头组合,悉数跑赢了行业整体。

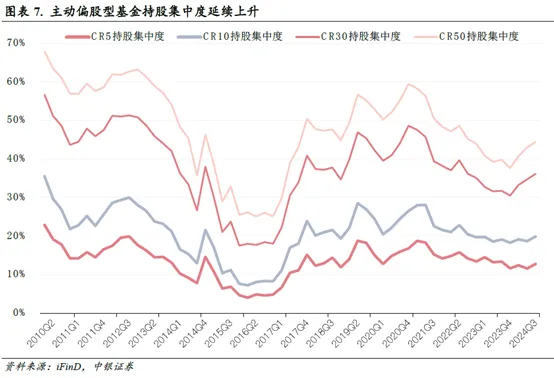

在借道ETF入场的资金涌向大市值龙头个股的同时,公募主动权益基金的持股集中度自2024年起同样出现反转,从“下沉与分散”重回“共识与集中”。

基金重仓持股集中度在今年一季度企稳回升后,连续两个季度继续保持上行。相较二季度末,三季度主动偏股型基金重仓前100公司重仓市值占比由57.1%升至57.4%,重仓前50市值占比由44.8%升至51.5%,意味着资金反向偏好龙头股的趋势并没有结束。(来源:中金公司、中银证券)

同时,基金重仓股的赚钱效应继续回升,2024年二季度前五十大重仓股在2024年三季度的平均收益率达到12.0%。(来源:国联证券)

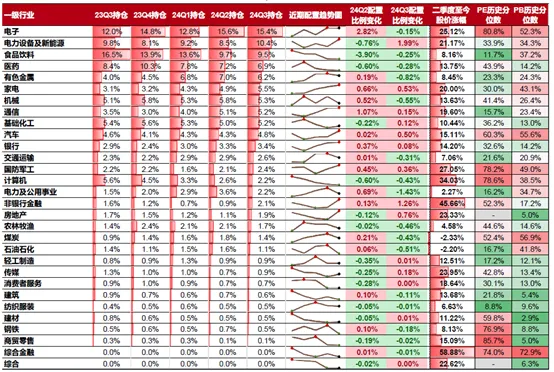

从行业布局来看,三季度基金重仓股整体增配电力设备新能源、非银金融、汽车与房地产,相对而言,公用事业、有色、石化比例降幅最大。相较于市场低迷期的策略布局,这一调整已悄然透露出投资风向标的微妙变化。

(来源:国联证券)

事实上,万事万物皆有周期,市场追捧的风格总会在“市值下沉”与“以大为美”中波折反复。从核心资产到成长赛道,从小微盘股再到股息红利,股市中没有永恒的王者,更没有永远的输家,均值总会回归。所谓的风口时常都是事后归因,千里之行往往始于最朴素的“便宜与出清”。

代表基金重仓股整体表现的万得金仓50指数,目前市盈率TTM仅为12.6倍,处于近5年来的13%分位点处,相较于万得全A(市盈率TTM 18.5倍),已经由21年初的估值溢价转为明显的折价。(来源:Wind,2024-10-25)

无论你当下心怀信念还是充满疑虑,在经历了三年的下跌后,部分优质的机构重仓股已经成为廉价的筹码,“只有低估、没有高估”。来到行情第二阶段,“权重搭台,急先锋唱戏”的格局,或许也应值得相信。

线索3:“双创”的崛起

创业板和科创板仓位上升

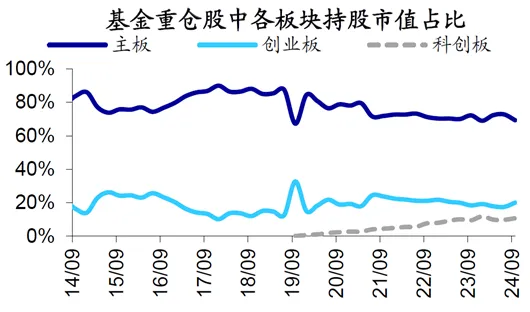

今年三季度,公募基金重仓股整体减仓主板,加仓“双创”。

截至三季度末,基金重仓股中A股主板持股市值占比为69.3%,相较二季度末下降3.5个百分点;而创业板为20.0%(上升2.5个百分点),科创板为10.7% (上升1.0个百分点)。(来源:海通证券)

(来源:海通证券)

如果说创业板的底色是“高质成长”——

经过近十五年的发展,当前创业板已然成为我国科技创新企业的重要集中地,行业分布以新能源、医药生物、电子等对科技研发制造要求较高的领域为主,以九大战略性新兴产业为支柱,具备充足的创新基因。

那么科创板的标签则是“硬科技”——

开板五年以来,科创板始终肩负着攻克“卡脖子”技术难题的重任,致力于推动我国科技的自立自强。特别是在去年二十大提出“安全与发展并重”后,科创板的未来机遇受到了市场的广泛关注。在汇聚了一大批尖端科技产业集群的背景下,科创50和科创100指数也因此站在了聚光灯下。

从筹码结构来看,近三年震感比较强烈宽基指数的主要位于双创板块,创业板指、科创50、科创100等相关指数最大回撤都在50-60%左右。作为高弹性、强贝塔的资产,在出现经济预期扰动和海外流动性收紧的时候,受到的影响自然更大。但经过多轮回调之后,多重悲观因素已被过度定价,可能正是因为这个原因,创业板和科创板在近来的反弹中表现得“一马当先”。

从更宏大的角度看,当前我国经济正处于向创新驱动以及高质量发展转型的关键时期,随着传统引擎的逐渐落幕,以“高质成长”和“硬科技”为代表的新质生产力正崭露头角,成为引领新一轮经济周期上升的主线。

正如高层的定调 “推进中国式现代化,科技要打头阵”,双创板块因而具有鲜明的时代感,成为与时代同行的资产。相信其中必将涌现出参天大树,让投资者对于资本市场的信心与坚守开花结果。

关于基金三季报的话题就先聊到这里,当一切的线索逐渐明朗,当新周期的信号灯开始逐步亮起,此时此刻,满怀信心与耐心等待或许正是我们手中最珍贵的筹码。

最后,祝大家投资理财顺利~

风险提示

2024-10-29 11: 00

2024-10-29 11: 00

2024-10-29 11: 00

2024-10-29 10: 59

2024-10-29 10: 59

2024-10-29 10: 59