01

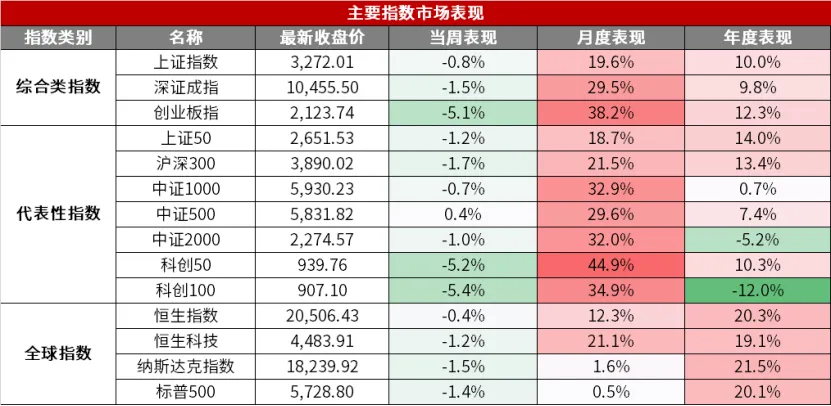

市场回顾

(数据来源:wind,日期截至2024年11月1日,指数过往业绩不预示其未来表现,投资需谨慎)

02

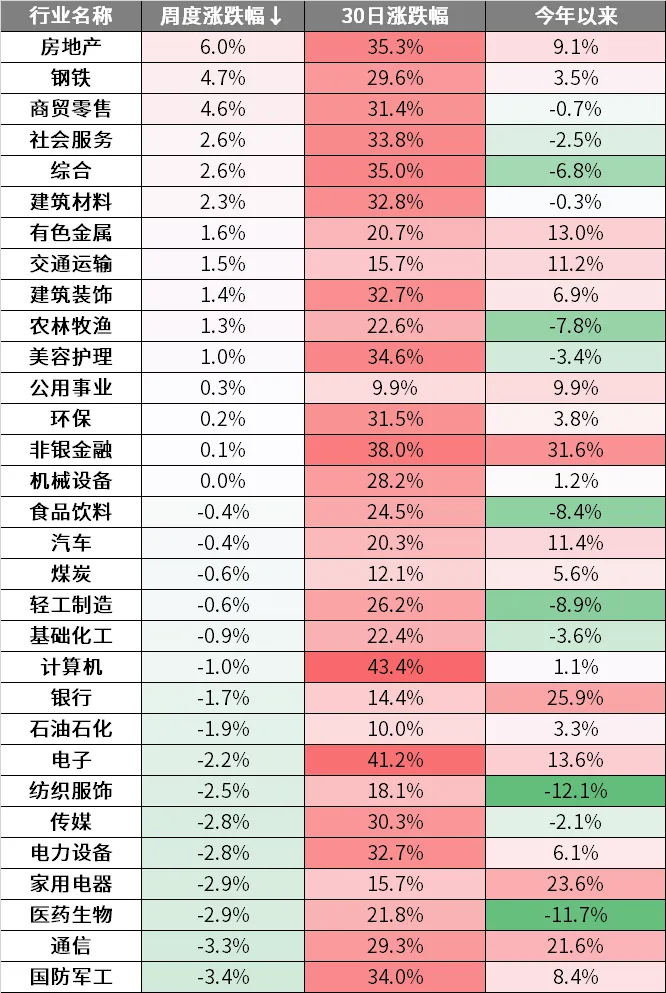

行业情况

03

策略观点

◆【中金公司】如何应对美国大选的不同结果

下周,市场最为瞩目的焦点便是美国大选。如果不出意外的话,大选结果将于北京时间周三11月6日中午左右出炉。随后,周四将迎来美联储11月FOMC会议以及大概率再度25bp降息,周五迎来人大常委会关于财政刺激的最终结果。

若特朗普胜选,尤其是共和党同时控制众议院(“共和党全胜”),有可能会在短期内进一步助推“特朗普交易”,并增加中国市场对关税风险的担忧。在此前的交易中,多数资产如美债利率、美元、黄金、美股能源和金融股、特朗普媒体科技集团,墨西哥比索以及越南股汇都已经有明显反应,唯独中国市场的出口链反映较小,对美出口占比较高的公司并没有大幅跑输,存在明显的预期差。一个可能的解释是,市场反而更多关注这种风险下国内政策加码的效果,但我们提示这一预期差在这种情况下的可能风险。港股在这种情况下,由于受外部风险情绪与资金敞口更大,因此也可能会体现出相比A股市场更多的波动。

不过,如果真的因此出现较大波动,我们认为也不用过于担心,反而可以择机再适度买入。这是因为,在当前国内“应激式”的政策响应函数下,如果出现更大的外部冲击或有望倒逼出更大力度的财政刺激,这也是市场尤为关注下周全国人大会议能否为行情提供下一阶段催化剂的重要原因。况且,港股当前具有优势的互联网成长板块本来对外需的敞口也不大。我们测算,60%的全面关税对出口和增长的拖累,需要接近3万亿人民币的增量财政刺激对冲。

相比之下,由于预期的提前计入,其他情形都难以支持“特朗普交易”的继续,当然,特朗普胜选+民主党众议院依然会带来关税担忧,但整体上对全球资产和中国市场的增量扰动会偏小。不过,这可能也意味着政策预期的下降,市场难以摆脱震荡格局,打不开局面,依然以目前的结构行情为主。话虽如此,换个角度看,在经济调结构的过程中,震荡未必是坏事,急涨却未必是好事,这种情形可能更类似2019年反弹后结构性行情下的弱平衡。

◆【广发策略戴康:新范式下,如何交易美国大选?】

(数据来源:wind,各券商研报,观点仅供参考,投资需谨慎)

04

热点新闻

宏观经济

◆【三大事件!下周见分晓】

◆【人民日报连发4篇重磅评论 传递的改革信号非同寻常】

在省部级主要领导干部学习贯彻党的二十届三中全会精神专题研讨班开班式上,总书记发表了重要讲话。人民日报评论员在现场聆听,深感振聋发聩。人民日报连发4篇评论员文章,传递出不少关键信息。改革是利益格局调整的过程,不可能同时满足所有人的利益诉求,随着改革不断推进,对利益关系的触及将越来越深。我们要增强大局意识,正确对待改革中的利益关系调整和个人利害得失。改革也是一个渐进的过程,不可能一蹴而就。不能急于求成、好高骛远,不要把调子起高、胃口吊高,而要实事求是,一切从实际出发,稳扎稳打,积小胜为大胜。(人民日报评论)

金融资本

◆【六部门重磅发布!允许外国自然人战略投资 持股锁定最少12个月】

六部门有关司局负责人介绍,修订后的《办法》主要从五方面降低了投资门槛:允许外国自然人实施战略投资;放宽外国投资者的资产要求;增加要约收购这一战略投资方式;以定向发行、要约收购方式实施战略投资的,允许以境外非上市公司股份作为支付对价;适当降低持股比例和持股锁定期要求。旨在进一步拓宽外资投资证券市场渠道,发挥战略投资渠道引资潜力,鼓励外资开展长期投资、价值投资。(中国证券报)◆【上交所:始终对各类“借重组之名、行套利之实”的不当并购交易高度关注、从严监管】

◆【第二批中证A500ETF“闪电”获批!12家基金公司拿到批文】

业内人士表示,第二批中证A500ETF的快速获批,给市场传递了积极信号——在主流宽基ETF大发展背景下,监管层积极适应行业发展和市场需求,显著提升相关产品的注册效率。另一方面,随着中证A500ETF产品的接续发行,将为市场注入更多增量资金,也为A股市场稳健可持续发展提供支持。(中国证券报)

产业经济

◆【商务部:欧盟将派员赴华进行电动汽车反补贴案价格承诺磋商】

◆【14家券商获准试点参与“跨境理财通”】

11月1日,中国人民银行广东省分行、深圳市分行,中国证监会广东监管局、深圳监管局联合公告,招商证券、广发证券、国信证券、平安证券、中金财富、国投证券、中信华南、国泰君安、华泰证券、中信建投、银河证券、申万宏源、中泰证券、兴业证券等14家证券公司成为首批试点参与“跨境理财通”的证券公司。(中国商报)◆【上海市进一步加力支持汽车以旧换新补贴政策实施细则发布】

自2024年11月1日(含当日,下同)至2024年12月31日,个人消费者购买5万元以上(含)(以《机动车销售统一发票》上载明的金额为准)纯电动小客车新车,注册使用性质为非营运,且在规定期限内在本市转让(不含变更登记)本人名下在外省市登记的非营业性小客车,本市给予个人消费者一次性1.5万元购车补贴。(中国证券报)全球市场

◆【美国“狂野非农”来袭!新增就业仅1.2万人 大幅低于预期】

◆【重磅来袭!美联储降息押注逼近100% 美国大选倒计时】

◆【欧美股市普遍收高 纳指涨近1% 英特尔、亚马逊领涨科技股】

数据来源:Wind,华夏基金,各媒体、各券商研报,截至2024.11.3

风险提示:以上不构成个股推荐。本资料不作为任何法律文件,观点仅供参考,不构成个股推荐。资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。

2024-11-04 11: 21

2024-11-01 21: 03

2024-11-01 21: 03

2024-11-01 21: 03

2024-11-01 21: 03

2024-11-01 21: 03