A股市场逐渐转暖,债市却“风波乍起”,“稳稳的幸福”突然下跌该不该马上赎回?小伙伴们先别慌,让我们复盘债市历史,搞清楚本轮债市背后调整的原因,再决定如何应对。

理性看待债市波动

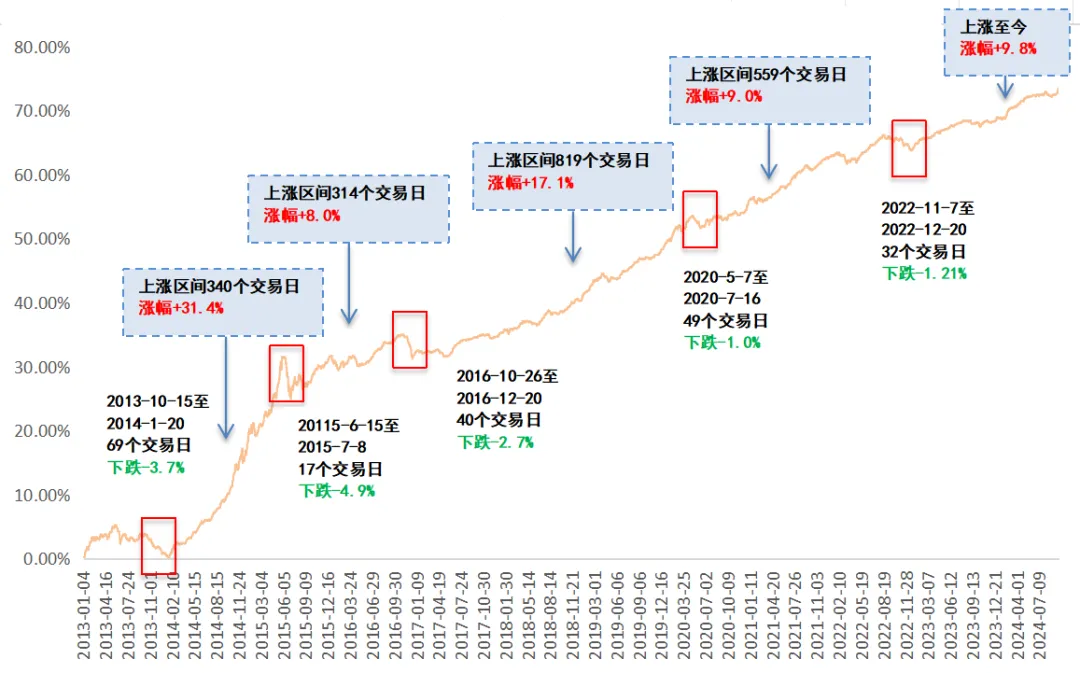

在债券市场悠久的历史中,“牛长熊短”是一个常被提及的观点,意味着牛市则往往持续较长时间,而熊市通常较为短暂。不过,这种规律是否在每次债市调整中都适用呢?为了探究这个问题,我们可以先回顾过去近十年债市的“潮起潮落”。

数据来源:wind,万得债券型基金指数,时间区间2013.01.04-2024.09.30

回顾过去近十年,可以发现有半数年份出现了短暂的阶段性调整,之后债券市场很快便恢复了长期上涨的趋势。换句话说,每次调整实际上为投资者提供了买入的好机会。主要原因在于债券具有生息特性,属于“固定收益”资产类别。除非发生极端“暴雷”事件,否则即使债券市场价格出现下滑,其产生的债券利息收益也能平滑跌幅,甚至逐步填平亏损。而当债券市场回暖时,这些票息收益则能进一步增厚回报。

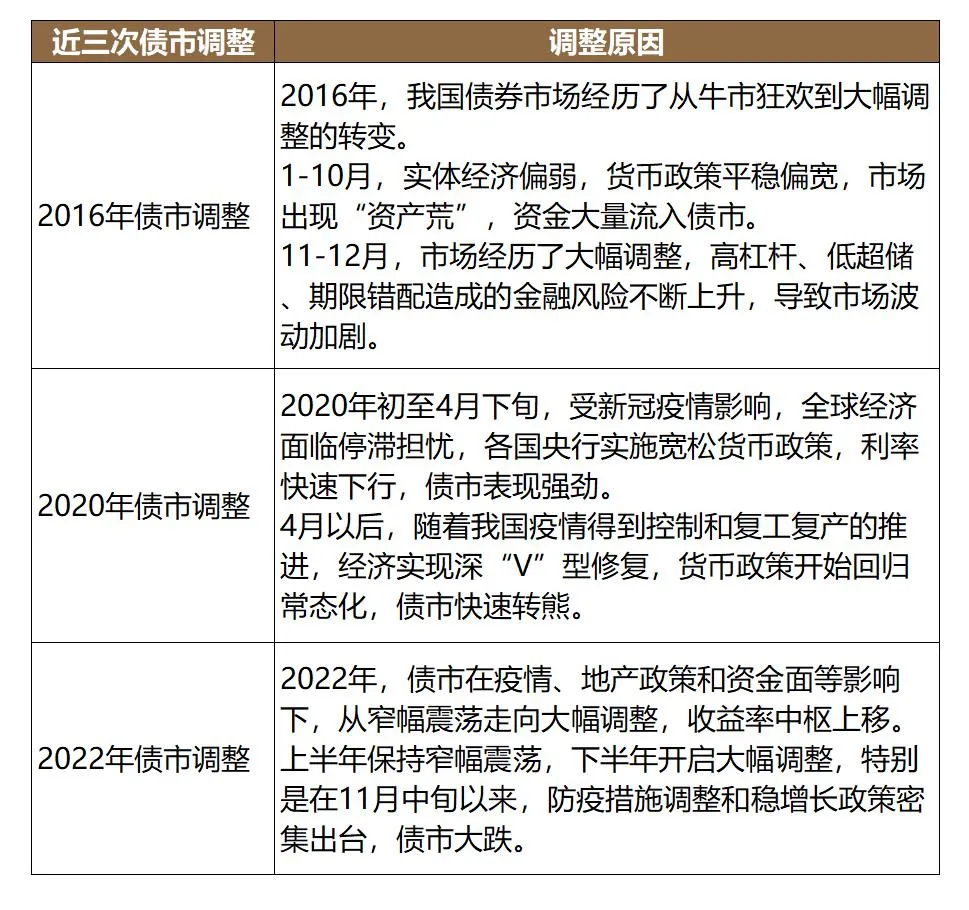

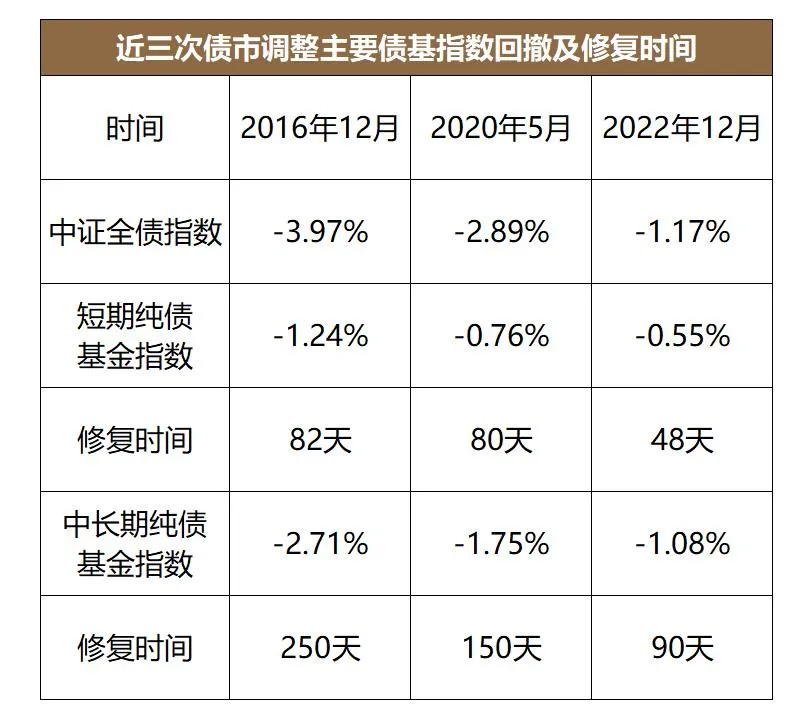

看到“牛长”有多长,再盘点一下“熊短”有多短。细数过往债市几次大的回调,可以发现债基每次回撤幅度越来越小,修复速度越来越快。近期债市回撤的起因比较像2022年末债市因政策超预期带来的回调,在这次回调中,中长期纯债基金指数回撤超1%,修复时间在90日左右,短期纯债型基金指数的最大回撤是0.55%,仅用48天就修复了净值。

图:德邦基金整理

数据来源:wind,时间区间2016.01.01-2024.07.31

短期扰动不改长期趋势

股债跷跷板效应的作用下,债市近期出现震荡,部分投资者开始担心,债市是不是又要“牛转熊”?继续入场还是赶紧离场?

纵观历次债市转熊,每次发生大调整具有相似的特点:其一,基本面向好,宏观数据明显改善。其二,资金面收紧,市场利率显著抬升。其三,机构负反馈,机构一致买卖行为。具体“牛熊转换”原因可以看下图整理。而当前基本面的持续性有待验证、资金面保持相对宽松、机构行为仍保持理性,定论债市转熊为时过早,即便短期内受股市情绪影响出现一定超调,也会很快企稳回升。

图:德邦基金整理

长期投资或是赢家关键

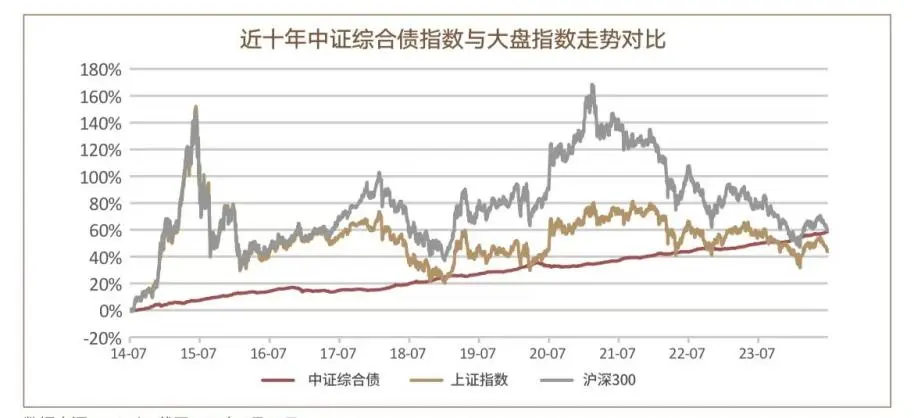

虽然历史上不乏波动回调,但债市往往能在相对较短的时间内完成修复,并不断创新高,从近十年中证综合债指数与大盘走势也可以看出,中证综合债稳稳上升,而沪深300和上证指数则起伏较大。用长期视角看,债市若回调,无需过度焦虑,每次回调或正是入场的好时机。

数据来源:wind,时间区间2014.07.01-2024.07.31

真正的幸福并不在于一朝一夕,而是跨越时间,历经牛熊,仍能稳中有进,坚定向前。希望各位小伙伴们能够理性看待市场波动,以长期投资的视角来对待债市投资,从而收获更佳的投资体验。

2024-11-17 16: 07

2024-11-15 17: 14

2024-11-15 16: 02

2024-11-15 16: 02

2024-11-15 11: 19

2024-11-15 11: 19