核心观点:

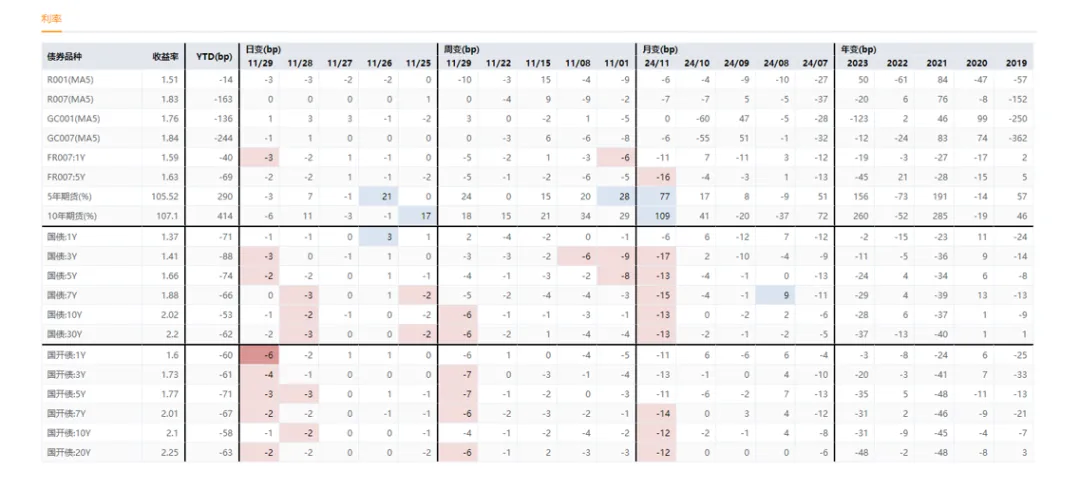

上周利率震荡回落,国开债下行4-7BP,信用债下行5-10BP。10年国债收益率回落至2.02%,离前低2.0%不远。上周虽有天量地方债净供给,不过在央行的呵护下,跨月资金面保持宽松,买盘力量较强,带动利率下行。

展望后市,地方债供给压力告一段落,在央行明显对冲和降低银行负债成本等推动下,机构在12月份或继续抢跑配置,10年国债收益率大概率向下突破2.0%关口。

策略信号:利率型债基久期中枢小幅回落,由2.87年降至2.77年,仍明显低于前高。短期利率引导模型、长期利率引导模型均为看多。

理财规模:截至11月22日,理财规模周环比持平,为30.14万亿,弱于季节性。

汇率跟踪:人民币汇率上周升值0.16%,逆周期因子有所发力,回落至548BP。

一、主要数据与事件

1、11月PMI继续回升

11月官方制造业PMI为50.3,前值50.1。11月官方非制造业PMI为50,前值50.2。

制造业PMI连续三个月反弹,或许跟9月以来一揽子政策效果和抢出口有关。不过非制造业PMI回落,建筑业PMI回落0.7百分点至49.7,再创新低。

2、货币政策仍是支持性的

1)、央行11月开展了8000亿元买断式逆回购操作和2000亿国债净买入,上月为5000亿买断式逆回购和2000亿国债净买入。央行的操作明显对冲了上周9000多亿的地方债净供给,月末资金面维持宽松。

2)市场利率定价自律机制发布优化非银同业存款利率自律管理,非银同业活期存款应参考7天逆回购操作利率确定,约定可提前支取的,提前支取利率不应高于超额存款准备金利率0.35%。当前部分大行同业活期存款利率达1.8%,高于逆回购利率1.5%水平,卖方估计非银同业活期存款规模约15万亿。该政策实施后,预计将增加同业存单、短期信用债等资产配置需求,带动资金利率和短端利率下行。

二、市场表现

(一)债券市场

上周利率震荡回落,国开债下行4-7BP,信用债下行5-10BP。10年国债收益率回落至2.02%,离前低2.0%不远。

周一央行缩量续作9000亿MLF,市场无惧天量地方债供给,长债领涨,利率下行1-2BP。

周二有消息“两大央企获批发行5000亿稳增长扩投资专项债”,市场震荡,部分收益率上行约1BP。

周三有小作文称12月会议可能提前召开、明年赤字率提升至4.5%等,利率先下后上。

周四央行虽然回笼2759亿,不过资金面仍宽松,有传自律协会开会,当天市场情绪转好,利率下2-3BP。

周五市场延续良好情绪,盘中利率一度回弹,尾盘央行公告11月开展8000亿买断式逆回购和2000亿买入国债,全天利率下约2-3BP。

图1:利率市场表现

图2:信用市场表现

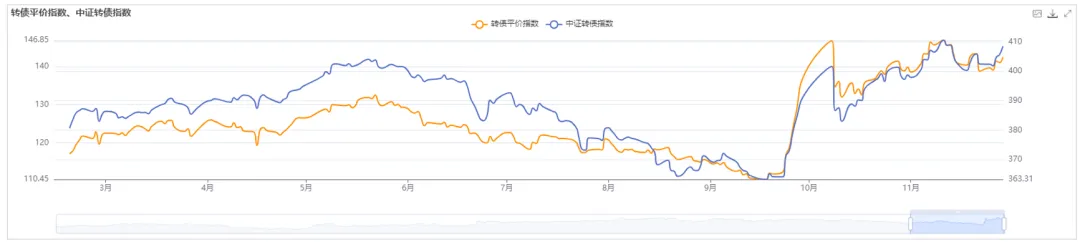

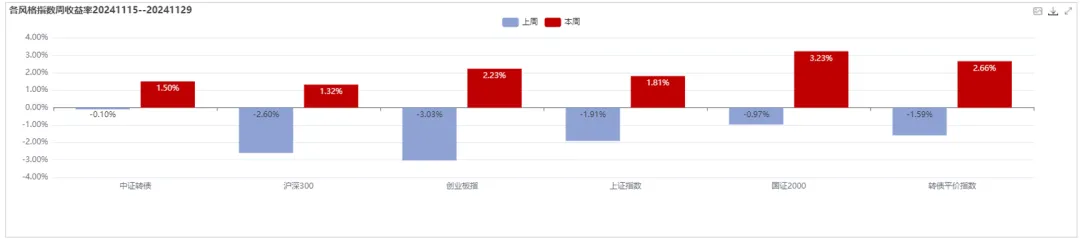

(二)转债市场表现

上周转债平价指数上涨2.66%,中证转债指数上涨1.5%。风格方面,沪深300上涨1.32%,小盘股(国证2000)上涨3.23%。

行业方面,计算机(+3.6%)、电新(+3.0%)涨幅居前,交通运输(+0.8%)、传媒(+0.7%)涨幅较弱。

三、本周关注

1、周五11月进出口数据

2、12月中央经济工作会议相关消息

除特别标注外,其余数据来源wind,浙商基金,截至2024年12月01日。

滑动查看完整风险提示

2024-12-04 15: 30

2024-12-04 15: 30

2024-12-04 15: 30

2024-12-04 14: 39

2024-12-04 11: 27

2024-12-04 11: 26