2月以来,DeepSeek大火带动资金重新定价中国科技股,在活跃资金流入的驱动下,市场在升浪中呈现出主题行情的特征。

但另一方面,当AI行情来到高位,叠加关税扰动再起,风险偏好受到冲击,市场不可避免需要通过阶段性的震荡波动来消化过热的市场情绪。截至上周五(2月28日),A股及港股均下挫收跌,近期领先的恒生科技指数及A股机器人、AI板块等跌幅较多。

实际上,我们正在见证A股市场两种截然不同的叙事:一边是AI产业链突破带来的科技股狂欢,另一边是长线资金悄然涌入自由现金流资产的暗流涌动。对于投资者来说,这并不是非此即彼的单选题,而是面对不确定时代的攻守法则——在科技创新的冲锋陷阵中,自由现金流资产正成为守护财富的“盾牌”。

股神巴菲特在今年的致股东信中强调:"优秀企业股权才是抵御货币贬值的终极武器",这与自由现金流ETF的底层逻辑不谋而合——构建"能持续创造弹药"的资产堡垒。

不同于处于成长阶段需要大量融资的科技新贵,自由现金流选股策略作为新晋“潜力顶流”,奉行着最朴素的商业逻辑——赚到的钱比花出去的多,这类企业的筛选标准极其严苛。

首先,纳入国证自由现金流指数的成分股近一年自由现金流为正、企业价值为正、经营活动现金流连续三年为正,三重筛选直接把“纸面富贵”的玩家挡在门外。

其次,行业优选石油石化、汽车、家用电器等现金流稳定的领域,为确保成分股现金流的稳定与可持续性,剔除了金融地产的杠杆游戏。

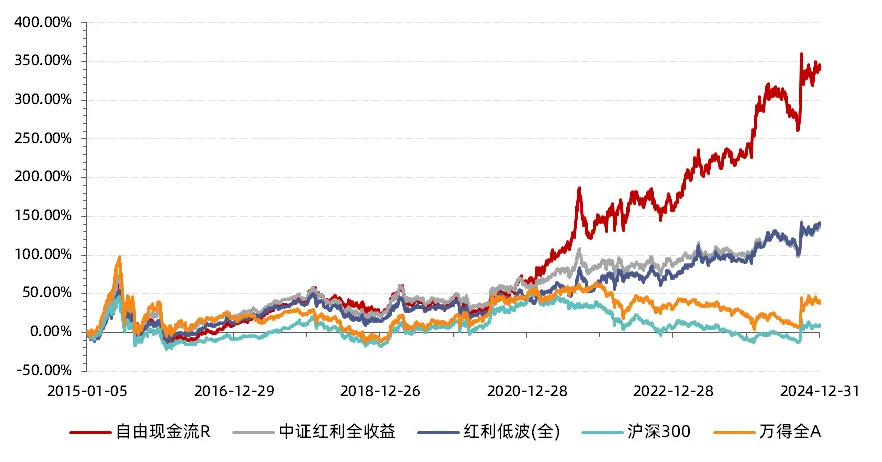

当然,自由现金流策略最显而易见特质就在于“牛市不掉队,熊市更抗跌”:从历史数据来看,国证自由现金流指数的长期业绩突出,以全收益指数(含分红收益)计算风险收益特征,自2015年以来国证自由现金流全收益指数(480092.CNI)近十年累计收益率达363.62%,年化超17%,显著高于中证红利、沪深300等全收益指数。

数据来源:Wind,2015.01.01至2024.12.31,国证自由现金流指数2020-2024年收益为:9.12%、43.81%、1.53%、21.87%、28.07%。年化收益率计算公式为[(1+区间收益率)^(250/交易日天数)-1]*100%。指数的过往业绩及其净值高低并不预示其未来业绩表现。

从指数防御性属性上看,自由现金流也毫不逊色,近十年中仅2016和2018年收益为负,在2018年市场暴跌中,最大回撤比沪深300低22%。2019-2024年连续6年正收益,其中2021-2024年连续4年表现跑赢黄金。

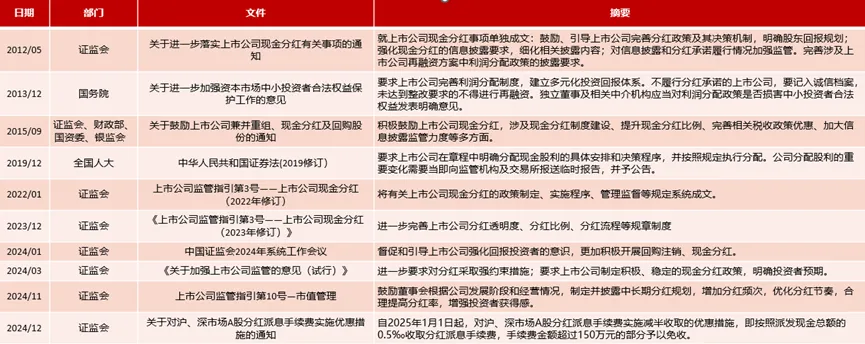

当科技浪潮改写商业规则,这些持续产生现金的资产,更是参与创新的入场券——它们既提供试错成本,也沉淀着价值投资的终极真理:在追逐未来之前,先要确保自己能活到未来。 当下科技股投资情绪正高,但单日较高的波动率也确实让投资者看到纯粹的进攻风险较大。 从资产配置的视角出发,自由现金流ETF(159201)追踪指数的成分股通常具备高股息、高ROE、低估值,天然具备与科技成长搭配作为杠铃策略的优势。长期来看,随着未来A股市场中长线投资属性的资金占比不断提升,对于高现金流资产的配置需求也将不断加大。 投资者想要穿越周期,往往需要“双引擎”驱动,一手科技、一手自由现金流或将成为当下更时髦的投资范式。用科技股捕捉产业变革的贝塔收益,用现金流资产锁定确定性阿尔法,实现风险对冲。 从近期市场演绎来看,自由现金流策略无疑是科技股的“最佳CP”。从长期配置角度看,高股息/高现金流类资产配置的必要性正在凸显,三大宏观因素出现共振: 在低利率+资产荒的时代背景下,投资者对于被动收入与生息资产的关注愈发浓厚。得益于较高的经营质量和股息率,高自由现金流资产的配置价值将愈发突出。 近年来政策也在持续鼓励险资增加权益资产投资,截至2024年三季度末,保险公司的股票+基金投资占比约为13.2%,可比口径下绝对规模较年初增加6388亿,未来险资在股票和基金的投资比例仍有较大提升空间。 随着市值管理、鼓励分红等市场制度的完善和机构投资者话语权的增加,公司治理受到重视,上市公司将主动增加现金分红,自由现金流回报提升是长期趋势。 上市公司分红制度不断完善 数据来源:中国政府网、证监会,海通证券、兴业证券、光大证券 巴菲特在股东信中坦承“在能源转型投资上过于乐观”,却对现金流稳定的日本商社持续加码,暗示着聪明钱正在传统与新兴领域寻找平衡点。正如伯克希尔能源公司通过现金流再投资,将公用事业持股比例从92%提升至100%,展现出现金流资产的进化潜力。而这看似一贯“保守”的投资策略,让伯克希尔的总体收益在60年间增长了5.5万倍。 未来的确充满不确定性,站在十字路口,我们不妨重温格雷厄姆的箴言:“短期看,股市是一台投票机;长期看,它是一台称重机”。 自由现金流策略自诞生起从来不是站在科技的对立面,而是理性投资者的战略缓冲带。当市场在“梦想估值”与“现金现实”之间摇摆时,杠铃策略正在书写新的财富法则——用科技股的锐利切开未来,用现金流资产的厚重守护当下,这或许才是穿越周期的终极智慧。

2025-03-05 11: 00

2025-03-05 11: 00

2025-03-05 11: 00

2025-03-05 11: 00

2025-03-05 11: 00

2025-03-05 11: 00