北信瑞丰基金基金经理 于军华

关税博弈是最近一段时间的热点话题。

无风不起浪,无论看上去多么偶然的事件,背后往往都有着合理的逻辑。

一、美国为什么选择加关税?

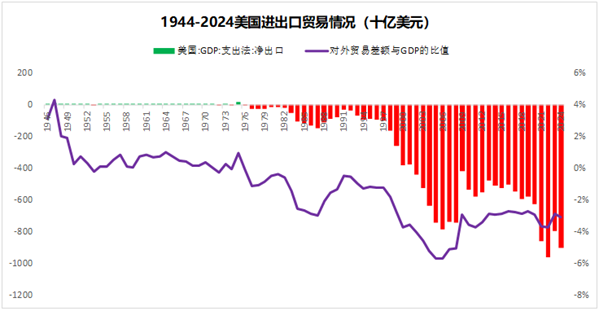

应该说在上个世纪70年代以前,美国还是能维持着基本平衡的进出口贸易的。转折点发生在布雷顿森林体系崩塌之后的70年代,在这个10年里,石油美元初步形成,美国开启了经常项目逆差时代。

以净出口的口径,截至2024年,美国累计的净出口逆差大约是17万亿美元。

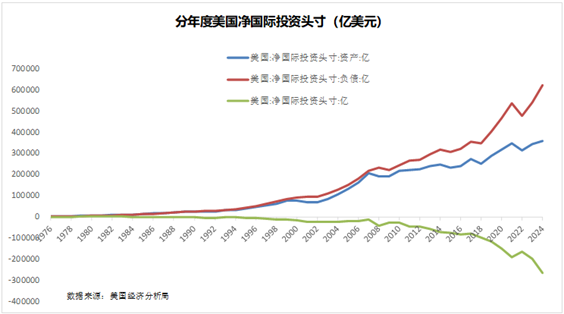

逆差的结果就是美国在上个世纪80年代开始成为净债务国。截至2024年底,美国净债务即净国际投资头寸为26万亿美元,这个数字已经接近美国的名义GDP。

作为一个净债务国,想要还上债务,一般有两种方式,一种是苦练内功,要么提高产品竞争力获取经常项目顺差,要么就是吸引海外资本购买美元资产,另一种就是违约,要么直接违约,要么通过通货膨胀违约。总之颇有《商君书》毒输于内和毒输于敌的意味。

美国的关税,从理论上说其目的就是提高进口成本减少经常项目逆差。

那美国有没有可能真正还上债务?

大概率软着陆的概率不大。因为经常项目逆差,和做大做强美元资本市场,是一体两面。美国通过贸易逆差向全球输出美元,再通过发达的金融市场和较高的长期收益率,吸引这些美元流回美国资本市场。

一旦美国开始着手降低贸易逆差,这意味着美国资本市场没有了资金注入,很容易出现资产价格的螺旋式下跌,这会直接导致一场金融危机,进而彻底葬送美元的国际储备货币地位。

二、对A股的影响

对于关税,我们只能说,任何国家的盛衰决定性因素都是内因。

对于美国的债务问题,余永定在2022年10月的论文《美国国际收支平衡与中国的政策应对》已经给出了明确的建议:“中国必须加紧调整海外资产-负债结构和国际收支结构”,“在目前条件下,中国应将外汇储备存量至少压缩到国际公认的外汇储备充足率水平”,“不能完全排除美国冻结、扣押中国海外资产的可能性”。

关于政策取向,该论文的建议是“中国必须加紧实施双循环,以国内大循环为主的战略方针,真正使内需而不是出口成为中国经济增长的动力”。

相关的研究和政策导向其实都已经很明晰,也都有了充分的预案,截至到现在为止,关税博弈也没有超出该论文的框架。

而对于A股,有一句话也很适用,追逐热点是亏钱的最快方式。

资本市场对于不稳定的冲击会给予定价,关税博弈带来了权益市场的波动。但从中长期看,这种冲击只是暂时的,现在无论多深的坑,将来都会被填平。所谓无平不陂,无往不复。

走向海外是中国企业做大做强必经的一步,过程必然坎坷但却很难避免。

从需求角度,中国人口14亿,日韩欧美发达国家大约也有14亿,除此之外的发展中国家人口52亿,并不是只有美国3亿人口才是市场,其他发展中国家也有海量的需求。

从规模角度,海外市场也是摊薄研发等固定成本的重要一环。中国目前已经从技术追赶国开始走向引领国,引领国的地位决定了天量的研发费用,这些费用需要全球市场摊销,才能走向可持续发展之路。

中国制造、全球市场。走出去是中国企业的成人礼,在这个过程中会诞生大量的跨国巨头。

对于股市来说,就是要挑选具备全球竞争力的企业,与这些企业一同成长。

所谓具备全球竞争力的企业,必须在行业内具备领导力,我们要避免经常出现的那些谬误。

并不是出口占比高的企业就是好企业。出口占比高的企业,通常盈利水平比国内的要好,但这些企业对于海外市场波动抵抗力并不高。

从属于某个大的外资主机厂的企业要考虑风险。我们常说的各个“链”配套企业,在消费电子、汽车、工程机械中都比较常见,看似有下游厂商背书,公司质地优良,但最近几年的经验表明,上游配套企业的地位很难给企业带来长期竞争优势。

成长就像滚雪球,长长的坡,厚厚的雪,产业链越下游,球滚大的概率越大。

风险提示

基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利。基金投资有风险,基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。此文或节目仅供参考,不作买卖依据。本资料中全部内容均为截止发布日的信息,如有变更,请以最新信息为准。投资者购买基金时,请仔细阅读基金的《基金合同》和《招募说明书》,自行做出投资选择。基金有风险,投资需谨慎!

2025-04-15 15: 38

2025-04-15 15: 05

2025-04-15 14: 21

2025-04-15 14: 21

2025-04-15 14: 21

2025-04-15 14: 21