摘要:

1、煤炭ETF(515220)5月21日涨幅居前,引发市场对其是反弹还是反转的讨论。复盘今年行情,煤炭表现不佳的主要原因,在于业绩悲观预期带来的业绩估值双杀。在基本面角度,动力煤价格能否打破下跌趋势是考虑煤炭板块配置时点的核心变量之一。目前煤炭仍处于供过于求,议价能力较低的局面,但动力煤需求侧似乎出现了回暖迹象。火电投资额同比高增,入夏带来的季节性因素也有望产生一定的支撑。综合来看,在价格仍下跌、煤企盈利大幅缩水的当下,说行业景气上行也许还为时尚早,但建议投资者关注该板块的早期回暖迹象,以把握布局机会。

2、长期看,货币超发及财政赤字货币化背景下,美元信用体系受到挑战;加上全球地缘动荡频发推动资产储备多元化,黄金作为安全资产的需求持续提升,感兴趣的投资者可考虑逢低布局黄金基金ETF(518800)。

正文:

5月21日A股总体震荡。宽基层面,上证指数收涨0.21%,报3387.57点,深证成指上涨0.44%,创业板指上涨0.83%,科创综指下跌0.27%。量能方面,两市成交额约11734.78亿元,较前一个交易日放量约37.75亿元。行业层面,黄金、上游资源品(有色、煤炭)涨幅居前,芯片、母机、信创等科技板块领跌。

由5月21日市场结构可见,短期情绪均衡偏弱。个股层面跌多涨少,两市近3400只个股下跌;风格层面,小盘弱于大盘,成长价值区分不明显,双创内部分化。整体而言,市场5月21日风险偏好中性偏低运行。

----------

煤炭ETF(515220)5月21日强势运行,收涨2.43%,涨幅位居市场前列。作为红利板块的代表性行业之一,煤炭今年的表现不尽如人意,年初以来已跌去约10.86%。此次上涨究竟是超跌后的短期反弹,还是中长期的拐点?煤炭的配置时点是否到来?

复盘煤炭今年走势,下跌的核心原因在于基本面恶化带来的业绩估值双杀。根据2025年一季报数据,中证煤炭指数成分股主营业务收入下跌18.45%,净利润下跌达到28%。估值层面,中证煤炭从2024年11月1.6倍PB跌至如今的1.4倍PB,股息率从5.79%提升至6.29%。尽管从纯股息的角度,煤炭的配置性价比逐步抬升,但是在充分的市场博弈下,高股息往往是对未来成长性悲观的一种补偿。

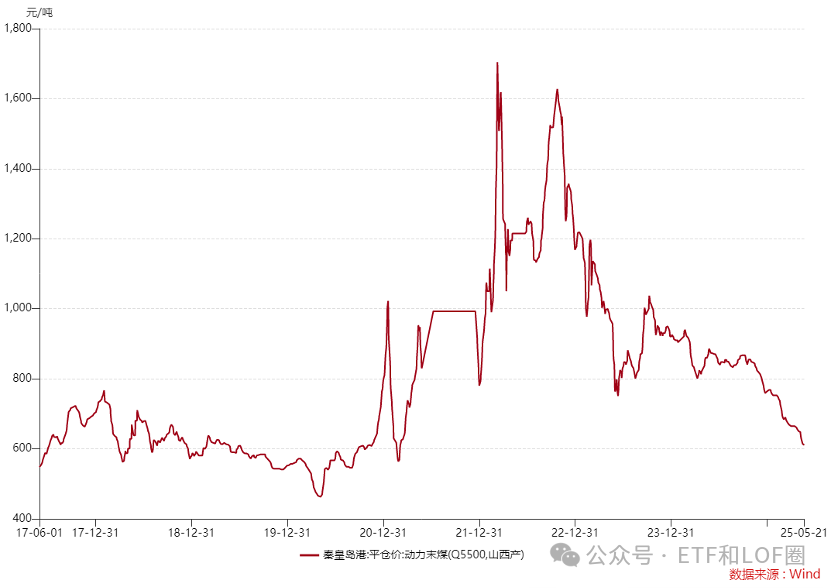

基本面层面,煤价是决定煤企盈利的核心变量。年初以来,我国动力煤价格跌跌不休,从830元/吨跌至610元/吨左右,跌幅高达26.5%;焦煤下跌幅度达24.9%。长江证券认为,煤炭总体供过于求,且利润蛋糕收缩。一方面,电价的下调压制了煤炭产业链的利润;另一方面,去年暖冬、山西煤矿复产以及高库存仍在抑制煤炭与电企的议价权。受此影响,煤炭开采和选洗业营收、利润同比仍处于历史低位,最新数据显示1-3月煤炭业营收累计同比达到-47.36%。

然而在动力煤的需求端,我们确实看到了一定的回暖迹象。动力煤主要下游需求为火力发电,而我国火电基建投资额震荡上行,今年1-3月累计同比高达47.54%。此外,长江证券表示,受暖冬影响,25Q1居民用电增速超预期放缓,若后续气温正常化,该差异有望缓解。季节层面,我国也逐渐进入夏季用电高峰,动力煤价格将会迎来旺季支撑。焦煤层面,尽管下游钢厂在产量、营收上有小幅抬升,其主要利润空间仍来自钢价与焦煤之间的价差。螺纹钢与焦煤的同样走弱,反映的还是以地产需求为主的宏观需求疲软,目前的下游需求也许暂不支持焦煤价格的触底回升。

总结而言,作为更偏刚需、民生属性的动力煤,其需求侧的回暖迹象似乎已经显现。但是在价格下跌趋势未能缓解,煤炭企业盈利能力仍在大幅下滑的当下,需求引发行业的景气度抬升还没有到来,短期的收益反弹也并不能确立上行趋势。但是建议投资者保持一定的观望态度,重点关注煤价下跌是否有减缓迹象,持续关注煤炭ETF(515220)以把握布局机会。----------

中东地区局势再度紧张,据CNN报道,美国获取的情报显示,以色列可能正在准备对伊朗核设施发动打击。消息人士称,美国观察到的最新动向显示,“以色列袭击伊朗核设施的可能性大大增加”。报道称,有美国官员表示,若以色列对伊朗核设施发动袭击,将是与特朗普的公然决裂,还可能引发中东地区更广泛的冲突。受消息刺激,金价再次反弹,相关产品黄金股票ETF(517400)、黄金基金ETF(518800)收涨4.15%和3.19%。

除了地缘冲突带来黄金避险需求的增加,关税政策的变化也对金价有一定的支撑。特朗普的政策主张来看,关税对通胀影响尽管避免了极端情形,但由于“基础关税”已经普遍加征,目前的关税税率仍然高于之前,激进的关税政策依然放大了美国经济陷入“通货膨胀与经济停滞并存”的“滞胀”风险。政策的反复加剧了市场不确定性,对于金价也有一定支撑。特朗普“逆全球化”关税政策主张也可能会一定程度上促进央行购 金趋势。

全球“去美元化”的趋势使得黄金有望成为新一轮定价锚,贵金属有望具备上行动能。央行购金趋势仍在持续,5月7日,中国央行公布最新黄金储备数据显示,4月末黄金储备7377万盎司, 环比增加7万盎司,这是中国央行连续第六个月增持黄金。后续可持续关注地缘政治形势、全球宏观经济走势及全球央行购金情况。

长期看,货币超发及财政赤字货币化背景下,美元信用体系受到挑战;加上全球地缘动荡频发推动资产储备多元化,黄金作为安全资产的需求持续提升,感兴趣的投资者可考虑逢低布局黄金基金ETF(518800)。

风险提示:

投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。

无论是股票ETF/LOF基金,都是属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。

基金资产投资于科创板和创业板股票,会面临因投资标的、市场制度以及交易规则等差异带来的特有风险,提请投资者注意。

板块/基金短期涨跌幅列示仅作为文章分析观点之辅助材料,仅供参考,不构成对基金业绩的保证。

文中提及个股短期业绩仅供参考,不构成股票推荐,也不构成对基金业绩的预测和保证。

以上观点仅供参考,不构成投资建议或承诺。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金有风险,投资需谨慎。

2025-05-22 16: 52

2025-05-22 16: 52

2025-05-22 16: 52

2025-05-22 16: 52

2025-05-22 16: 52

2025-05-22 16: 52