《首份揭秘!中国公募基金投资者回报差研究-当幻想撞上现实 第一章》中,我们从宏观视角解读了中国公募基金市场投资者回报差的整体情况,结果发现,投资者高买低卖的问题长期存在,且不同资产类型基金的投资者回报差呈现显著分化。其中,风险水平较高的偏股型基金投资者回报差普遍较为显著,而近几年热度较高的行业基金更是有着最差的投资者回报差。延续第一章的发现,本章将进一步聚焦高风险基金领域,以收益率波动性为切入点,选取两个市场熟知的基金作为典型样本,结合具体案例展开深度分析,以揭示高波动基金投资者回报差的关键影响因素。

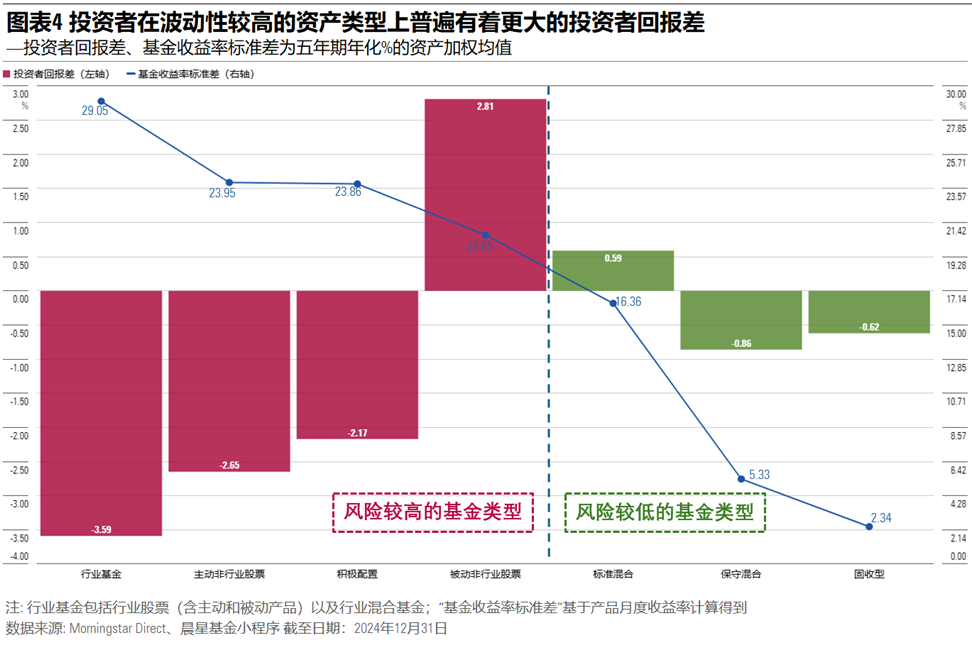

核心观点 1. 收益波动性越高的基金普遍有着更大的投资者回报差:过去五年数据显示,权益仓位超70%的行业基金、主动股票和积极配置型基金,年化波动率分别高达29.05%、23.95%和23.86%,而以债券为主要投资标的的保守混合和固收型基金,同期年化波动率仅为5.33%和2.34%;对应的年化投资者回报差,前三类基金分别为-3.59%、-2.65%和-2.17%,后两者则为-0.86%和-0.62%,差异显著。收益的高波动性虽蕴藏超额收益机遇,但也伴随巨大下行风险。投资者常被短期高收益吸引,忽视潜在风险,在高波动产品上频繁追涨杀跌,最终大幅削弱了投资者回报。 2. 持仓高度集中的基金往往有着更高的波动性和更显著的投资者回报差。若基金经理能精准筛选并集中配置有超额表现的证券,这类策略虽可借此展现出较强的收益爆发力,但当市场风格快速切换时,组合容易因缺乏分散性缓冲而大幅下挫,导致此前追涨入场的投资者面临较大亏损压力。 3.投资者往往因盲目追涨而忽略基金的潜在风险,进而导致投资者回报落后于同期基金回报。尤为典型的是行业基金,这类产品在短期市场热度驱动下易吸引大量跟风资金。然而,行业一旦步入逆风期,相关基金回报会出现剧烈回撤,部分投资者因难以承受亏损压力,最终选择低位抛售。如此一来,他们不仅未能享受过去可观的丰厚收益,还可能错失后续反弹契机。

01 高波产品的蜜糖陷阱:越冒险反而越难赚钱 在第一章中我们比对了过去五年不同资产类型的投资者回报差,根据第一章中的图表3数据显示,在此次研究中,尽管积极配置和主动股票基金在过去五年实现了最高的基金回报,但投资者在这两类产品上的投资者回报却显著低于基金回报。这一现象很大程度上与二者收益率有着较高的波动性有关。二者较高的权益仓位在赋予其超额收益潜力的同时,也放大了净值波动风险。这种收益的高波动性为基金创造了短期内收益爆发的可能,在业绩高光阶段形成强大吸引力,引得投资者追涨。但高波动背后暗藏巨大的下行风险,当行情急转直下时,高位入场的投资者往往难以承受资产快速缩水带来的冲击,容易在恐慌情绪的驱使下匆忙退场。我们用基金收益率标准差来衡量基金的波动性,图表4中显示,权益仓位70%以上偏股型基金,其中包括行业基金、主动股票、积极配置和宽基类产品,均呈现出较高的波动性;而除宽基类产品外,前三者的投资者回报差普遍显著为负。这表明高波动特征下,投资者频繁追涨杀跌的交易大幅抵消了产品的收益潜力,使其陷入“承担更多风险,赚得更少”的怪圈。需留意的是,行业基金由于投资范围集中于某一细分领域,业绩极易产生剧烈起伏,且在板块分化加剧的市场环境下波动更为显著,图表4数据显示,其年化收益率标准差高达29.05%,在主要资产类型中波动性位居首位。行业基金的投资者回报差在所有主要资产类型中表现最差,反映出该类产品的投资者不当择时较其他资产类型更为突出,这一现象我们将在后续小节展开分析。反观同属股票型的宽基类产品,其投资者回报差为正,这一差异化表现背后的驱动因素,我们也将在文中之后的单独章节深入探讨。 *本次研究报告正文中,“主动非行业股票”简称为“主动股票”,“被动非行业股票”简称为“宽基类产品”。

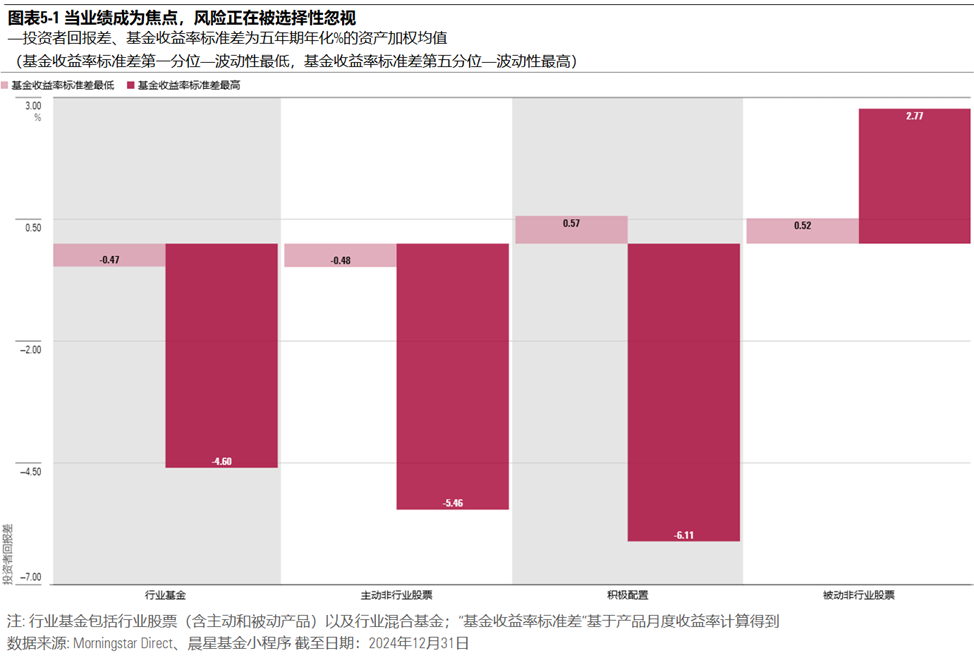

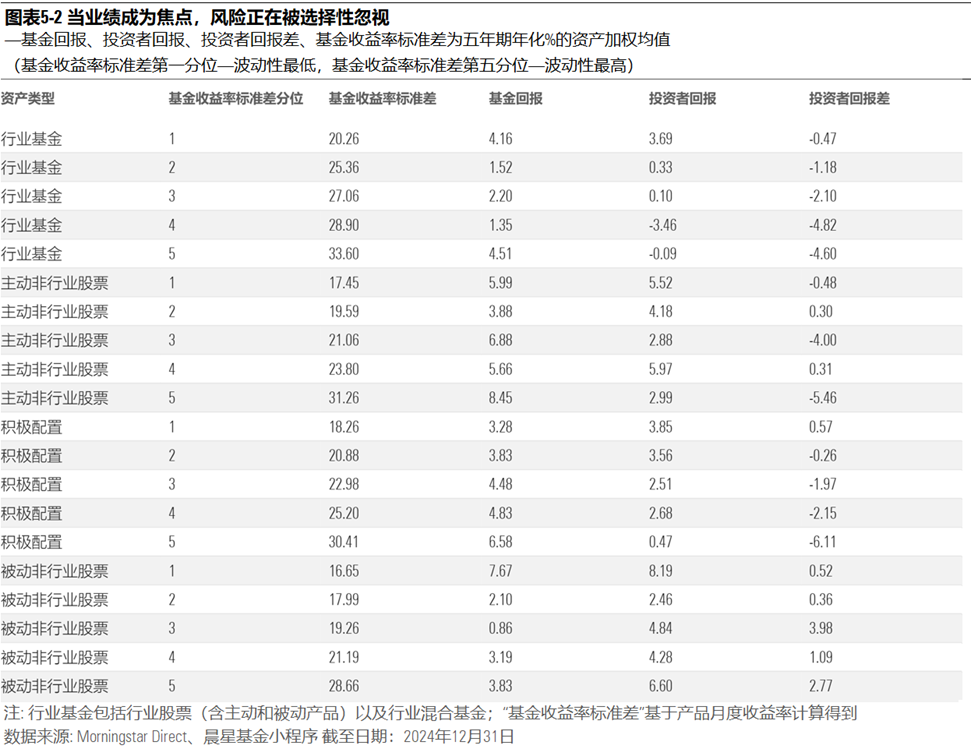

波动性与收益犹如一枚硬币的两面。我们发现,相较于同类产品,基金收益率波动性越大,其投资者回报差通常也越大。很多高波动性产品之所以普遍呈现更大的投资者回报差,本质上是投资者过度追逐收益“亮面”,忽视“暗面”的结果——即在短期高业绩诱惑下冲动追涨,对潜在下行风险缺乏足够警惕。为一步观察不同风险等级产品的投资者回报差,我们将各偏股资产类型内部按过去五年年化基金收益率标准差从低到高均分为五组。图表5-1和5-2数据显示,各偏股资产类型中风险最高组别——即年化波动率前20%——投资者回报差通常表现最差。

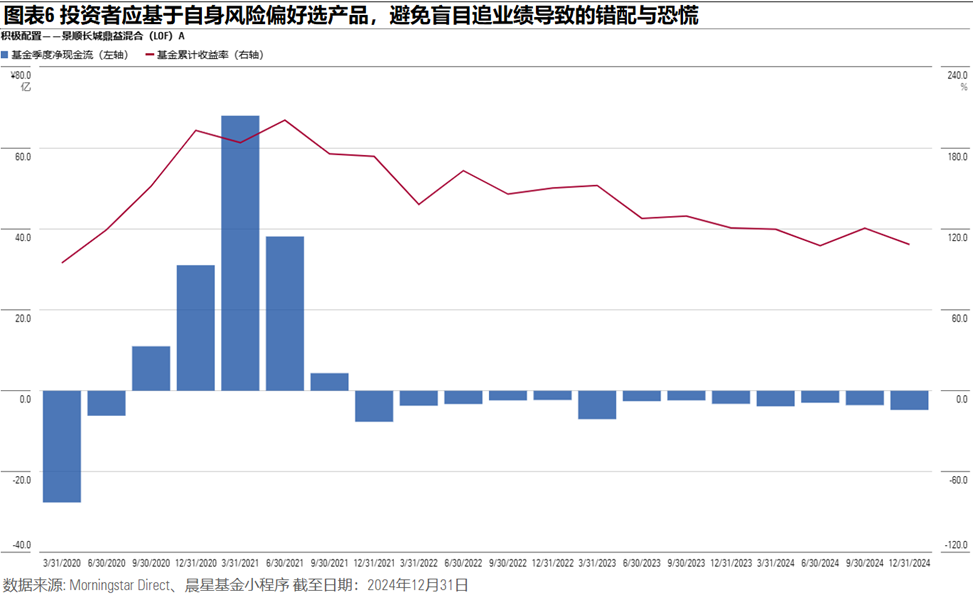

风险越高的产品往往伴随着策略的极端化,即“偏成长”+“高集中度持仓”的组合。以图表6中的景顺长城鼎益混合LOF A为例,其前十大持仓占比超70%,聚焦消费和医药行业中如贵州茅台、迈瑞医疗等成长风格的龙头股,位于积极配置型风险最高的组别,五年期基金收益率标准差为29.36%,远高于研究中同类平均的 23.63%。在2020年与2021年二季度白马股的热潮中该产品期间累计收益率最高冲到200.64%,更是吸引了大量资金涌入。然而,这种策略在市场风格切换时也暴露了它极为显著的下行风险:2021年下半年,高估值的消费、医药成长股开始集体回调,受此影响,2021年6月底至2022年6月底期间,该基金回撤近20%。此后,其累计收益率在震荡下行通道中持续走低,资金流向也由净流入转为持续净流出状态。截至2024年12月31日,该基金五年期年化投资者回报仅为-7.77%,显著落后同期年化基金回报的1.63%。由此可见,风险较高的策略收益爆发力一般较强,叠加组合较高的集中度则会进一步放大组合的波动性,当市场风向切换,存在遭遇突然大幅回撤的可能。 因此,投资者应建立多维度的产品评估框架,摒弃单一收益导向思维。其中的核心就是要对自身的风险承受能力建立清晰的认识,避免因阶段性收益诱惑偏离适配产品范畴。在挑选基金时,不仅要回溯历史波动特征,更需深入解构产品的投资策略,选择投资风格清晰稳定、策略逻辑可验证的产品。

02 热门行业的陷阱:跟风容易亏

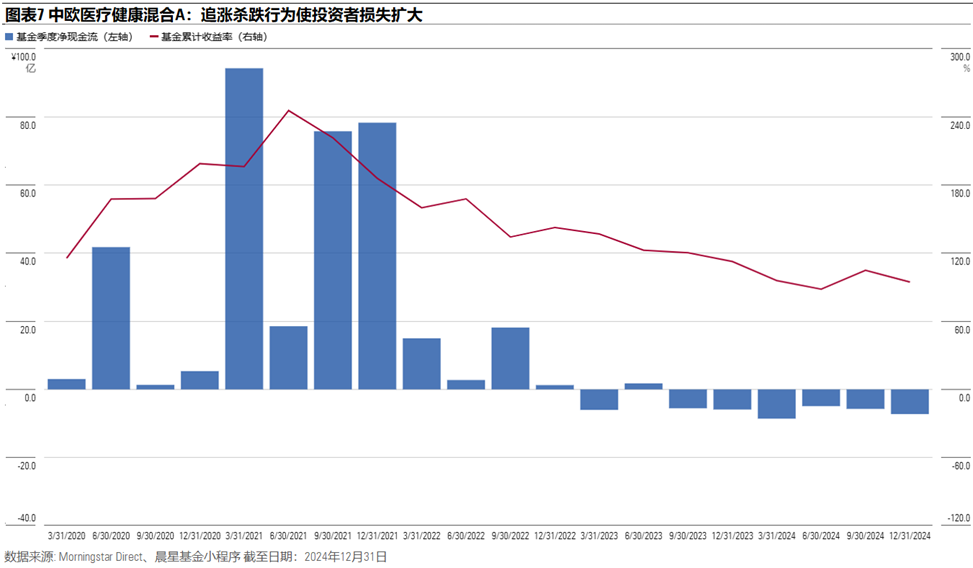

进一步观察偏股型产品时会发现,行业基金普遍有着更大的投资者回报差。究其原因,行业基金高度聚焦单一赛道,其波动性问题较前文所述更为突出。如图表4所示,行业基金在几个主要资产类别中波动率最高,意味着它们顺风时涨势凌厉,逆风时回撤凶猛。 以医药和消费行业为例,截至2024年12月31日,晨星分类为行业混合—医药和行业股票—医药的五年期年化投资者回报差分别为-7.70%和-7.11%;晨星分类为行业混合—消费和行业股票—消费的五年期年化投资者回报差分别为-5.16%和-5.36%。在泛消费升级、叠加疫情及其引发的降息和财政刺激政策催化下,2020至2021年上半年医疗和消费需求爆发,两行业大幅上涨,相关产品业绩同步走高,吸引资金呈脉冲式流入。但随着2021下半年消费增长疲软,医药深化改革,以及市场下行和结构化加剧等因素,两大行业持续承压回落,资金在此过程中也逐步变为持续净流出。 图表7展示了一个典型案例——中欧医疗健康混合A。该基金成立于2016年9月,是一只医药行业股票的主动管理型产品。2020年疫情全球蔓延,防疫物资、检测试剂需求猛增,疫苗研发提速,加之创新药政策扶持,医疗领域需求呈井喷式增长。与此同时,为应对疫情冲击推出的经济刺激政策,释放大量流动性推高成长股估值。多重利好共同作用下,医药行业迎来短期爆发,该产品借势在2020至2021年上半年实现累计收益的快速攀升。短期诱人业绩叠加渠道的大力推荐,吸引了大量投资者在此期间集中买入。然而,随着政策调整、行业竞争加剧等带来的环境变化,相关板块估值从高位快速回落,在此影响下,2021年6月末至2023年6月末期间,该基金回撤超50%。下图可见,净值下跌初期,可能由于前期上涨带来的信心尚未消退,投资者仍补仓,直至深度亏损后才开始逐渐撤离,最终导致截至2024年12月31日的五年期年化投资者回报的-17.07%远低于同期年化基金回报的-1.11%。 由此可见,投资者需警惕行业基金的高波动特性与热点追逐的风险。行业集中度较高的持仓决定了行业基金更容易受政策变化、产业周期等因素冲击,且当市场情绪转向时往往面临剧烈回调。投资者应避免因短期题材炒作而盲目追高,因为此类行为常导致买在行业估值高位,进而可能面临本金永久性损失的风险。

在剖析高波动基金投资者回报差的形成原因后,下一章将深入探究偏债型基金投资者回报差较窄、宽基类产品投资者回报差为正的内在逻辑。作为本研究报告的终章,结尾部分将基于前文分析,系统性提出一系列提升投资者回报的实操建议,为投资者优化投资决策提供专业参考。接下来内容精彩待续,敬请期待! 作者 | 晨星(中国)研究中心 崔悦、孙珩 免责条款:©2025 Morningstar 保留所有权。此处提供的信息、数据、分析和观点不构成投资建议;截至撰写日期,仅供参考;可随时更改,恕不另行通知。本内容并非买卖任何特定证券的要约,也不保证其正确性、完整性或准确性。过往表现不保证未来结果。Morningstar 名称和标识是 Morningstar, Inc.的注册商标。这里的内容包含 Morningstar 的专有资料;未经Morningstar 事先书面同意,不得以任何方式复制、转载或以其他方式使用本文章的全部或部分内容,在社交媒体转发Morningstar官方账号除外。市场有风险,投资需谨慎。投资人应当认真阅读投资工具的合同、内容说明书等相关法律文件,了解投资工具的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断投资工具是否和投资人的风险承受能力相适应。

2025-05-30 16: 04

2025-05-30 16: 04

2025-05-30 16: 04

2025-05-30 16: 04

2025-05-30 16: 04

2025-05-30 16: 04