桃李春风一杯酒,江湖夜雨十年灯。武侠小说里,高手招招指向对方要害穴道,除了身手不凡、打抱不平,还有精进与懂得。

一个全新的栏目——《红利招招盈》推出来,挖掘基觉得有必要去写点什么,就写一个序吧。

眼下,投资者刚刚度过了惊叹“美股有英伟达,A股有银伟大”的一周。这一周,不少“含银量”高的热门红利策略指数一度创出新高,点燃热度。

过去这几年,挖掘基也一直在给读者、工作场合接触到的投资者推介红利类基金产品。

当一个品类、一个策略被广泛关注,再往后走玩法可能会有些不一样,到了现在,投资者对红利产品的场景化投资需求也在不断进化和清晰。

一起聊聊《红利招招盈》栏目——关于提升红利指数投资盈利体验的探索与思考。

经典的红利策略又称高股息策略,指的是投资于那些持续派发稳定、较高股息的公司。这些公司通常基本面稳健,经营稳定,能够为投资者提供稳定的现金流。

红利之风伏脉千里,曾在A股漫长季节中被不少投资者用来“保护自己”。低利率时代,以股息回报为基础,以资本利得回报为补充的投资方法论,本身就非常有生命力。

而去年四月中国资本市场第三个“国九条”的到来,使得红利资产的叙事愈发“性感”,甚至说是奠定了高股息投资思潮的政策基础。

新“国九条”单独对“分红”作了特别规定,从规模向投资者回报导向转变着力于提升资本市场的回报性,包括对基本面审美的重视、对指数投资发展的重视、对上市公司分红的重视等。

很明显高股息及稳健分红板块符合长期价值投资取向。当下资本市场的改革,资产端(上市公司)沿着注重股东回报的路径在走,负债端(投资品类)沿着指数化的路径在走,两者首先在红利风格上合流。

中短期来看,红利资产择时依赖股息率、十年期国债利率、自身拥挤度等多个指标;而长期来讲,当资产配置直面低利率时代对于投资性价比的要求,当监管引导与市场偏好及公司治理优化趋势共振,红利便是不得不关注的投资理念。

投资者对高股息资产的青睐在海外市场主流且庞大。引导市场格局发生变化的因素,表面上看是政策导向、竞争环境,但最终仍是不断变化的投资者需求。

回到A股,对于长期走牛的方向,配置上也应该具备更高格局。作为一个仍处在普及阶段的品种,红利的投资往后走,需要我们去做些什么。

只是对于红利策略而言,其实内涵很丰富,并不是简单的买银行、买煤炭就是买红利,投资高息股也绝非简单看股息率数字的游戏。

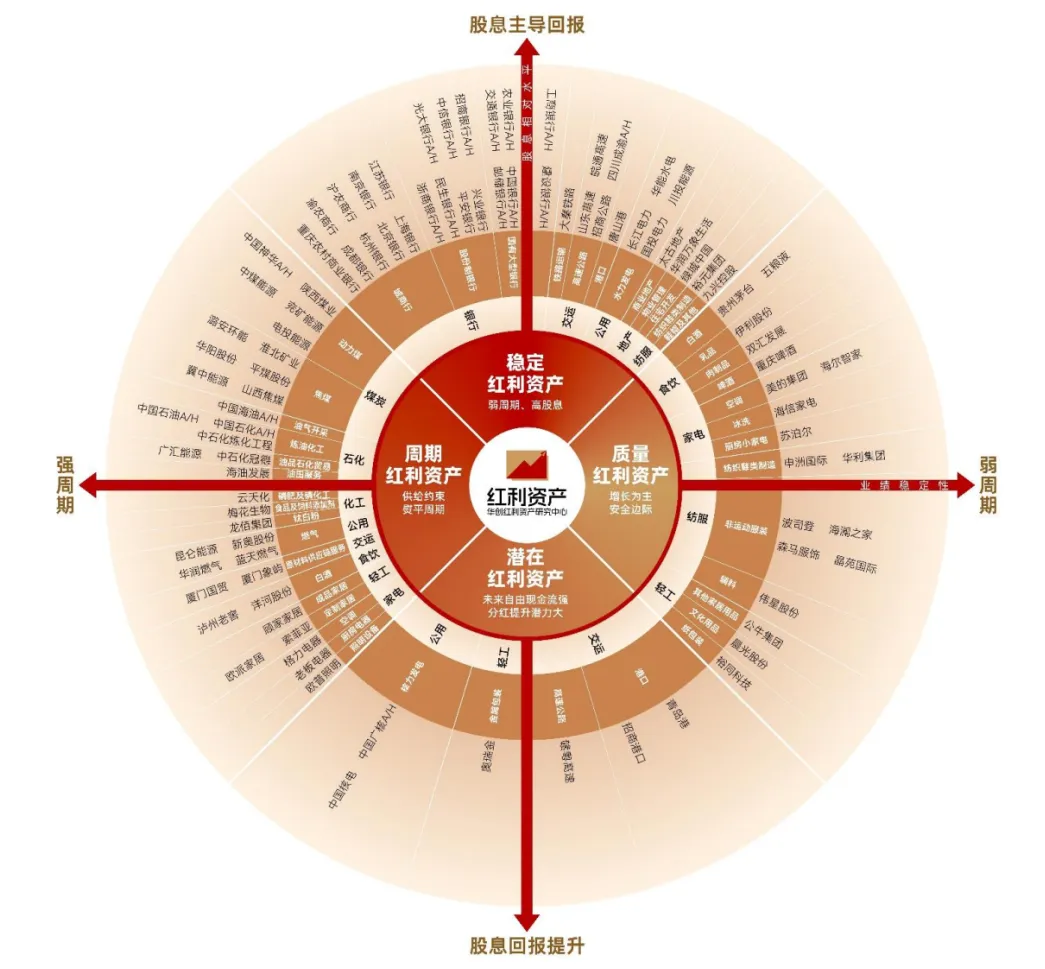

卖方红利资产研究中心对红利策略做了一个梳理,从业绩稳定性和股息回报维度的两个维度,来把红利策略分成了以下四个象限:

(来源:Wind,华创红利资产研究中心)

这个象限并非泾渭分明的,很多资产是有交织的属性。但有了这个清晰的维度之后,对于红利资产的配置就可以更有层次更有框架。

而具体到基金投资上,红利指数根据编制方式的不同,可以分为三大类:单因子策略、多因子策略、红利+行业/主题。每一类中,都既有A股红利指数,也有港股红利指数。

经典红利策略是单纯以股息率为核心选取样本股; 红利低波是在红利的基础上加入低波动因子,防御属性更强; 红利质量策略加入财务指标的考量,更关注公司长期盈利质量; 而从市场覆盖的角度,主要分为A股红利和港股红利。 还有与某一行业或主题的叠加,如国企红利、消费红利等。

此外,当我们拆解红利策略的DNA,会发现其内核逻辑——分红是果,自由现金流才是因。作为红利策略的延伸拓展,自由现金流相关产品的问世为红利投资产品线带来了更多的想象力。

红利类产品“遍地开花”,对于投资选择提出更高挑战:既想捕捉高股息收益,又难以辨别不同指数间的风险差异;既需关注政策方向对于红利风格的影响,又要提前感知行业周期变化。

到底怎样才能更省心地做好红利投资?如何将不同红利指数产品契合到不同的策略场景?如何将真金白银的股东回报转化为基金投资者的真实收益?

武侠小说中,江湖世界有无限可能。当然,不同武功在不同人手里威力是截然不同。天下没有无敌的武功,只有无敌的人。

例如,一门普通的草上飞,到了韦一笑手上,就能练成天下第一;同样是梯云纵,张无忌用出来就远远胜过武当七侠。

不同编制方式的红利指数最终落实到不一样的产品净值曲线。这也为不同需求的投资者,提供了个性化的解决方案,我们想要打开一点新思路。

在服务客户的过程中,我们发现了当前投资者投资红利时需要面对的多个“难题”。

多只红利指数,有何差异?什么时候买这种红利、什么时候买那种红利?千万客户,如何选择匹配自己需求的红利指数?采用什么策略能够提高红利投资的持有体验?从单品到解决方案,红利指数有哪些创意玩法?

诚然,被动化并不是红利投资的唯一选项,但是敞口清晰、风格稳定、费率较低等特点使得指数基金天然是投顾服务更好的触达载体。

将敞口清晰、风格稳定的红利指数产品与科学的投教、配置策略结合起来,努力探索“指数+投顾”的买方生态模式,争取将积极收益转化为客户实实在在的回报。

那么首先就要倾听投资者的声音,在多次的沟通中洞察、提炼了红利投资的四大需求场景:

场景一:求稳·追求确定感

——既想要超越现金管理工具的收益,又恐惧权益资产的波动风险,需要一个无需择时、大概率赚钱的红利投资方案

场景二:求利·追求收获感

——当存款利息和债券票息都不能满足需求时,高息红利成为了新选,对持续、稳定的现金流、股息收入需求迫切

场景三:求赢·追求掌控感

——认同红利策略长期价值,但担心单一红利策略或核心成分板块的收益率有限,希望找到一种方法增强收益弹性

场景四:求全·追求平衡感

——希望在不确定市场环境下,平衡防御与进攻的需求,构建一个既有股息“托底”,又能捕捉未来增长潜力的组合

马太效应下,行业领军者可以在品牌、资源、资本、成本、市场、消费者心智等等方面形成全方位的优势富集效应,这也意味着应该承担起开创和探索的责任。

在多资产全能平台的支持下,我们将不同的红利指数产品契合到不同的策略场景,根据客户投资收益目标提供解决方案,解决客户的场景需求。

往后看,在较长的时间中,股东分红会成为获得回报很重要的方式之一,相信我们提供的解决方案,也能满足千万客户在红利策略上个性化的投资目标。

说起来,这两天也统计了一个关于“盈利客户占比”的数据,觉得更有信心了。

从持仓客户数据看,华夏港股通央企红利ETF联接、华夏中证红利低波动ETF发起式联接、华夏国证自由现金流ETF发起式联接这三只产品成立至今,目前仍有持仓客户中,盈利占比分别为96%、100%、96%。(数据来源:华夏基金,截至2025.7.9)

或许,这算是在红利投资领域提升投资者获得感的较好实践,也为基金管理人和基金持有人的共赢,提供了具有实战性的案例。

6月底的一年一度指数大会上,我们发布了“投资获得感评价模型”以及围绕“洞察•赋能•收获”全链条综合的投资者获得感评价能力体系。

应用这套模型,我们开展了一些有趣的研究,也得到了一些有价值的结论:

比如可以看到,在过去三年中,指数基金客群整体获得感分数相对非指数客群在高分区间分布的更多。

我们还用AI大模型对高获得感评分客户进行了聚类分析,捕获了六类高分投资者的典型画像,其中一类就是选对红利基金、匹配个性化需求的投资者。

无论是模型还是体系,都是一个开放成果,我们期待与全市场生态链伙伴共建更健康的服务模式,助力对投资者需求的洞察能转化为全行业一致的行动。

而《红利招招盈》栏目,是应用这套模型过程中一些思考,我们探索了提升红利投资盈利体验的28招,将在“教你挖掘基”平台、以周更的形式分享给各位投资者。

欢迎关注!

风险提示

2025-07-14 11: 55

2025-07-14 11: 55

2025-07-14 11: 55

2025-07-13 10: 43

2025-07-12 11: 31

2025-07-12 11: 31