· 2025年8 月,香港互认基金资金流向呈现分化态势,净流入与净流出产品数量基本持平。自年初放宽互认基金客地销售比例上限后,香港互认基金在内地的销售额快速增加。国家外汇管理局数据显示,2025年3月,香港互认基金内地发行销售累计净汇出金额突破1500亿元人民币,创下历史新高,随后数月却连续回落。这一变化显示,随着国内 A 股市场的强劲复苏,内地投资者对海外投资的热情有所降低。

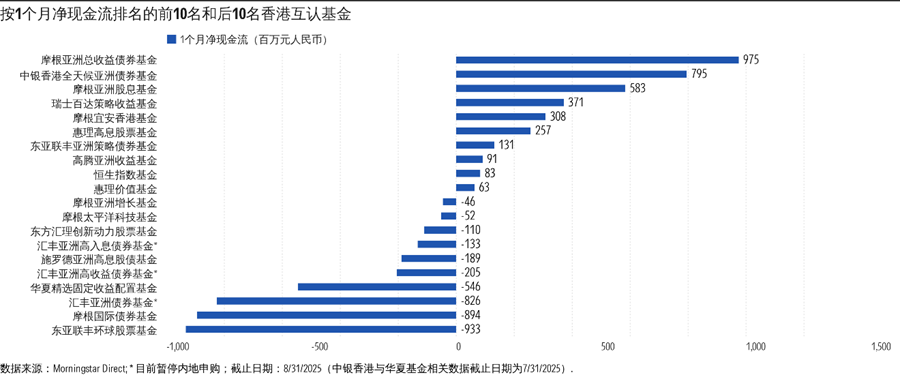

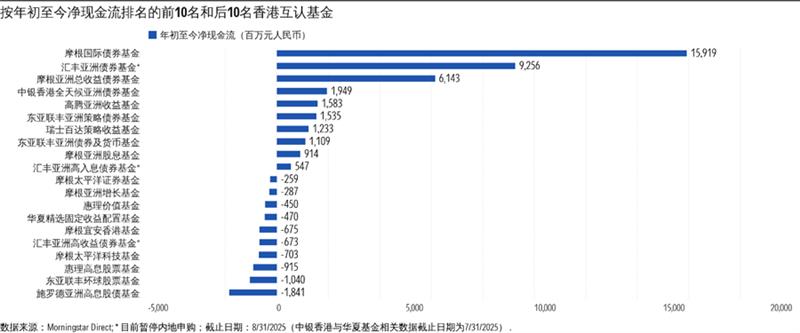

· 具体到基金产品,摩根亚洲总收益债券基金8月吸金9.75亿元,月净流入规模居首位,年初至今净流入排名也稳居前三。该基金采用无基准的 “最佳投资机会” 总回报策略,借助亚洲信用债、本币债券及可转债投资等多种驱动因素获取收益。截至2025年8月,其今年的表现显著优于国内纯债基金的平均水平。摩根亚洲股息基金延续了7月的资金净流入态势,8月成为第三受欢迎的香港互认产品。该基金注重平衡资本增值与收益,长期目标是实现超越业绩比较基准(MSCI 亚太除日本指数) 30%的收益率 。相反,摩根国际债券基金延续7月的赎回趋势,8月资金净流出8.94亿元,不过2025年初至今仍录得最大资金净流入。

· 投资于全球大盘平衡股票的东亚联丰环球股票基金在 8月遭遇严重资金净流出,金额达9.33亿元,在2025年初以来的资金净流入榜中垫底。今年以来,香港互认基金中的全球股票类基金普遍面临较大规模资金流出,部分原因在于全球股票市场表现弱于中国股票和亚洲股票市场。施罗德亚洲高息股债基金8月再度流出1.89亿元,依旧是年初至今净流出规模最大的基金。

· 汇丰亚洲债券基金、汇丰亚洲高收益债券基金和汇丰亚洲高入息债券基金自2025年3月触及内地销售上限后,仍暂停内地申购,成为内地投资者的单向退出通道。

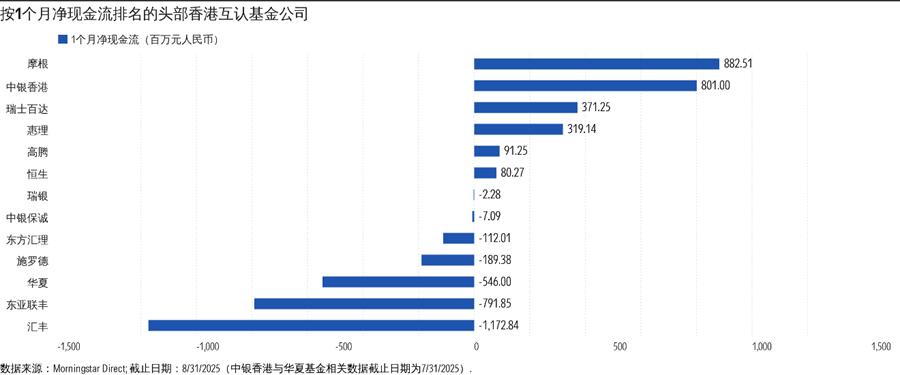

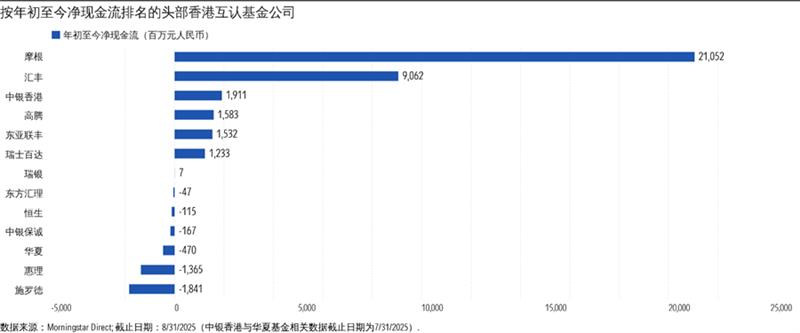

· 在基金公司层面,东亚联丰在2025年7月曾是香港互认基金的最大资金净流入方,但在 8 月遭遇大量资金净流出,主要受东亚联丰环球股票基金的净流出所影响。摩根在8月以及年初至今均稳居净流入榜首。汇丰旗下所有香港互认基金产品自今年早些时候达到销售限额后,仍继续对内地投资者维持 “闭门谢客”状态,8月资金继续净流出。不过,从年初至今,汇丰的净流入额仍远超净流出额。

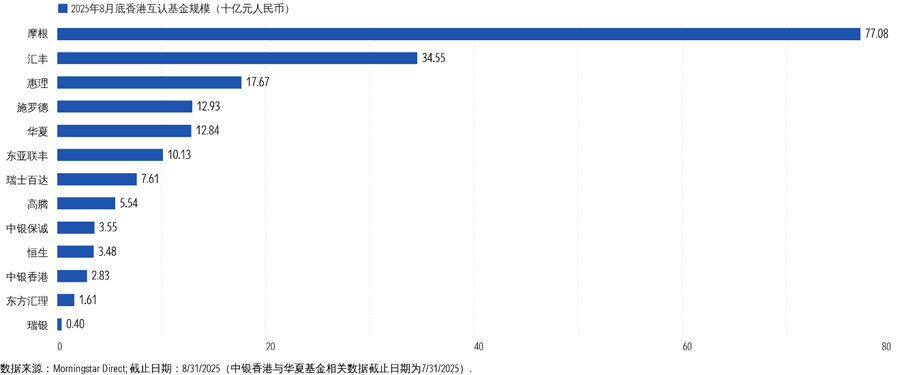

· 截至2025年8月底,摩根与汇丰继续在香港互认基金市场中占据主导地位,其互认基金产品的资产规模分别为770.8亿元和345.5亿元。两家基金公司的香港互认基金合计资产管理规模约占市场上互认基金产品总规模的60%。

注:本文中所使用的现金流和基金规模数据均为基金层面数据。本文所用数据均基于数据可获取情况而定。若任何基金公司有意提交最新数据,欢迎联系晨星。

作者 | 晨星(中国)研究中心 吴粤宁

免责条款:©2025 Morningstar 保留所有权。此处提供的信息、数据、分析和观点不构成投资建议;截至撰写日期,仅供参考;可随时更改,恕不另行通知。本内容并非买卖任何特定证券的要约,也不保证其正确性、完整性或准确性。过往表现不保证未来结果。Morningstar 名称和标识是 Morningstar, Inc.的注册商标。这里的内容包含 Morningstar 的专有资料;未经Morningstar 事先书面同意,不得以任何方式复制、转载或以其他方式使用本文章的全部或部分内容,在社交媒体转发Morningstar官方账号除外。市场有风险,投资需谨慎。投资人应当认真阅读投资工具的合同、内容说明书等相关法律文件,了解投资工具的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断投资工具是否和投资人的风险承受能力相适应。

2025-09-18 16: 02

2025-09-18 16: 02

2025-09-18 16: 02

2025-09-18 16: 02

2025-09-18 16: 02

2025-09-18 16: 02