摘要

政策风向:十一前后,中美贸易与科技领域摩擦升级,不同于4月中美在“对等关税”上渐进式加码,当下中国采取对等反制举措之外,采取稀土与锂电等反制举措精准和直击痛点。本次中美贸易冲突对资本市场的影响或弱于4月。

境内宏观:本周将公布三季度GDP数据,从完成全年经济增长目标来看,压力并不大。总量上虽然增长亮点不多,但结构上看,8月工企利润率明显改善,传统行业L型企稳能见度提高,相比今年4月,我国PPI同比数据已出现企稳修复。往后看基本面因素会变多,股票资产在过去充分计价的预期有望修正。

债券市场:短期内债市的关注点转向贸易摩擦。但本次海外资本市场波动明显小于4月,贸易摩擦对债市的边际影响或有所弱化。尽管当前收益率有所下行,但利率债今年表现暂未走出“阴霾”。后续债市行情的演绎仍然取决于基本面变化与政策博弈等的综合作用。

权益市场:从季度观点来看,整体仍旧维持我们的前期判断:市场在十月初会因为筹码盈利、市场情绪的波动带来一定的震荡调整,但考虑到10月中下旬有较好的政策窗口期,包括政治局会议可能推出稳增长的政策、四中全会“十五五”规划的出台、APEC会议10月底两国元首的见面,可能都会带来较好的适合做多的窗口期。

投资策略:科技成长仍有望是核心,短期内稀土主题或仍有交易机会,贵金属有色板块阶段性可能会占优,中期有色、AI硬件与应用等或仍将是后续主线。

目录

1、政策风向

2、境内宏观

3、债券市场

3.1 资金面

3.2 票据市场

3.3 同业存单

3.4 可转债

4、权益市场

4.1 市场表现

4.2 风格表现

4.3 交易指标

5、投资策略

正文

1、政策风向

中美贸易与科技领域摩擦升级

10月7日,美国联邦众议院美中战略竞争特别委员会(House Select Committee on China)报告:呼吁盟国强化协调与扩大管制,包括禁止向中国出售可用于制造自有芯片生产设备的关键零组件。

10月9日,美国参议院通过了《保障国家人工智能访问与创新法案》(GAIN AI),要求英伟达、AMD等先进AI芯片制造商必须优先供货美国企业,限制对中国的出口。

同日,商务部、海关总署联合发布公告,对超硬材料、稀土设备和原辅料、钬等5种中重稀土、锂电池和人造石墨负极材料相关物项实施出口管制。

当地时间10月10日,美国总统特朗普在社交媒体上表示,将从2025年11月1日起对所有从中国进口的商品加征额外100%关税,并对所有关键软件实施出口管制。

观点:

十一前后,中美贸易与科技领域摩擦升级,不同于4月中美在“对等关税”上渐进式加码,当下中国采取对等反制举措之外,采取稀土与锂电等反制举措精准和直击痛点。

本次中美贸易摩擦对资本市场的影响或弱于4月,一是市场对中美关系在今年本就没有较好预期;二是多次TACO交易使得市场对此类事件的交易幅度愈发不敏感,更多是持续上涨较多后“到了要调整的阶段”,但幅度可能并不会特别大,毕竟当下整体美国贸易占中国出口比例大幅下降后影响力已经大不如前。

2、境内宏观:

关注即将公布的三季度经济数据

观点:

本周将会公布三季度GDP数据,整体估算三季度GDP增速在4.8%~4.9%附近,从完成全年经济增长目标来看,压力并不大。但结构上看,8月工企利润率明显改善,传统行业L型企稳能见度提高,相比今年4月,我国PPI同比数据已出现企稳修复。往后看基本面因素会变多,股票资产在过去充分计价的预期有望修正。

3、债券市场:

短期内关注点转向中美贸易摩擦

3.1 资金面:

节前公开市场大额投放,资金平稳跨季,季初资金面如期走松。9月26日14天逆回购投放6000亿后,资金面迅速修复,节前两个工作日稍显宽松,平稳跨季。季初尽管巨额净回笼,资金面仍然转松。DR007/R007利率有明显下行。

本周公开市场到期量仍然较大,但税期前资金面有望维持平稳。

3.2 票据市场:

节前票据利率持续冲高,或指向银行信贷提升。跨季过后,票据利率显著下行,大行转为净买入。10月10日较9月30日,6M国股行直贴票据利率下行超30bp至0.71%的低位。

3.3 同业存单:

收益率先上后下。跨季前,以9月26日14天巨额净投放为转折点。在此之前,资金面偏紧,存单利率持续小幅上行。投放后,资金面迅速修复,存单利率随之下行。季初,资金面惯性恢复宽松,存单利率则继续下行。后两周,存单到期压力小幅回升。

本周(10/13-10/17)到期4936亿元,下周(10/20-10/24)到期6167亿元,但均处于历史中性水平。

3.4 可转债:

10月10日,中证转债指数收盘下跌0.45%,报485.62点,成交金额703.95亿元。在贸易摩擦的影响下,本周市场或承压。中美贸易摩擦将是短期影响全球风险偏好的主要因素。

注:以上数据来自Wind,以上数据仅供示意,不预示其未来表现,不构成实际投资建议,投资需谨慎。

观点:

10月11日前,债券市场在与政策博弈中反复。9月26日央行大额投放流动性,市场情绪有所企稳,债市止跌回升。假期费率新规未落地,季初在央行未恢复国债买入的情绪中债券反复。10月11日在贸易摩擦的刺激下,债券收益率迅速走低,长端利率下行幅度更大,曲线相对平坦化。

短期内债市的关注点转向贸易摩擦。但本次海外资本市场波动明显小于4月,贸易摩擦对债市的边际影响或有所弱化。尽管当前收益率有所下行,但利率债今年表现暂未走出“阴霾”。后续债市行情的演绎仍然取决于基本面变化与政策博弈等的综合作用。

4、权益市场:

市场振幅加大

4.1 市场表现:

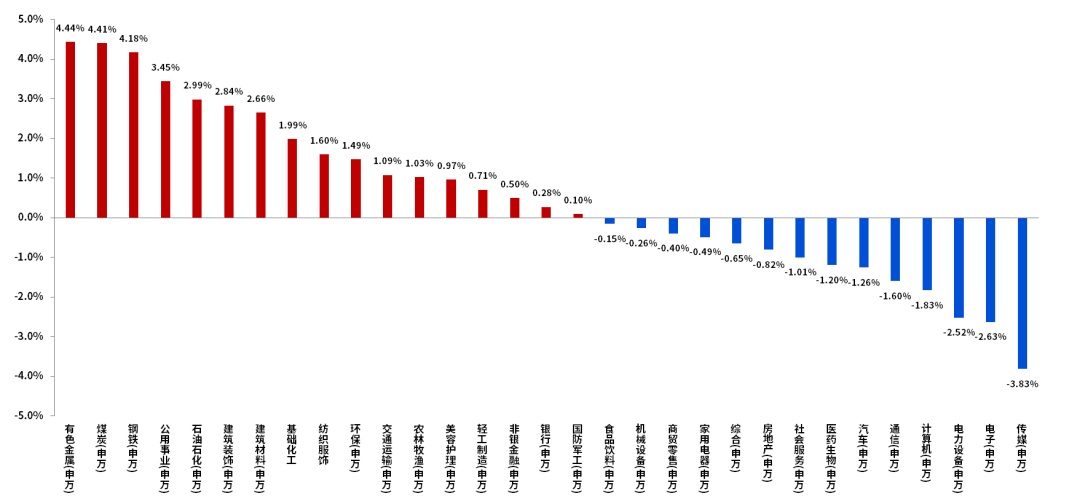

上周上证综指+0.37%,深证成指-1.26%,创业板指-3.86%,科创50-2.85%。上周申万31个行业中17个行业收涨。涨幅居前行业有有色金属、钢铁、煤炭等;涨幅靠后行业有传媒、电子、电力设备等。

4.2 风格表现:

上周中小盘跑赢大盘,整体价值风格优于成长风格,其中,国证价值指数涨1.52%,国证成长指数跌1.41%。大盘指数(申万)跌-0.77%,中盘指数(申万)跌0.45%,小盘指数(申万)跌0.54%。

(数据来源:Wind。)

4.3 交易指标:

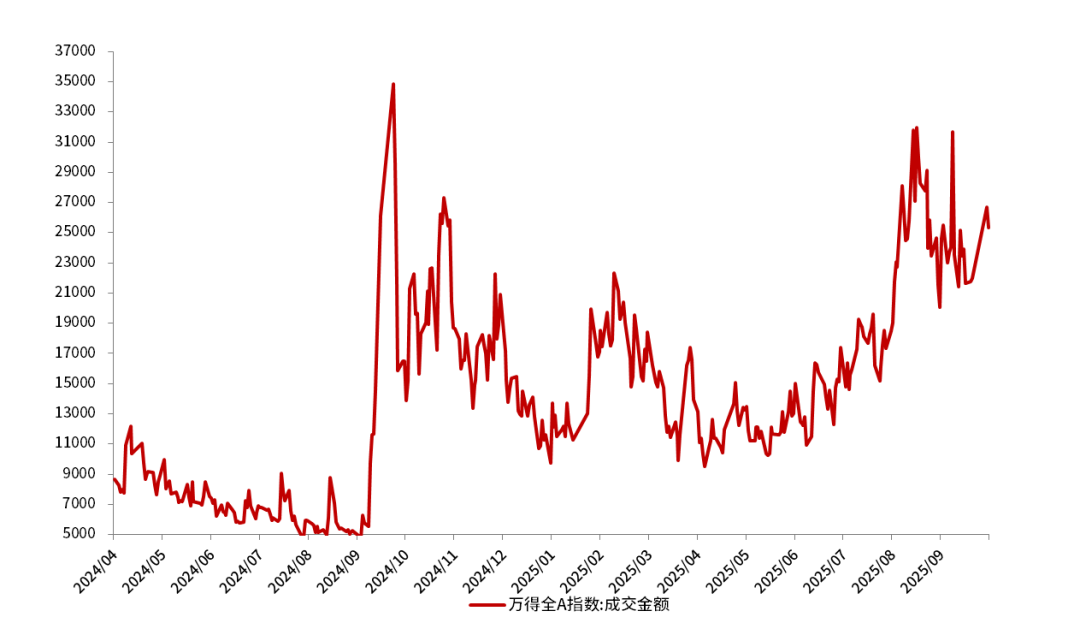

上周A股市场日均成交金额约为2.60万亿元。

图:上周A股申万一级行业表现

数据来源:Wind、长城基金,截至2025年10月10日,以上行业数据仅供参考,过往表现不预示未来,投资需谨慎。

图:股票交易规模(亿元)

数据来源:Wind、长城基金,截至2025年10月10日。

观点:

对A股而言,节后两个交易日变化较大。第一个交易日首先是有色的领涨,有色板块的领涨与宏观层面变量关联较大,短期政府关门加剧了市场对美国政府信用的质疑,从而加剧了短期金价的上涨。美国政府的停摆也使得近期的经济数据发布暂停,这包括非农数据、CPI数据等指引美联储决策的关键经济数据,此举或将削弱美联储对劳动力市场与通胀形势的实时判断能力。若政府停摆持续,或增大美联储货币政策决策以及美国经济的不确定性。

但当黄金来到4000的关口,后续向上分歧可能会加大,若缺乏继续催化,短期或有较大止盈压力。中长期来看,央行购金、美元信用问题、世界百年未有之大变局仍是推动金价上行的核心变量。

上周五市场的调整或有如下原因:1)高风险偏好资金的减仓:部分标的两融折算率调整为0,这从科技板块尾盘调整和港股跳水可以看出其影响。具体从细则来看,“上海证券交易所融资融券交易实施细则”第36条第四点,静态市盈率在300倍以上或者为负数的A股股票以及权证的折算率为 0%。部分标的由于触发相关静态市盈率约束,两融折算率根据规则调整。这直接带来对部分板块如半导体板块的资金减仓。

2)中美贸易摩擦的加码影响市场做多情绪:特朗普发言“将不得不停止从中国大量进口商品”;同时,商务部等对锂电池、正极、人造石墨负极等实施出口管制;对英伟达AI芯片发起更加强的芯片进口管制执行力度;盘后传出新闻“中国调查多家外资高频量化巨头进口通信设备合规问题”;交通运输部发布关于对美船舶收取船舶特别港务费。这些事件直接将市场不作为关注重点的中美关系再次提上台面,直接使得前期强势板块如新能源、通信、电子板块都出现了较为明显的交易情绪退坡,影响资金做多情绪。

5、投资策略:

科技成长仍是核心

从季度观点来看,我们整体仍旧维持前期的判断:短期内,市场会因为筹码盈利、市场情绪的波动出现一定的震荡调整,但考虑到10月中下旬有较好的政策窗口期,包括政治局会议可能推出稳增长的政策、“十五五“规划的出台、APEC会议两国元首的见面等,可能都会带来较为合适的布局窗口期。

因此,短期来看,因资金筹码、事件冲击、交易情绪变化带来的调整,可能也为投资布局提供了较好时点,不过需要关注前期涨幅过高的科技方向部分个股的融资盘压力。更长远来看,在无风险利率下行、宽流动性、盈利预期好转、资产重估的背景下,股市后续表现仍旧值得期待。

投资策略上,科技成长仍有望是核心,短期内稀土主题或仍有交易机会,贵金属有色板块阶段性可能会占优,中期有色、AI硬件与应用等或仍将是后续主线。

具体来看:1)中国AI创新与国产化进展提速,新一轮资本开支扩张周期出现,国产半导体设备“DeepSeek时刻”或临近,可关注港股互联网/电子半导体/国防军工/传媒/机器人等;2)金融板块在经历调整后,股息回报和稳健价值有所提高,可关注券商/保险等板块;3)“反内卷”的背后是经济治理思路的转变,有助打破或修正此前充分定价的通缩预期,看好格局改善的周期品,如有色(稀土)/化工/钢铁/新能源等。

2025-10-13 23: 59

2025-10-13 23: 59

2025-10-13 23: 59

2025-10-13 21: 55

2025-10-13 16: 12

2025-10-13 16: 12