千亿市值白马股业绩大幅下滑!

2月26日,上海机场披露2020年度业绩快报,公司2020年归属于上市公司股东的净利润亏损12.67亿元,同比减少125.18%。

作为知名的老牌白马股、市值超过千亿的上海机场,近期业绩不理想和免税协议重签股价下跌,截至今天收盘股价较一个月前的高点跌幅达24%,期间市值缩水380亿。

上海机场净利润同比下降125%

2月26日晚间,上海机场,披露业绩快报,公司2020年实现营业收入43.01亿元,同比下降60.70%;净利润亏损12.67亿元,公司上年同期盈利50.30亿元。

对此公司解释称,2020年以来,全球航空业因新冠肺炎疫情爆发面临严峻挑战,行业受疫情影响严重、所面临的疫情后果前所未有。

此次疫情对公司各项业务开展和客户经营影响较大,浦东机场旅客吞吐量及飞机起降架次大幅下降,2020 年 7 月起,随着国内疫情逐渐得到控制,国内航线业务量逐渐好转,但受限于全球疫情状况,国际航线业务量仍受较大影响,公司经营压力持续加大,业绩出现亏损。

报告期内,公司免除了相关项目收费并降低了部分项目收费标准;对非公中小等企业相关租金费用进行了减免;公司与日上免税行(上海)有限公司签署免税店项目经营权转让合同之补充协议,报告期内相应非航空性收入较以往大幅下滑。

近一月股价下挫24%

截至2月26日收盘,上海机场跌1.84%报61.88元/股,最新总市值1192亿元。近一个月以来,该股连续下挫。

2月一开启,上海机场股价连续两日跌停,让不少基金踩了雷。Wind数据显示,截至2020年末,合计有27家基金公司旗下的59只基金产品持有上海机场。

其中,张坤管理的易方达中小盘混合型证券投资基金持有上海机场最多,数量达2000万股以上;其次是汇添富基金、广发基金,两家旗下产品合计持有上海机场股份数量超过1000万股。

2月2日盘后龙虎榜数据显示,从交易数据来看,大量机构资金在卖出上海机场。其中,卖一是机构专用席位,共卖出1.7亿元的持股;卖三是海通客户资管部,卖出的股票总价也接近1亿。

直至2月8日该股达到阶段低点54.70元/股。此时,相1月29日收盘价,上海机场股价在短短数日内跌幅已超过30%。

尽管此后股价有所回升,截至目前,较1月29日81.42元的阶段性高点相比,近一个月上海机场股价下跌24%,市值减少377亿元。

受签订免税补充协议影响

股价下挫背后,是一份业绩预亏公告以及补充协议的签订。

根据公告,上海机场预计2020年亏损12.9亿元至12.1亿元,扣非净利润为-14.06亿元至-13.26亿元。而在2019年,上海机场净利润为50.3亿元,扣非净利润为49.85亿元。

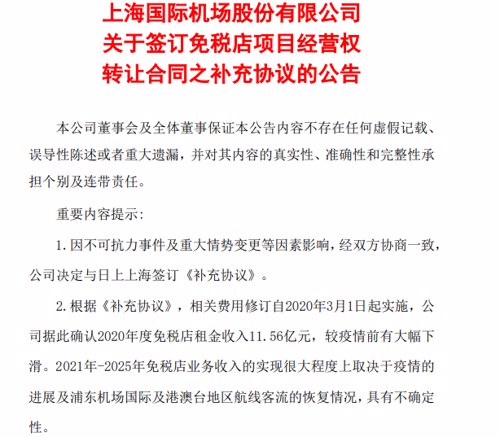

1月29日,上海机场公告称,基于疫情的客观原因,与中国中免子公司日上上海签订免税补充协议。

协议规定,当机场客流小于2019年客流的80%时,按实际客流乘以一定系数收取销售提成;当机场客流大于2019年客流的80%时,按客流所属区间收取保底销售提成,即“低提成-高保底”模式。

这意味着,上海机场租金由过去的“下有保底,上不封顶”转变为以客流量为基础动态调整,不直接与销售额挂钩,使得原410亿合同的履行基本成为泡影。

根据《补充协议》,上海机场2020年免税店租金收入仅为11.56亿元,较此前2018年签订2020年保底提成41.58亿大幅下滑,这也是造成上海机场2020年大幅亏损的主要原因。

公告公布后,中金、招商证券、高盛等多家国内外券商下调了上海机场的评级。

海通证券投资顾问张宏表示,这背后反映出中国中免作为国内免税龙头,在后疫情时代凭借海外消费回流正处于强势地位,而上海机场则因客流量下滑与免税运营商在租金谈判中话语权减弱。

公开数据显示,上海机场收入分为航空性收入和非航空性收入,2020年上半年包括机场免税、餐饮收入在内非航空收入为16.3亿元,占总收入的66%。其中,日上集团的免税商业贡献占上海机场总收入超过45%。

由于免税商业在上海机场收入中的重要性,市场普遍认为上述补充协议的签订将对上海机场长期估值构成不利,这点从上海机场股价表现可见一斑。

2020年上海机场净利润同比大幅下滑背后,浦东机场国内旅客量同比下降约32%,国际、地区旅客量均同比下降约87%。由此来看,国际客流量何时恢复成为上海机场重拾免税租金议价权,实现业绩扭亏为盈的关键。

张坤将上海机场当作最成功的投资

值得一提的是,重仓持有上海机场的张坤于2020年3月接受采访之际,明确将上海机场定义为自己“最成功的投资”。如今协议修订,张坤看好上海机场的主要逻辑似乎被打断。

张坤曾表示,“机场是流量方,它不依赖于别人,只需要找一个变现方而已。旅游公司可以做变现方,但是离了流量方,非常艰难。从海外的经验来说,流量方最终拿走了利润的大部分,变现方拿到的很有限。

“在行业景气周期当中,你可能看不出议价能力强弱的差别。但一个企业会遇到顺利的时候,也会遇到不顺利的时候,议价能力会保证它在困难的时候,稳定性会高很多。”他曾说道。

资料显示,2018年二季度易方达中小盘新进上海机场前十大股东,持股数量为1447.45万股。此后又分别于2018年三季度,2019年一季度、三季度、四季度,以及2020年一季度持续加仓,持股数量升至2230.95万股。

2020年二季度,易方达中小盘减仓至1580万股,在接下来的三季度又加仓至1960万股。根据2020第四季度数据,张坤的在管产品易方达中小盘持有上海机场2180万股。并在2020年四季度增持了220万股,由三季度的第十大重仓股变为四季度的第八大重仓股,持仓市值达16.5亿。

或着眼于中长期议价能力

机构普遍预计,2021年下半年起,国际线需求复苏进程或将迎来拐点。

光大证券交通运输分析师程新星表示,随着疫苗全球范围接种、海外疫情逐步得到控制、不同国家(地区)放开旅行限制等,2021年国际航空出行需求将恢复确定,上海机场与海外航线旅客量相关的航空性收入以及非航收入都会快速恢复。

头豹研究院陆淦认为,上海机场设计及签订补充协议是对短期租金收益让步,目的在于2025年新一轮招标的中长期议价能力。

若那时客流恢复正常,留给机场定制招标规则的余地很大,上海机场大概率仍然按照保底提成的方式进行,重新释放免税收入弹性。

在陆淦看来,补充协议对相近年份高国际客流状态下的收入上限做出让步并增加其确定性,而提高未来年份高国际客流状态下的收入弹性。

上海机场通过将原有“低保底-高提成”模式置换为“低提成-高保底”模式,对短期租金收益让步,提升自身的中长期议价能力,以换取长期价值。