导读:黑格尔曾说,人类唯一能从历史中吸取的教训就是,人类从来都不会从历史中吸取教训。

半夏投资创始人李蓓女士曾经说过一句名言:牛市诞生有一个残酷的普遍规律,需要大机构来祭天。

谁想,美股牛市还没有结束,在道琼斯指数近期创下历史新高之时,一家传奇公司惨遭“祭天”,真实版的“《Margin Call》(追加保证金)”在华尔街上演,“人类历史单日亏损纪录”的消息开始刷屏。出身老虎基金的Bill Hwang(韩裔),短短几天时间将150亿美元身家亏损殆尽,还连累作为贷款方以及衍生品对手盘的华尔街大鳄爆亏,一时间人心惶惶,雷曼时刻是否会再现?

杀死bill的是黑天鹅,更是灰犀牛

3月24日,腾讯音乐、爱奇艺、跟谁学、唯品会等知名中概股和Viacom、Discovery在没有预兆的情况下,突然连续大幅下跌,短短数个交易日,股价几乎腰斩。不久故事的主角浮出水面,出身老虎基金的Bill Hwang(韩裔),因为高杠杆和衍生品操作,无法按时追加保证金,旗下的大型基金Archegos Capital 部分仓位被强平,从而导致了上述股票的同步暴跌。

据未经证实的消息称,不仅其个人名下的150亿美元净资产一夜之间化为乌有,也拖累了未能及时出逃的机构对手盘。周一,野村控股和瑞士信贷发布预警称,由于贷款给Archegos从事衍生品交易,预计将面临巨额亏损,两家机构当日股价分别暴跌16.3%和14%。市场甚至担心,“雷曼时刻”是否会重现?

Bill Hwang从2亿美元起家,不到10年的时间里,资产增值到了150亿美元,除了押中美股特别是中概股的牛市之外,毫无疑问使用了高杠杆(包括和机构对赌的衍生品产品),才能有如此丰厚回报。据报道,仅仅今年前两个月,其资产增幅都达到了200%。耐人寻味的是,2012年以来美股不乏大的回撤,特别是去年疫情突然爆发之时,美股的波动远远超过今年,Bill Hwang都能安然度过,显然有着高明的风控手段和对冲技巧。

为何会在阴沟里翻船?从公开信息来看,Bill Hwang的悲剧在于其重仓股连续遭遇三度意外打击的“黑天鹅事件”:Viacom高位增发、美国证监会对中概股的政策表态引发集体暴跌、在线教育股跟谁学遭遇政策利空。连续打击之下,因其“高杠杆”,追缴保证金的敞口巨大,无法兑付遭遇强制平仓。

投机之王利弗莫尔曾忠告,“如果你接到了Margin Call(追加保证金),那就表示你站在了错误的一方”。由于Bill同时和多家机构进行了贷款或者对赌交易,风险敞口巨大(据说为800亿美元以上),只有抢跑者才能出逃,集体践踏注定了Bill的“死局”。

但在笔者看来,这(爆仓)是迟早要来的灰犀牛。华尔街有句谚语,“贪婪尽管让人们赢了开头,但最后的结局还是输”。无论是多么高明的财技,只要过度使用了杠杆,虽然可以一时赚得盆满钵满,但最后却是不归路。例如,即使有诺奖得主加持的长期资本公司,各种精妙的模型,最终也逃不过一劫。回望2015年,A股市场上融资融券、分级基金等杠杆产品,让投资者短期内获得巨大收益的同时,埋下了巨大风险,尤其是2016年初连续“熔断”这样的极端事件,不仅让投资者本金亏完,不少出借资金的券商也巨亏。笔者一位在券商担任法务总监的朋友说,这几年都忙着和客户打官司了……

德国哲学家黑格尔曾说,人类唯一能从历史中吸取的教训就是,人类从来都不会从历史中吸取教训。相信未来,还会有下一个Bill出现。也正是如此,智者查理·芒格会说,“如果我知道我会死在哪里,那我就永远不会去那个地方”,这也是他投资的长青之道。

“雷曼时刻”难以重现

根据最新消息,在杠杆交易爆仓导致多家投行出现巨亏之后,美国证券交易委员会(SEC)目前已经对家族办公室Archegos的负责人Bill Hwang展开初步调查,由SEC执法部门的资产管理小组牵头。

虽然Archegos集中持仓的部分中概股短期跌幅巨大,也引发了市场的担忧,但是从目前的情况来看,酿成大规模金融危机的概率非常之小。第一,流动性冲击只是针对Bill Hwang持仓的个股,而非整个美股市场,标普500指数走势平稳,纳斯达克指数也出现了连续反弹;第二,次贷危机之后,美国政府应对金融市场流动性危机的经验也更加丰富,不会放任不理;第三,包括花旗等多家机构也表示,部分中概股的大幅波动和基本面无关,为投资者提供了更好的买入机会;第四,腾讯音乐日前发布了10亿美金的回购计划护盘,百度前期的流动股回购计划,目前也有27.8亿美元额度可用。

本次“最惨爆仓”的黑天鹅事件,尽管受到市场广泛关注,但是对A股没有造成实质影响。在经历了春节后的大幅调整之后,目前股市走势已经开始平稳,部分资金开始再度入场,个股出现反弹态势,但从全年来看,还是要大幅降低预期,不亏即是赢。

著名投资家霍华德·马克斯说过,“估值就像钟摆,时而向左,时而向右,向某个方向摇摆的力度和时间不好把握,但是总有一天向钟摆的中央摆去,即实现估值的均值回归。”经过最近两年的大涨,核心资产估值已经大大超过历史水平,当前高估值对远期基本面的透支风险仍未完全释放,再度受到追捧恐怕需要更长时间来修正估值。由于风险偏好上升,市场波动加大将成为常态,很难出现单边牛市的情况。

正如安信证券首席策略陈果先生所言,今年投资者对估值的容忍程度会更加苛刻,相对于大盘股,盈利增速和估值更有吸引力的中小盘股是超额收益所在。随着阶段性底部浮现,利用时机进行仓位和品种调整是可行之道。

读年报 抄大佬作业

既然市场的可操作性不高,那我们可以做些什么呢?笔者建议,不妨多看看年报,里面可能有金矿。一是所重点关注上市公司的年报以及机构分析,二是顶流基金经理们的年报。

例如,最近“千亿基金经理”张坤在其基金产品的年报中,坦率地表达了对近期波动和未来市场的看法:对于中国经济和资本市场的长期前景乐观,但近两年公募权益类基金的复合收益率远高于市场平均ROE水平,这样的趋势很难长期持续,应该降低对收益率的预期;任何长期有效的方法都有短期的失灵,评价一个投资人至少需要10年的维度,才能平滑掉风格、周期、运气等方面的影响。

同时,他也表达了自己对于长期持有优质公司的坚持:“在股价阶段性跑输市场时进行建仓,能够更加有效地拷问自己的内心:我是否相信这个公司的底层逻辑?是否对公司的长期逻辑充满信心?假如股市关闭、三年无法交易,我是否还有信心买入这个公司?或许,投资基金也有类似之处”,在年报中他委婉地给年轻投资者灌输长期主义的理念。

市场的短期情绪没办法判断,扰动因素太多,当下的时点,过于保守空仓或者激进的仓位,似乎都不合适。从3到5年的时间维度来看,又到了考虑布局的时候,从基金投资的角度来看,现阶段通过定投的方式投资长期绩优明星股票基金,是缓解投或者不投焦虑感的有效策略。从个股的角度来说,可以重点关注秉承长期投资理念的明星机构参与且短期被套的定增股,抄这些作业的长期胜率相对更高一些。

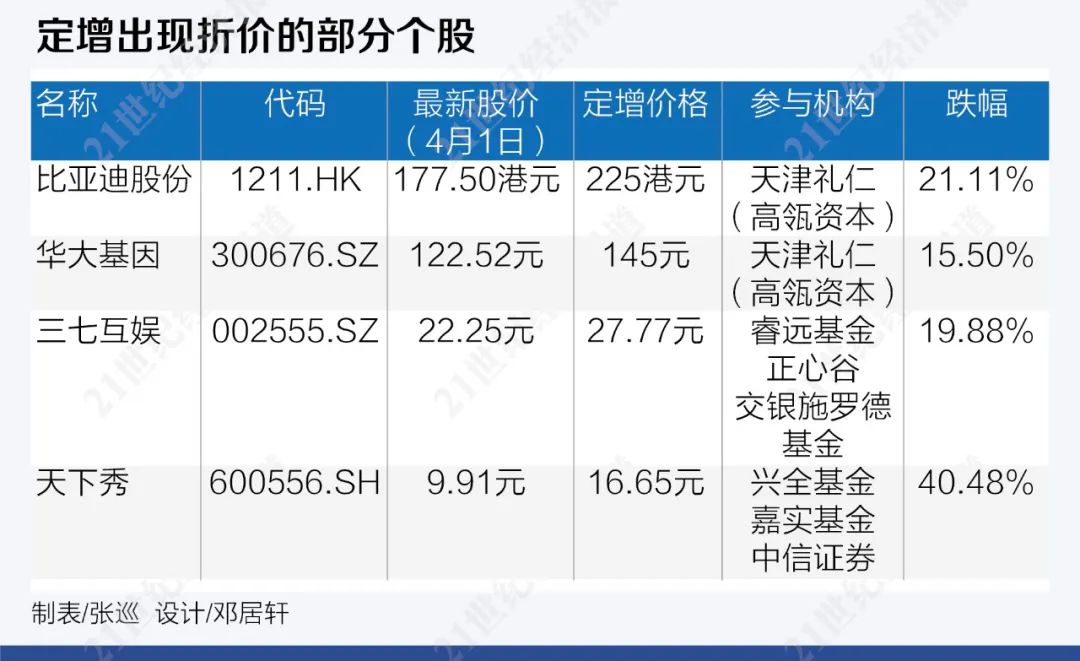

去年再融资新规后,定增作为机构“打折入场”的好机会,吸引了越来越多的机构参与。然而,“打折入场”也没扛住年后这一波大幅度的调整。例如,高瓴资本今年2月18日斥资2亿美元参与了港股比亚迪最新一轮定向增发股票的购买,认购价格225港元/股,但随后比亚迪股份股价一路震荡下跌,近期最低股价为157港元,跌幅一度达到了30%;除了高瓴,近期参与定增迅速被套的,还有投资大佬陈光明、林利军旗下产品等也未能幸免。

市场情绪骤变,谁也无法预料。如果了解了这些秉承长期主义的机构投资者的经验和投资逻辑,我们不应该嘲笑他们“老马失蹄”,反而应该重点关注市场带给我们的“抄作业”机会。

例如,1973年,巴菲特开始买入华盛顿邮报,在年底股价下跌了25%,1974年又横盘一年。但在10年后赚了20倍,15年后赚了35倍。1990年,巴菲特买入富国银行,1991年美国房地产市场泡沫破裂,利润大幅下降,股价处于横盘状态。两年没赚钱,但是10年后赚了9倍。

如果“抄作业”的对象是长期主义的投资机构,不妨多一些耐心,等待最终的成绩单。毕竟,相对于听小道消息乱炒,跟踪这些机构持仓变化“抄作业”的胜率更高。当然,在品种选择上,可以选择那些对投资逻辑更为熟悉的品种;在数量上可以适度分散,均衡配置。

2021-04-03 11: 47

2021-04-02 20: 12

2021-04-03 10: 29

2021-04-03 09: 35

2021-04-02 19: 40

2021-04-03 08: 49