近期大盘虽持续震荡修复、板块轮换频率加快,但沪深两市成交额保持巨量,已连续32个交易日突破万亿元。

这不禁让人想起2015年牛市行情。目前A股连续超万亿元的成交,是触及顶部的征兆,还是仅仅是牛市的开端?

有专家认为,结合各方面情况来看,目前行情短期性可能较强,筹码在快速流动,或还是以结构性行情为主,难以带来传统意义上的牛市格局。

近年罕见!两市连续32个交易日成交突破万亿

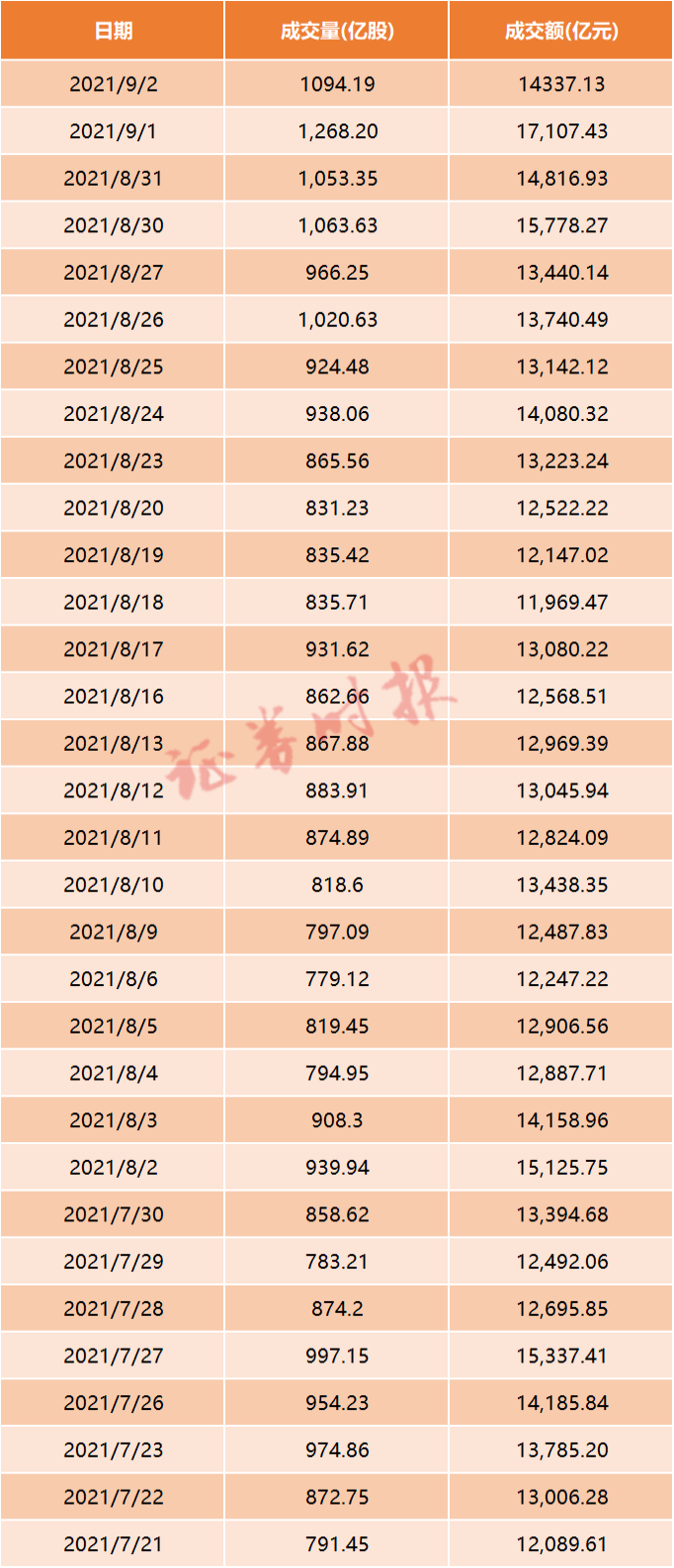

9月2日,两市成交达到1.43万亿元,这是两市成交额连续第32个交易日超过万亿元,为近年罕见。

此番连续万亿元成交盛景始于今年7月21日,当天成交额为1.2万亿,此后连续多日成交额都在万亿以上,平均成交额达1.35万亿。

实际上,在今年年初核心资产股票走牛之际,A股成交额也阶段性突破万亿,但随着核心资产股票回调,两市成交额也很快跌破万亿,直到今年5月底,两市成交额再破万亿,并且一直保持高位运行状态。

进入7月份以来,A股交投再度持续活跃,除了7月20日成交9664.77亿元,未达到万亿级别外,其他交易日成交均在万亿以上。

若剔除7月20日交易情况,今年7月1日以来,A股已经有45个交易日成交突破万亿。万亿交易规模似乎成了当前A股市场的常态,这也表示目前市场流动性充裕,市场人气和交投活跃。

业内人士认为,在国际化、机构化的大趋势下,随着国内居民通过公募基金、银行理财等方式加大权益资产配置,叠加注册制下市场规模扩容,外资持续做多A股,万亿成交或将成为常态。

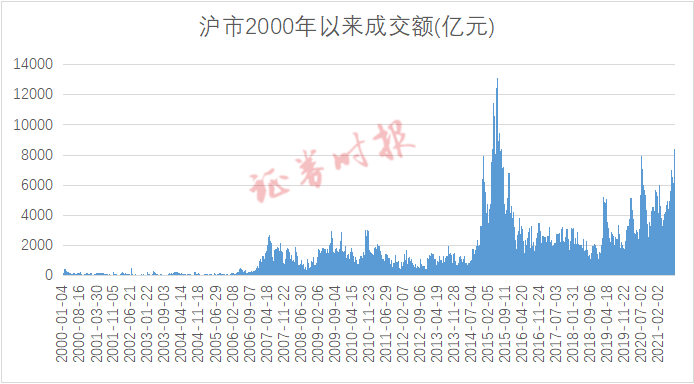

值得一提的是,此前,深市成交额明显较高,而沪市成交额总体偏低。近期,沪市成交额明显增加,其中,9月1日当天的成交额达8425.29亿元,创逾6年新高。

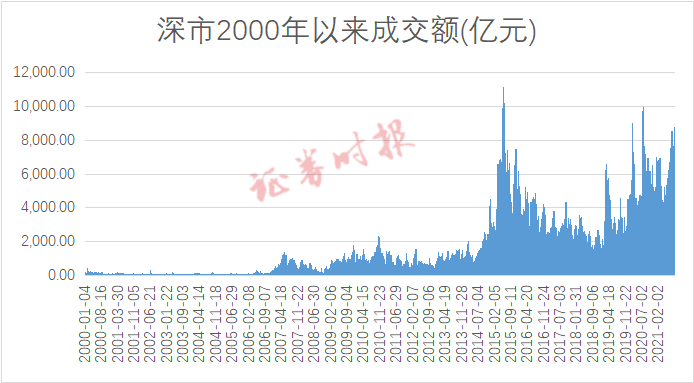

深市成交额于9月1日达8686.26亿元,处于历年来较高水平。

申万宏源证券首席市场专家桂浩明在接受证券时报记者采访时表示,近期市场成交活跃是毫无疑问的,这背后有一个特点,即沪市和深市的成交差距在缩小,沪市走势开始强于深市。

增量资金入市?投资者转投股市?

在持续多日万亿成交后,两市成交额近日明显增加。9月第一个交易日,两市成交额突破1.7万亿。9月2日两市成交1.4万亿,虽然较上一交易日有所减少,但仍在万亿以上水平。

那么,近期是否有增量资金?如有,增量资金又来自哪里?

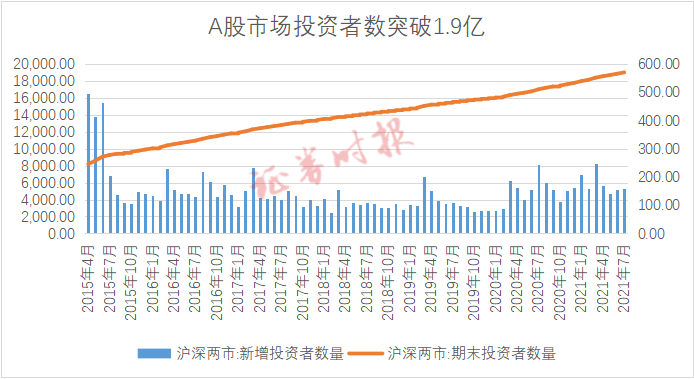

投资者开户数量往往与A股行情密切相关,一方面可以客观反映出投资者股市参与程度,另一方面也直接反映出财富聚集效应以及市场的热度,因此也被称为反映市场情绪的风险指标。据中国证券登记结算有限公司发布的数据,截至今年7月末,市场投资者数量合计1.9亿,7月市场新增投资者数量达160.89万。

证券时报记者观察发现,自2020年3月以来,市场新增投资者数量已连续17个月单月新增超百万,今年以来合计新增投资者数为1244.88万。8月新增投资者具体数量目前还未公布,但从目前的行情来看,或仍将超过百万。

不过,与2015年投资者开户数相比,近几个月的数据还未达到彼时的量级,但不可否认的是,目前投资者总数已远超2015年。

业内人士指出,近期A股市场成交量放大明显,主要原因是目前全球流动性仍较为宽松、A股结构性行情致使市场资金频繁调整仓位、市场风险偏好提升、投资者对于相关政策的担忧在减弱。

近期大盘指数虽然持续上涨,但市场分化局面比较明显,周期股、大消费、锂电池等板块之间轮换频繁,金融股也有所表现,这也就导致了目前创业板指持续下挫,但上证指数却在接连走高的局面。

因此,当前资金的频繁调仓换股,在一定程度上,也助推了A股成交额的增加。“7月以来各类投资者资金流存在一定分歧,因此尽管近期市场整体成交活跃,但并未形成统一方向。”中信证券裘翔研究观点认为,市场在缺乏宏观变量催化以及增量资金入场的情况下,各类资金将较难形成合力,因此短期A股在风格上或继续保持相对均衡的状态。

桂浩明在接受记者采访时也认为,近期热点切换较快,不少资金在这条一过程中游动,这与增量资金进行单向买入还不一样。对此,他举例指出,本周三市场的爆量,就很可能是一些人从“赛道股”退出,转而买入一些蓝筹品种。

此外,近年来,居民资产配置有不断向金融资产倾斜的趋势。相较于居民财富直接购买股票,购买基金入市这种方式呈现了一种爆发式的增长。

据Wind数据显示,按照基金成立日统计,截至目前,今年以来公募基金发行规模达21233.71亿元,突破了2.1万亿关口,新发行基金数达1211只。尽管与去年的3.13万亿元的历史最高年度发行量相比仍有一定的距离,但从目前情况来看,今年仍将是基金发行大年。其中,股票型、混合型基金今年以来发行份额超1.6亿份,占所有新发基金总量的近八成。

年内新成立基金发行规模,数据来源Wind,截至2021年9月2日

值得一提的是,自6月底以来,公募基金发行持续回暖,6月-8月公募基金发行份额分别为2838.54亿元、2441.67亿元、2482.16亿元。虽然较今年1月发行高峰4901.4亿元差距较大,但相对于4-5月发行低谷期而言,已经明显提升。

按日来计算,8月底以来基金发行又有了明显提速。仅8月24日当天就有19只基金成立,募资规模达198.9亿元。8月31日新发行基金13只,募资150.94亿元。9月1日,这一盛况再次出现,当天13只基金新成立,募资47.43亿元。

在居民资产寻求投资出口的背景下,基金公司发行持续火爆,基民正在借道布局公募基金投资A股。为了降低基民交易成本,今年6月底,交易所曾下调了基金投资者的交易费用。

交易所文件显示,自2021年7月19日起,上交所基金交易经手费收费标准由按成交金额的0.0045%双边收取,下调至按成交金额的0.004%双边收取,基金大宗交易经手费收费标准按调整后的标准费率同步下浮,下浮幅度维持不变,即按竞价交易经手费标准的50%向买卖双方收取。交易单元使用费收费标准由原每个交易单元每年5万元,下调至每个交易单元每年4.5万元。

同一时间,深交所发布为进一步降低投资者交易成本,自2021年7月19日起,基金交易经手费收费标准由按成交金额的0.00487%双边收取下调至按成交金额的0.004%双边收取,基金大宗交易经手费收费标准按调整后标准费率的50%双边收取。

“与直接降低证券交易印花税相比,本次下调基金交易经手费和交易单元使用费收取标准对市场作用效果将更加温和,避免了资金在A股市场大进大出的风险,符合监管层促进市场健康发展的目标。”东莞证券认为,此举一方面降低了基金投资者的交易成本,引导资金流入基金市场,另一方面,通过基金流入的方式,整个证券市场的流动性也将增加。

两融也在进场?规模已创6年多新高 但距历史峰值仍有较大空间

作为市场上相对较激进的一类资金,两融资金近日似乎也有一定进场姿态,一个容易忽略的数据是,日前两融规模离2万亿元大关其实已经不远。2万亿的两融规模正是2015年大牛市期间的重要特征之一。

数据显示,截至2021年9月1日,A股两融规模达到18735.27亿元,这一规模创下2015年7月3日之后,最近6年多新高。

另一方面,目前两融交投也逐渐活跃,9月1日两融交易额较上一交易额激增超过200亿元,达到1583.12亿元,创下2020年7月15日之后,最近一年多新高。

不过,总的来看,目前两融规模和交投活跃度离历史峰值还有较大距离。

数据显示,2015年两融余额保持在高位的时间很长,曾有多达30个交易日两融规模超过2万亿元,最高时曾达到2.27万亿元,目前两融规模比历史峰值还低4000多亿元。

此外,从两融交投活跃度来看,目前两融交易额占A股成交额的比例在9%左右,今年以来很少超过10%,而在2015年,两融交易额占A股成交额的比例一度超过22%。

交易爆量:北上资金也有助力

作为A股市场的一股重要力量,北上陆股通资金累计净买入规模已超过1.4万亿元。

近期北上资金重拾连续净买入之势,至9月2日,已连续9个交易日净买入,9个交易日里累计净买入近400亿元。

不过近期北上资金更为明显的特征便是其成交额活跃,已连续4个交易日突破1500亿元,9月2日达1577.05亿元。就在9月1日,北上资金成交高达1864.62亿元,创出历史第二高水平,仅次于2020年7月7日的1911.58亿元。

2021年以来,北上资金成交额超过千亿元已成为新常态,而在两年前的2019年,北上资金成交额日常成交额不足500亿元,两年时间,北上资金日常成交额翻了一倍以上。

怎么看成交连续突破万亿?与历史或不具有可比性

如何看待日前两市交投活跃,成交额连续突破万亿元呢?

有市场观点认为,目前市场持续超过万亿元的成交,与此前牛市时期,特别是与2015年牛市时成交连续超过万亿元的情形,不具有很强的可比性。

在市场容量方面,相较于几年前,随着新公司的不断上市,A股市场上市公司数量不断增加,总数已突破4400家。数据显示,最近3年来,A股上市公司数量增长接千家。而2016年以来,A股上市公司数量增长接近1700家,不到6年时间公司数量增加了70%左右,这些新上市公司的加入推动了A股总规模的扩张,成为成交量增长的推力之一。

此外,近年市场与以往市场的还有一大区别,便是科创板和创业板注册制实施后,相应股票涨跌停幅度扩大至20%,增强了其对部分短线交易者的吸引力,从而产生了部分新的交易需求。

桂浩明在接受证券时报记者采访时认为,目前市场高频交易比较多,对冲产品较多,这类产品谋取一个小区间的差价收益,也是市场成交量增加的一个因素。

桂浩明指出,目前换手率快速提升的状况,反映行情短期性可能比较强,筹码在快速流动。目前恐怕还是以结构性行情为主,难以带来传统意义上的牛市格局。桂浩明认为,对于连续万亿成交,投资者既不要过于担心,也不宜单从增量资金的角度对市场行情有过高期待。

2021-09-03 08: 12

2021-09-02 08: 55

2021-09-02 09: 11

2021-09-02 14: 09

2021-09-02 20: 48

2021-09-02 20: 51