随着51亿定增完成,国联证券为近两年的“二次创业”交出了一份阶段性答卷。

18日晚间,国联证券发布公告,宣告了其50.9亿定增正式落地。此时距离其2月发布定增预案,仅过去了短短7个月左右的时间。包括银河证券、中金公司、光大证券等在内的6家券商,财通基金、诺德基金、信达澳银基金等6家公募基金在内的23家机构共同参与了此次发行。

“正是公司过去两年展现的改革决心和改革成效,赢得了广大投资者的信任和认可,实现了本次发行的‘改革溢价’。”国联证券总裁葛小波在接受券商中国记者独家专访时表示,此次定增的顺利落地,离不开该公司2019年以来引进职业经理人团队,实施市场化改革。未来还将继续坚定推进四大核心战略,力争实现“建成一家盈利能力强、具有自身特色的优质大中型券商”的目标。

7个月完成51亿定增

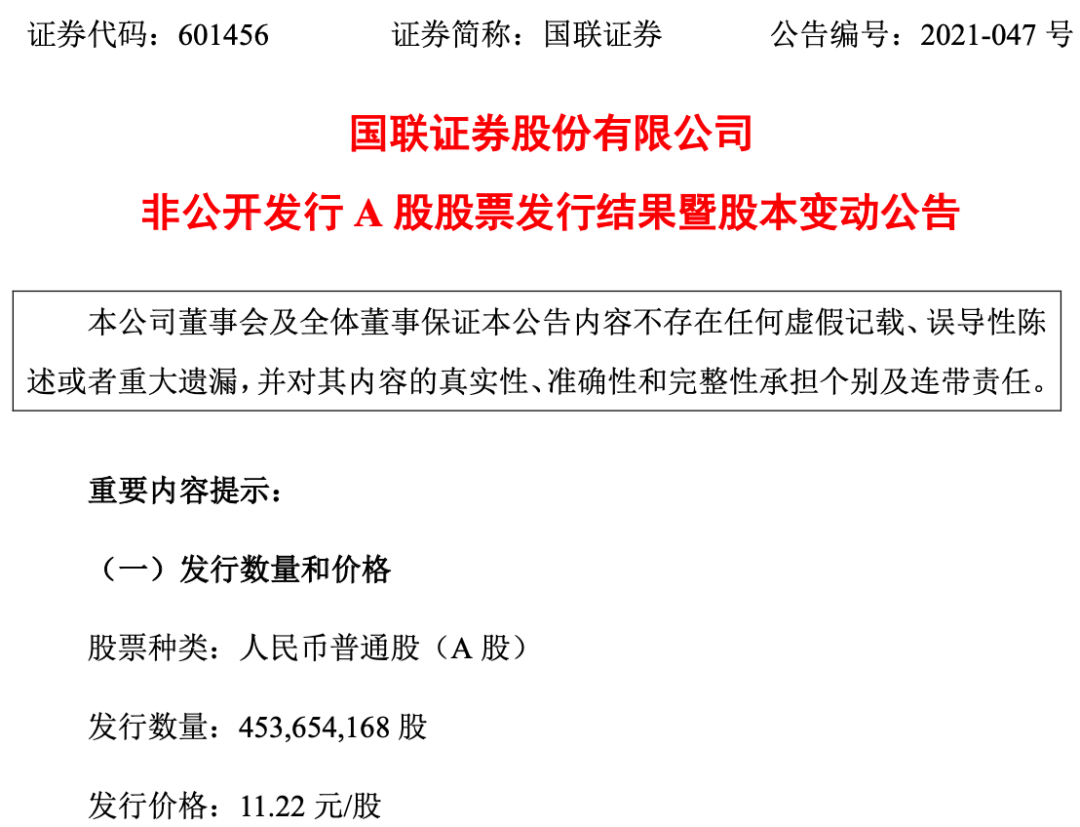

此次国联证券共发行4.54亿股股份,发行价格为11.22元/股,相比于10月18日收盘价13.04元/股,大约存在着14%的折价空间,最终募资总额为50.9亿元。国联证券称,本次发行完成后,其总资产、净资产规模将进一步增加,财务结构更趋合理,盈利能力得到进一步提升,有利于增强资产结构的稳定性和抗风险能力。

公告显示,国联证券本次定增共有23家机构最终入围。其中,银河证券、中金公司、光大证券、海通证券、国泰君安、湘财证券6家券商同行,共斥资19.33亿元认购了1.72亿股;财通基金、诺德基金、信达澳银、银华基金、国泰基金、招商基金6家公募基金,共计斥资17.9亿元认购了1.6亿股。同时也有地方国企、险资、信托和私募参与认购。

据葛小波介绍,本次国联证券核准发行规模为不超过4.76亿股,实际完成发行4.54亿股,基本募满了核定的发行额度,募集资金总额为50.90亿元。无论是募资总额还是股份募足率,在过去一年证券行业完成的非公开发行中都处于较高水平。

根据议案,国联证券计划以不超过30亿元,用于扩大固定收益类、权益类、股权衍生品等交易业务;以不超过25亿元,进一步扩大包括融资融券在内的信用交易业务规模;另分别投入不超过5亿元用于增加子公司投入,以及其他营运资金安排。

葛小波认为,自此以后,国联证券的资本实力和抗风险能力大幅增强,业务规模的空间进一步打开。这为国联证券实现建成精品中大型券商的目标夯实了基础,同时与市场上主要的机构投资者建立了密切的联系,为未来在资本市场扩大融资奠定了良好的投资者关系基础。

回顾两年市场化改革

在葛小波看来,国联证券此次51亿定增之所以能高效落地,主要得益于该公司过去两年大力推进市场化改革并取得积极成效,得到了广大投资者的认可。“我们也一定会以本次非公开发行为契机,加倍努力,争取以最好的业绩回报广大投资者,不辜负广大投资者的期待”。

2019年5月,原中信证券原执委会委员、财务负责人、首席风险官葛小波,被聘任为国联证券总裁。同样是2019年,国联证券引进职业经理人团队,实施市场化改革,开启二次创业。而今短短2年,却已成果凸显。

一是,业务布局不断完善。葛小波说,国联证券于2019年新设了固定收益和股权衍生品业务部门,而这两项业务在该公司2020年度收入的贡献已超过20%,显示具备较强的市场竞争能力。同时,国联证券还成功设立直投子公司和境外子公司,并取得了报价回购交易、标准化票据存托机构等多项细分业务牌照,为未来业务发展打开了空间。

二是,业务转型成效显现。2020年4月21日,国联证券成为首家实现基金投顾展业的券商,并持续在客户规模和保有规模上领跑行业。截至今年上半年,国联证券基金投顾从业人员640人,基金投顾业务签约总人数 9.7万人,授权账户资产规模71.08亿元。在资产管理业务方面,国联证券一方面筹划申请公募牌照,另一方面大力推进业务转型,管理规模在年初380亿元的基础上显著增加,且主动管理比例达到95%以上。

三是,资产负债表使用能力显著增强。国联证券的杠杆水平从2018年末的2.05倍提升到今年6月末的4.57倍,同时融资成本从2018年的平均4.88%降低到今年以来的平均3.67%。在整体业务规模不断增加的同时,总体风险敞口得到了有效压缩。

四是,人才建设和管理效能全面提升。据葛小波透露,近两年来,国联证券通过外部市场化选聘和内部竞聘相结合的方式,成功引进和培养了150多名中高层级人才,为公司转型发展打下了坚实的人才基础。同时,该公司以市场化改革为导向,全面重塑内部管理体系,持续践行业绩导向、能上能下的绩效考核、干部管理和薪酬激励机制。

深度解读四大发展战略

葛小波向券商中国记者表示,未来国联证券将通过推进泛财富管理转型、资本中介战略、“投行+投资”战略以及科技金融战略四大战略,全面推动公司转型升级,服务国家战略及实体经济发展,服务居民投资理财,助力实现共同富裕。

首先,国联证券计划以泛财富管理战略为核心,着力推动传统经纪业务和资产管理业务向泛财富管理业务转型,整合全公司资源,帮助客户实现财富保值增值。其中,在客户定位方面,将重点聚焦中小银行、私募机构和高净值客户,同时兼顾布局互联网平台以触达长尾客户,使小客户也能享受大服务;在区域布局方面,将重点围绕长三角、京津冀和粤港澳大湾区三个中国经济最为活跃、财富管理客群最为密集的区域,加快做大客户市场规模。

国联证券还将持续推进资本中介战略,包括加大在固定收益业务、股权衍生品业务等交易类业务上的资本投入,进一步做大业务规模,提高市场竞争力。同时从传统的方向性自营交易向风险中性的资本中介交易转型,不断探索与证券公司业务特点相适应的交易业务模式。

“公司将立足自身能力禀赋,在产品创设、交易服务和解决方案上打造差异化特色,并通过与更多金融机构客户建立广泛的业务合作关系,为泛财富管理业务、投资银行业务和机构销售业务赋能。”事实上,国联证券本次51亿定增募资,也将有很大一部分配置到这一领域,进一步提升盈利能力。

同时,国联证券还计划持续提升价值发现、定价销售和投资交易等核心能力,推动传统通道型投行业务向“投行+投资”的综合性大投行业务模式转型。通过将更多优质企业推向资本市场并实现投资收益,增厚公司整体的收入和利润水平。尤其是依托长三角地区制造业基础雄厚、专精特新企业众多的区域优势,把握注册制改革和北交所成立的发展机遇,争取尽快在部分行业、部分领域形成自身业务特色,打造差异化品牌。

葛小波还提到,为深入实施金融科技战略,国联证券还将进一步加大金融科技投入,逐步构建与发展战略目标相适应的信息技术支持服务能力、业务和技术融合创新能力,以金融科技引领业务创新。重点围绕机构客户、高净值客户、长尾客户需求,加快完善升级交易、投顾、营销、客服等核心系统,打造差异化竞争力。统筹推进中后台数字化建设,全面提升运营管理、风险管理、财务管理、人力资源管理等核心管理职能的数字化水平,提高公司的整体运营管理效率。

2021-10-19 17: 23

2021-10-19 17: 18

2021-10-19 14: 38

2021-10-19 13: 19

2021-10-19 12: 43

2021-10-19 15: 46