总有一些房企为稳定市场信心,却做了此地无银三百两的事情,在一家第三方机构给出的2021年度“经营安全测评”中高居行业第二的龙光集团,快要“撑不住了”。

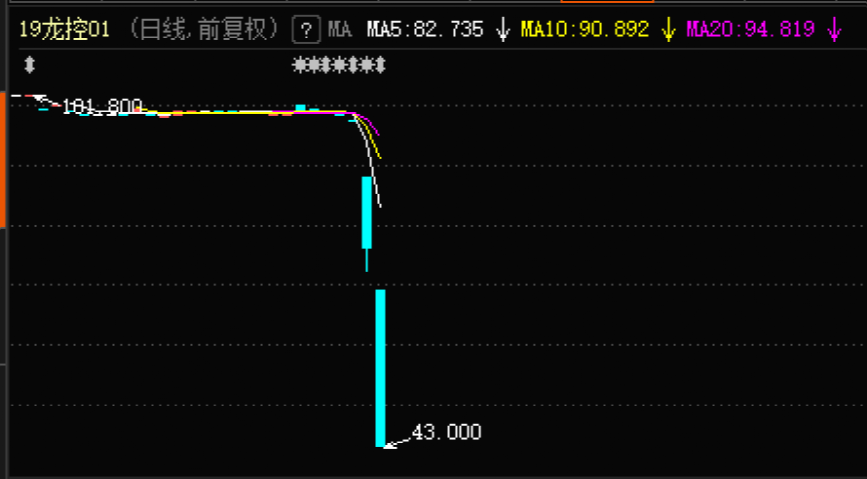

3月10日,还有9天到期、规模15亿的“19龙控01”两次临停,最终暴跌超40%报43元,而前一天这只债券也暴跌了25%。从1月27日开始,龙光集团股价也出现6次10%以上的暴跌,今年2个多月跌幅68%。最惨的还是龙光的美元债,目前基本跌至1美元十几美分区间,与花样年、中国奥园、阳光城等爆雷房企成为难兄难弟。

3月7日晚,龙光集团实控的龙光控股发出一份公告,对大裁员、美元债担保、信托贷款纠纷等进行“澄清”,并坦陈“阶段性面临流动性困局”。据悉,龙光控股仅3月份到期及回售期的债券,或作为差额补足人的资产证券化产品到期规模就有52.99亿元,偿付资金缺口超过40亿元。目前整个龙光集团公开可查的境内债有214亿,另有境外债57亿美元,合计超过人民币570亿。

“经营安全测评”全行业第二

近两月却频繁股债双杀

中国基金报曾报道,2月11日股价闪崩80%的爆雷房企正荣集团,在东窗事发前一个多月喊话“老乡别跑”,罕见“自愿公告”银行授信额度这种非重大经营活动事项。如今,又有一家千亿房企做了同样掩耳盗铃的事情。

2021年12月31日,一家地产第三方研究机构发布“中国上市房地产企业经营安全测评得分榜(2021年度)”,龙光集团罕见排名第二,得分达到50.15分,与排名榜首的中海地产成为唯二得分过50分的企业,两家共同组成了第一梯队。

而在龙光之后居然有一众头部的央国企地产巨头,包括华润置地、万科、保利地产、招商蛇口等。综合融资利率处全行业最低水平之一的保利地产,得分竟比龙光还少5分,排在第七。

然而,龙光的高光时刻帅不过半个月。2022年1月中旬开始,银行等金融机构对公司的放款就停滞,而公司的现金资源受限比例较高,加之遇到还款高峰期,偿债压力接踵而至。公开市场上,龙光股债等出现频繁的恐慌性杀跌。

股价来看,在港上市的龙光集团1月27日暴跌16%,1月28日继续暴跌11%;2月15日跌12%;2月24日跌14.5%,2月25日再跌16%;3月8日也就是本周二,又暴跌13%。这样进入2022年,龙光集团股价累计跌幅达到68%,如果以一年半前的高点计算,跌幅则高达87%,市值增发掉700亿,仅剩106亿港元,市净率只有0.21。

再来看看债券,境内债方面,2月25日“21龙控02”跌超19%,“20龙控01”跌超16%,“19龙控04”跌超11%,“18龙控05”跌超8%。3月4日,龙光调整先后两次调整“19龙控04”、 “20龙控01”等近10只债券的投资者适当性安排,只给机构投资者买入,个人投资者不能买入只能卖出。

但杀跌依然继续,3月7日“19龙控04”、“18龙控05”、“20龙控01”均跌超10%。3月8日,“20龙控04”跌40%,“19龙控04”、“20龙控01”跌超20%,均触发临停。3月9日“19龙控01”下跌22.05%,“21龙控01”下跌19%,“18龙控05”下跌12.73%。3月10日“19龙控01”暴跌43%盘中两次临停,两天累计跌幅57%百元面值剩下43元。

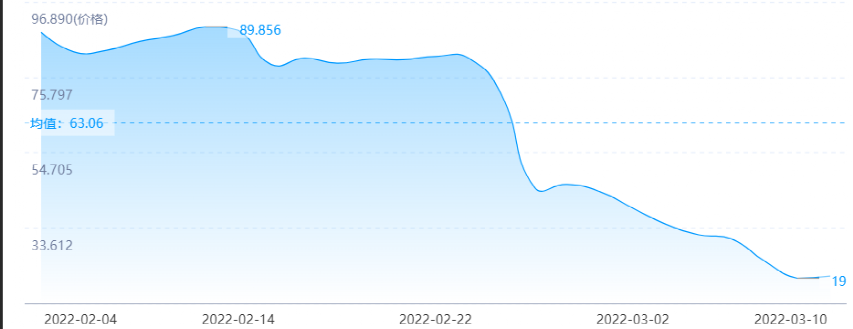

美元债更惨,龙光存续的十几只美元债基本来到1美元十几美分区间,与花样年、中国奥园、阳光城沦为同一价格区间。以“LOGPH 7 1/2 08/25/22”为例,2月4日时1美元面值还在97美分,此后缓慢下跌,2月23日价格在83美分附近,2月24日开始了疯狂跳水,当日跌到70美分,2月25日再跌到45美分,之后继续阴跌两周,3月10日最新价是1美元19.3美分。

“澄清”裁员担保等问题

3月7日晚间,龙光集团实控的境内主要发债平台龙光控股主动发了一份临时公告,对近期公司裁员、美元债担保、与平安信托纠纷等一系列市场消息进行“澄清”。

去年底以来网络出现龙光集团大裁员的消息,据称部分三四线城市很多职能部门的裁员比例在20%以上,甚至整个部门裁撤,投资、工程、成本、设计等职能部门是裁员的重灾区。公司在公告中称,网传的有关公司存在大规模裁员、管理层变动等的新闻,无事实依据。其表示,从2021年下半年以来,房地产市场招拍挂拿地减少,“公司组织架构有一定的精简及调整,但核心管理层均保持稳定”。

针对市场关注的“美元债担保”事宜,其称发行人(即龙光控股)不涉及对美元债的担保,龙光集团的担保具体情况及金额以龙光集团经审计的定期报告为准。

据英国金融时报旗下Debtwire 1月14日报道,龙光集团为一支2亿美元票据背后的抵押品的贷款提供了担保。此外,Debtwire称龙光集团还为两支信用增强债券做担保人,为Shannon Asset发行的2.36亿美元于5月29日到期的票据,以及Yangtze River 发行的2.6亿美元于2026年6月到期的票据。

此前,市场还盛传龙光在平安信托的贷款违约,之所以违约可能是平安信托提前收贷。

龙光控股在公告中称,网传“平安信托事项”,为公司的附属子公司向平安信托申请的一笔附抵押融资,目前融资余额为 11.8 亿元,公司与平安信托一直保持友好沟通,双方仍在按照合同相关条款和双方约定推进中。

仅3月资金缺口就超40亿

15亿拿的项目10亿出售

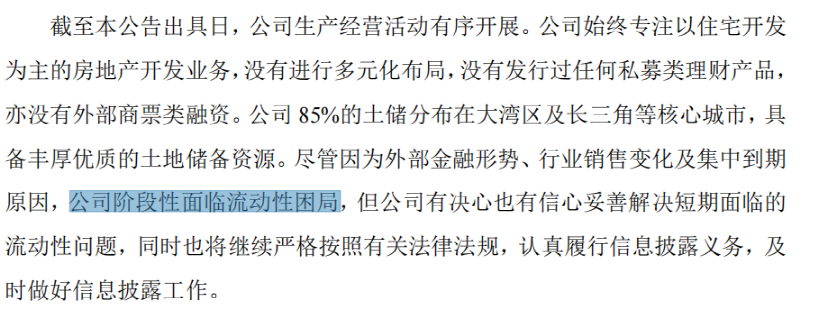

龙光方面首次在公告中坦陈遇到了流动性问题,表示“因外部金融形势、行业销售变化及集中到期原因,公司阶段性面临流动性困局”,但“有决心也有信心妥善解决短期面临的流动性问题”。

据悉,仅2022年3月,龙光控股到期及回售期债券,或作为差额补足人的资产证券化产品到期规模合计就有52.99亿元。截至目前,公司已通过自有资金兑付11.33亿元,还有超过40亿的资金缺口。

东方财富choice数据显示,3月公司公开市场有两笔笔债券到期或面临回售。最先到期的就是这两天暴跌57%的“19龙控01”,目前看市场对按时偿付明显没有信心,该笔债券规模15.1亿元,3月19日到期回售,只剩9天时间,但目前为止公司还未公告付款安排。

接下来是一笔规模18.26亿元的私募债“18龙控02”,将于3月22日到期回售,该笔债券基本确定无法如约履行回售义务。据财联社,龙光已向投资人抛出“18龙控02”的展期计划,初步的展期方案分为本金+利息两部分,其中本金展期18个月,在展期期间自第9个月起每月付10%,直至第18个月累计付清100%本金。

此外,4月22日,龙光还有另外一笔15亿规模的私募债“20龙控02”到了回售时点。

公司称会通过各种方式积极筹措资金。

但目前公司融资艰难“借新还旧”难以为继,而销售又出现较大幅度下滑,据克而瑞数据2022年前两月公司权益口径合约销售为132.1亿元,相比2021年同期的201.6亿元下滑34.5%。龙光也不得不进入割肉卖资产的模式,3月8日公司刚刚贱卖了一个来自大本营汕头的项目。

据中海宏洋公告,其与卖方汕头市龙光博皓订立买卖协议,据此有条件地同意购买目标公司龙光景耀的100%股权及股东贷款,总代价为人民币10.24亿元(可予调整)。物业地盘面积约5.31万平方米,拟发展为住宅物业,预售预计将于2022年10月开始,并预计将于2024年6月竣工。

2020年6月,龙光以14.91亿元、溢价20.63%的价格竞得编号WG2020-15宗地,位于东海岸新津片区E组团,包含E01-15、E01-14、E01-16地块,建筑面积不超21.24万平方米。

龙光耗资近15亿的项目中海宏洋10亿出头就拿下,无疑是一笔好生意,中海宏洋在公告中称,“该收购事项为公司扩大在汕头市的投资组合的良机,符合集团发展战略”。

境内外可查公开债务570亿

标普:提防债务提前到期

包括前述3月份和4月份到期的三笔债券,目前龙光集团及旗下公司可查的境内外公开债务超过了570亿元。

其中境内的公司债、ABS等共有20笔,主要发债主体即为龙光控股,单笔金额从几千万到几十亿不等,合计214亿元,剩余期限从一周到12年不等。其中,近六成在一年内到期或面临回售,金额约126亿元,今内到期或者面临回售的为6笔,金额约98亿元,集中兑付压力巨大。

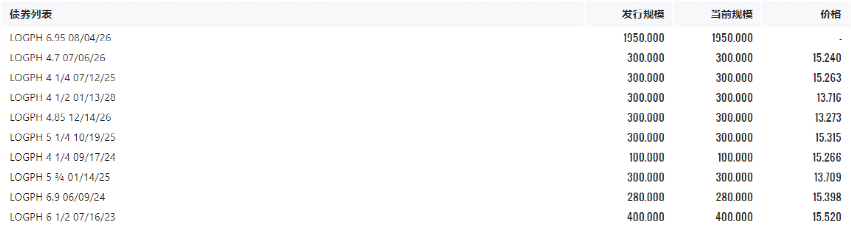

境外的美元债有13笔,主要发债主体为龙光集团,合计金额达到57亿美元,折人民币约360亿元,至此龙光境内外可查公开债务合计超过570亿人民币。幸运的是,美元债到期时间相对分散,其中2022年8月25日将到期一笔,金额2.79亿美元(人民币约17.6亿元)。

近两个月评级机构已经连续下调龙光集团评级,最新的变动发生在3月7日和8日。

3月7日穆迪和惠誉同时下调,穆迪将龙光集团的公司家族评级从“Ba3”下调至“B2”,穆迪对该评级的定义是“缺少理想投资的品质还本付息,或长期内履行合同中其它条款的保证极小”,高级无抵押评级也下调到了“B3”。惠誉则将公司长期外本币发行人评级从“BB-”下调至“B+”,其他细分评级也一并下调,同时所有评级继续列入负面观察。

接着3月8日,标普全球评级公告称,将龙光集团的长期主体信用评级由“BB-”下调至“B-”;将其担保的美元债券的长期债项评级由“B+”下调至“CCC+”。同时,将所有评级均列入负面信用观察名单。

标普称,龙光集团面临着可动用现金大幅减少的重大风险,叠加销售现金生成速度放缓,流动性将面临沉重压力。标普认为,龙光集团与金融机构,特别是国内银行的关系或将显著弱化。加之公司当前在资本市场的处境疲软,公司的主要融资渠道在大幅收窄。数据显示,截至2021年6月30日,银行贷款和债券在龙光集团债务资本结构中的占比各为50%左右。

标普表示,随着未来3-6个月债务集中到期,需要评估银行和资本市场信心减弱对公司的影响,是否会引发公司债务提前到期或现金流不可用。

2022-03-10 20: 27

2022-03-11 00: 22

2022-03-11 08: 31

2022-03-11 13: 34

2022-03-11 16: 49

2022-03-11 15: 03