在经历了控制权变更、更名迁址后,粤开证券首次筹划定增事项。

4月16日晚间,粤开证券发布公告称,拟启动150亿元的定向发行,旨在进一步补充公司的资本金,优化公司财务结构,募集资金将主要用于投资与交易类业务、信用交易业务、资产管理业务等业务活动发展,以及偿还次级债及其他债务。

同一时间,粤开证券也发布了最新的财务报告。2020年,粤开证券实现营业收入9.49亿元,同比上升13.87%;实现净利润1.53亿元,同比上升33.56%。而在刚刚过去的一季度,粤开证券营业收入为2.32亿元,同比上升5.87%;净利润4728.62万元,同比下降9.86%,系收入增幅小于成本增幅所致。

推出150亿定增

这是联讯证券更名为粤开证券后的首次定增。上一次还要追溯到2015年4月,联讯证券完成的近28亿元的定向增发,彼时其注册资本成功增加至31.26亿元。

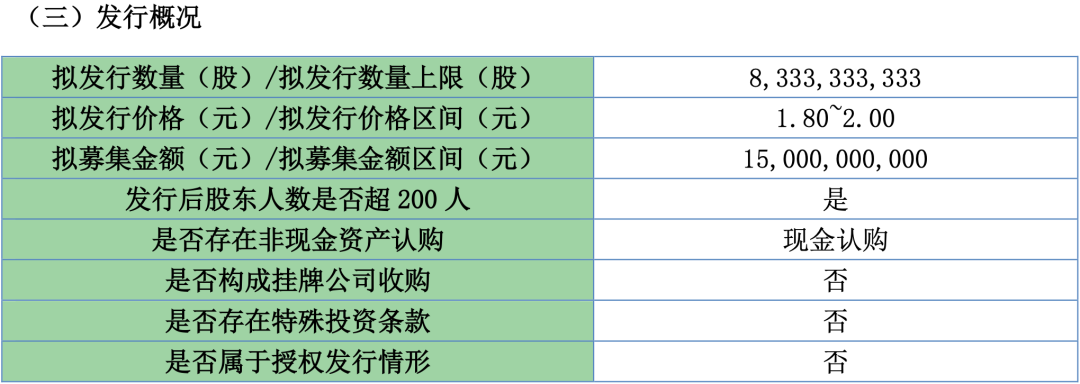

按照计划,粤开证券此次计划发行约83.33亿股,计划募资规模约150亿元。粤开证券在公告中表示,此次启动定向发行是为了进一步补充公司的资本金,优化公司财务结构,更好地满足战略发展和业务增长需要,支持业务规划和发展。

公告显示,粤开证券本次发行属于发行对象不确定的股票发行,拟发行对象须为符合相关法律法规规定的合格投资者,且新增投资者合计不超过35名。同时,认购方式为现金认购。也正因如此,其原股东并不享有优先认购权。

在发行价方面,粤开证券2020年度经审计归属于挂牌公司股东的每股净资产为1.59元,而此次发行价格区间为1.80-2.00元/股。粤开证券称,这一价格参考了二级市场交易价格且不严重偏于市场交易价格。

数据显示,截至本次股票发行董事会决议前20个交易日,粤开证券股票在二级市场的平均收盘价为1.8010元/股;前60个交易日,平均收盘价为1.8262元/股;前90个交易日,平均收盘价为1.8673元/股。

加大重资本投入及偿还债务

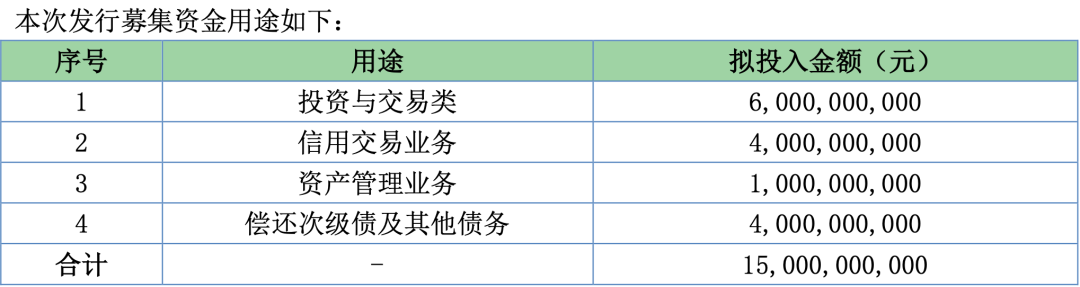

从募资用途来看,此次粤开证券计划将主要投向投资与交易类业务、信用交易业务、资产管理业务等业务活动发展,以及偿还次级债及其他债务,以提升核心竞争力和抵御风险的能力。

具体来看,此次募资的最大头投向了投资与交易类业务,拟投入金额约60亿元,其中拟使用不超过50亿元募集资金用于固定收益业务、10亿元用于权益类业务。

粤开证券称,计划逐步提升对自营业务的投入,主要是提高固定收益类自营业务投资规模、提升权益类自营业务中的量化交易规模,并将进一步优化固收交易及权益交易的投资策略,提升交易持仓的风险收益匹配度,保持适度稳健的交易杠杆率。

粤开证券亦表示,可能视市场时机、风控系统的完善、业务架构的搭建等配套进程,逐步拓展场外衍生品业务,如可能开展信用缓释工具及利率互换、尝试在非金融企业债务融资工具承销商、外汇交易等方向实现突破。

同样是重资本类业务,信用交易业务也拿到了不超过40亿元的投入额度。粤开证券认为,信用交易业务特别是融资融券业务风险可控、收益稳定,对于提高券商盈利水平、完善金融服务、改善盈利模式具有重大意义。本次增资到位后,计划加大对信用交易业务特别是两融业务的资金投入,调整业务资金来源结构,降低资金成本,提升公司的综合盈利能力。

粤开证券还提到,拟投入不超过10亿元用于资产管理业务。其中,除持续拓展定向资管和集合资管的业务外,还将挖掘资产证券化业务,通过紧跟市场趋势,并将细分市场作为突破口,以基础资产为导向,深耕股东项目资源,针对几类重点基础资产(公募REITs、融资租赁、应收账款、小额贷款及CMBS),战略性地投入承揽力量和资金资源,努力成为细分领域市场标杆,迅速打造品牌、提高行业排名。

值得注意的是,粤开证券还预留了不超过40亿元,用于偿还次级债及其他到期债务。粤开证券表示,将结合公司战略发展及实际经营情况的需要,及时偿还次级债或者到期债务,优化公司资产负债结构,降低财务费用,保障各项业务稳健发展。根据公告,相关债务共6笔,涉及3家债权人,当前余额共41亿元,其中35亿元来自粤开证券控股股东广州开发区控股集团。

2020年实现营收9.49亿

4月16日晚间,粤开证券还发布了2020年年报以及2021年一季报。这也是粤开证券迁址广州后的首份年报。

数据显示,2020年粤开证券经营业绩有一定程度的提升,实现营业收入9.49亿元,同比上升13.87%;净利润1.53亿元,同比上升33.56%。截至2020年底,粤开证券总资产为153.26亿元,较年初上升1.70%;净资产为49.64亿元,较年初上升2.16%。

从利润表来看,2020年粤开证券手续费及佣金净收入同比增加30.86%,主要是受市场行情影响,经纪业务手续费收入增加;因处置金融资产的收益增加,投资收益同比增加35.80%;但同时公允价值变动收益同比减少61.33%,原因是本期收益不及上期;信用减值损失同比增加72.42%,则是资管计划应收款项计提信用减值损失增加所致。

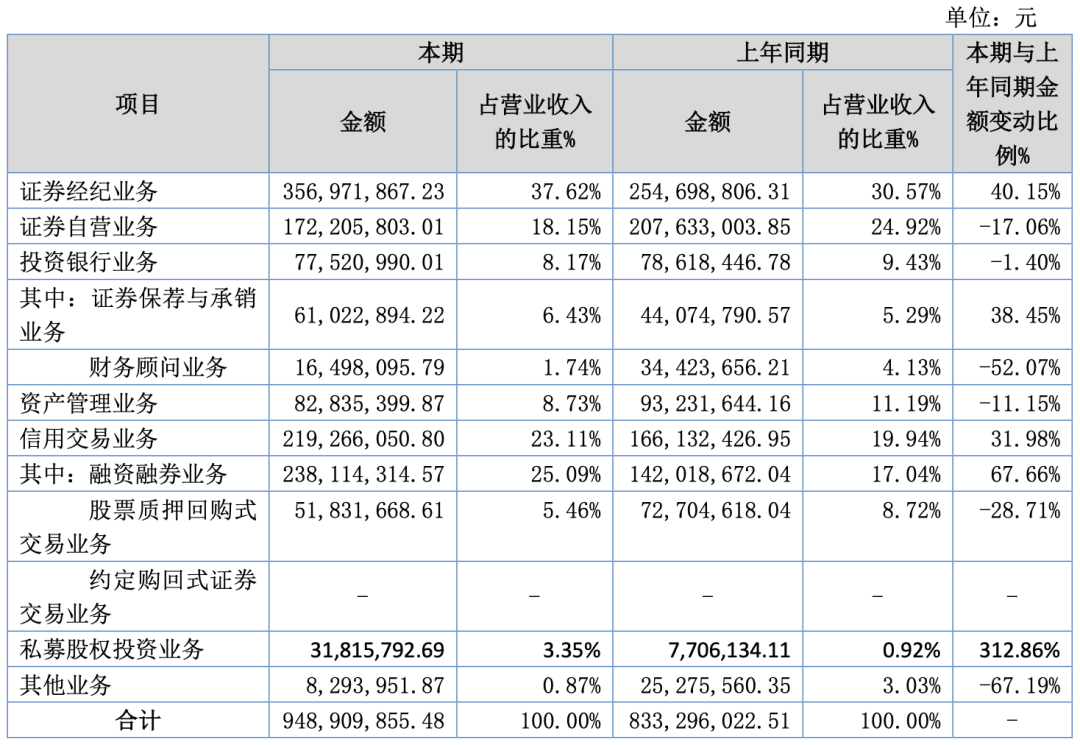

从不同业务条线来看,经纪业务、信用业务和自营业务是目前粤开证券营收的三大贡献主力。

其中,2020年粤开证券经纪业务收入为3.57亿元,占比37.62%,同比增加40.15%,主要是受市场行情影响;信用业务实现收入2.19亿元,占比23.11%,同比增加31.98%,主要是融出资金因市场行情增加所致;自营业务实现收入1.72亿元,占营业收入的18.15%,同比减少17.06%,主要因投资规模缩减所致。

此外,2020年粤开证券投行业务实现收入7752.10万元,占营业收入的8.17%,同比减少1.40%,主要是财务顾问业务收入减少;资管业务实现收入8283.54万元,占营业收入的8.73%,同比减少11.15%,主要因资管业务规模缩减所致;而私募股权投资实现收入3181.58万元,占营业收入的3.35%,同比增加312.86%,主要因为股权投资估值上升。

事实上,2020年对粤开证券来说确实是个重要的年份,完成总部搬迁及工商迁址,标志着业务重心将自此围绕广州以及粤港澳大湾区展开。同时,该公司还在2020年启动组织变革,共设置21个一级部门,取消所有二级部门设置,以实现牌照集中运营、组织扁平化及机构精简、组织效率提升。

具体到业务方面,财富管理业务方面,粤开证券组建广州、黄埔、番禺、花都、天河五家分公司,在广州地区率先探索赛马机制,通过推动分支机构改革,加快财富管理转型。同时建设行业内最快的极速交易系统,为开拓机构客户提供交易工具,努力改善目前个人客户为主的单一客户结构。数据显示,2020年粤开证券新增普通用户29.5万,两融用户2428户,两融余额近40亿,同比上升68.77%;

在刚刚过去的一季度,粤开证券营业收入为2.32亿元,同比上升5.87%;净利润4728.62万元,同比下降9.86%,系收入增幅小于成本增幅所致。

2021-04-17 10: 46

2021-04-17 10: 57

2021-04-17 12: 10

2021-04-17 17: 14

2021-04-17 17: 19

2021-04-18 10: 38