事件

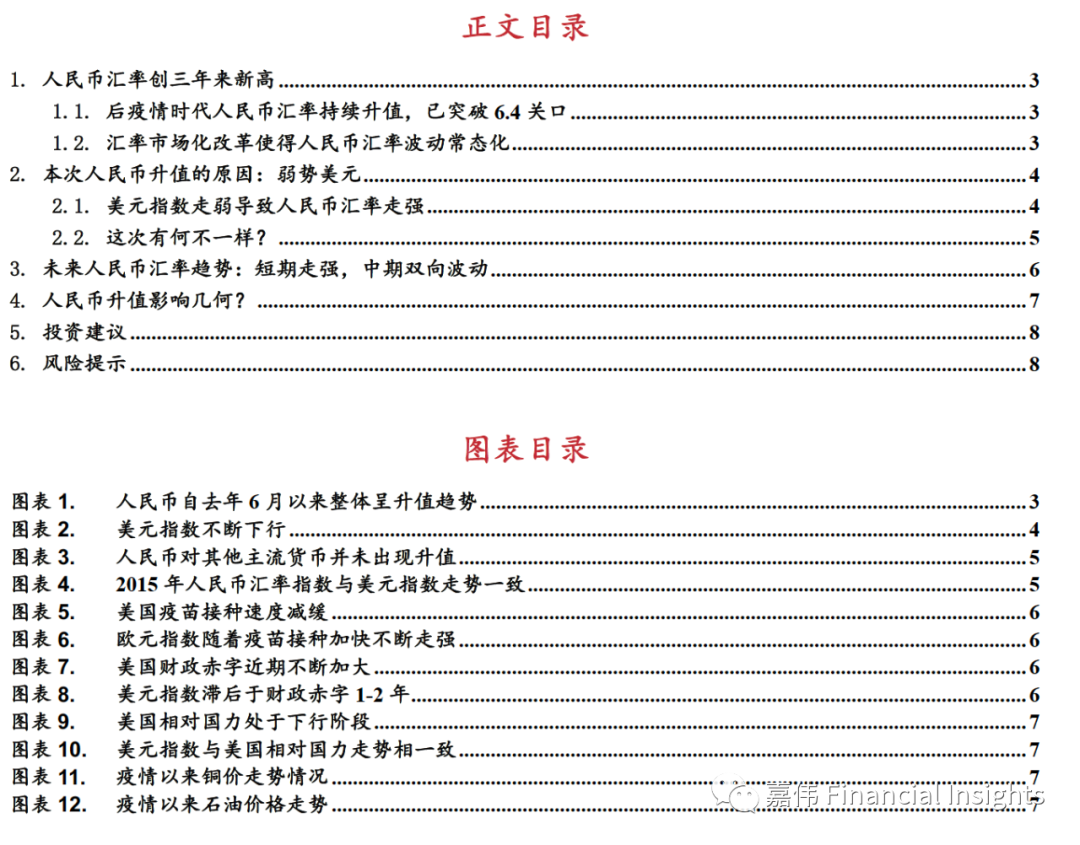

人民币持续升值,创下自2018年6月以来新纪录。人民币汇率自2020年6月以来总体呈现升值态势,除2021年2月底有过短暂的贬值外,其余时间均处于升值趋势。2021年5月26日在岸人民币汇率已经升值至最高6.3933,创下自2018年6月份以来最高记录;离岸人民币也突破6.4关口,离岸人民币兑美元创2018年6月份以来新高位6.3806。

点评

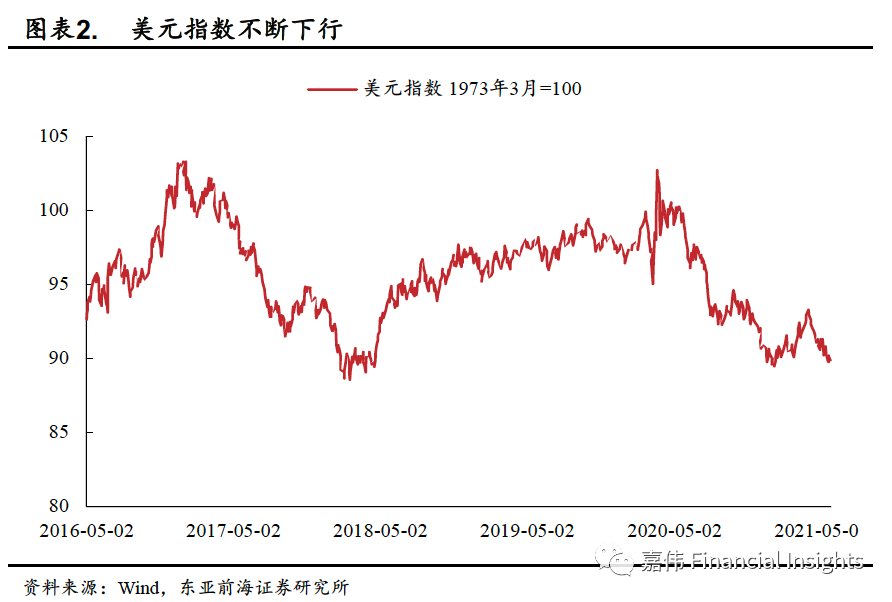

本次人民币对其他货币以贬值为主,对美元升值主要是弱势美元所致。目前尽管人民币对美元大幅升值,但对欧元、英镑、加元、澳元、日元等货币整体以贬值为主,表明本次对于美元的升值主要是由于美元单方面走弱。未来人民币汇率走势将继续取决于市场供求,单方面升值和单方面贬值均不会成为主流,双向波动成为常态。针对近期的人民币汇率大幅升值,监管层也给予市场充分的沟通,5月21日金稳委表示进一步推动利率汇率市场化改革,保持人民币汇率在合理均衡水平上基本稳定;5月23日央行副行长刘国强就人民币汇率问题表态我国外汇市场自主平衡,人民币汇率由市场决定,汇率预期平稳,未来人民币汇率走势将继续取决于市场供求和国际金融市场变化,双向波动成为常态。

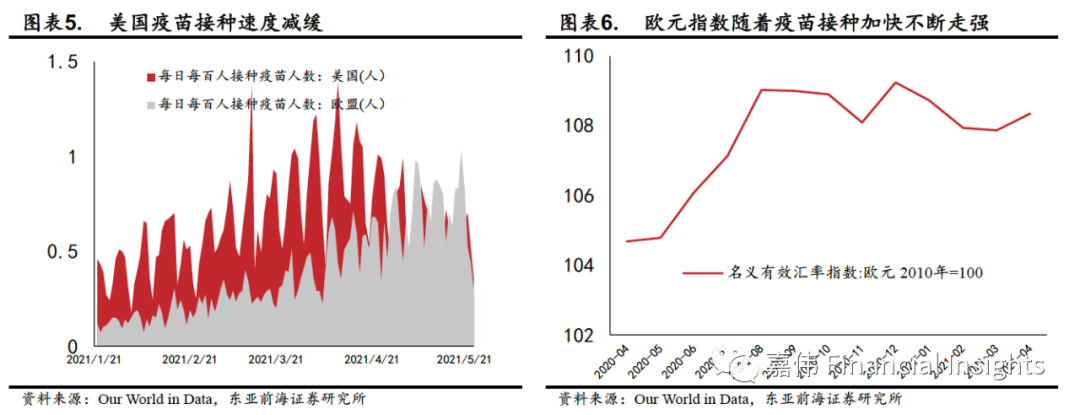

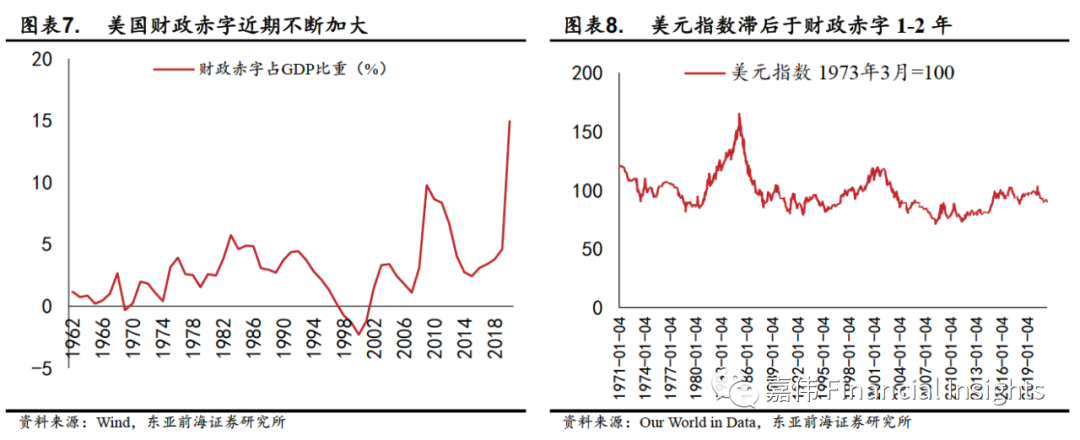

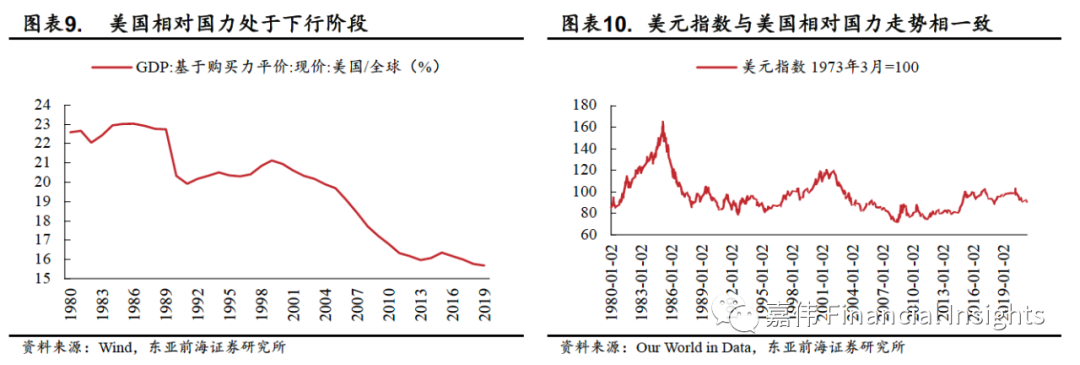

弱势美元是本次人民币升值的主要原因。短期来看美元指数由于新冠疫苗接种速度相对欧盟变慢而走弱。在疫情前期美国接种疫苗速度较快,因此市场给予美国经济复苏比较强的预期,但是随着接种量的提升,美国疫苗接种速度开始减缓并且小于欧盟接种速度,这一差异反映出欧洲经济修复速度边际变化强于美国,因此欧元相对美元逐步走强,美元指数则被动走弱。从中期来看美元指数强弱由财政货币政策影响,从历史数据来看,美国财政赤字占GDP比例与美元指数强弱存在相关关系,且两者之间存在一定时间差,最近随着美国财政赤字大幅增加,此关系有所减弱,但预期财政赤字刺激下美元指数仍有所增强。长期来看美元指数走向由美国经济复苏的基本面决定。根据历史数据,美元指数强弱与美国GDP在全球GDP占比中存在相关关系,未来随着美国经济快速复苏,长期来看美元将逐步走强。

从人民币升值对行业具体影响来看,按行业所受影响不同简单划分三种类型:人民币升值造成不利影响的行业:多为拥有较低产品附加值,依赖海外市场且价格优势不突出行业。人民币升值造成有利影响的行业:第一种诸如有色金属、焦炭等需求弹性比较小,利润获得依靠较强价格竞争力行业。第二种为创新型的高科技行业。人民币升值带来双重影响行业,特点是中间环节在国内,而两端在国外加工型行业。

投资建议

人民币汇率单方面升值和单方面贬值均不会成为主流,双向波动将成为常态。随着年底美联储开始进行Taper操作,美元走弱态势或将中止,届时人民币汇率将产生较大波动。我们建议重点关注受益人民币升值的大金融、外债规模较高的航空、地产以及进口规模较高的钢铁、造纸板块。

风险提示

疫情变化超预期;全球货币政策超预期;通货膨胀超预期

1.人民币汇率创三年来新高

1.1后疫情时代人民币汇率持续升值,已突破6.4关口

后疫情时代人民币汇率持续升值,创下2018年6月以来新纪录。人民币汇率自2020年6月以来总体呈现升值态势,除2021年2月底有过短暂的贬值外,其余时间均处于升值趋势。2021年5月26日在岸人民币汇率已经升值至最高6.3933,创下自2018年6月份以来最高记录;离岸人民币也突破6.4关口,离岸人民币兑美元创2018年6月份以来新高位6.3806。

1.2汇率市场化改革使得人民币汇率波动常态化

人民币汇率走势将取决于市场供求,双向波动成为常态。针对近期人民币汇率大幅升值,监管层也给予市场充分沟通,5月21日金稳委表示进一步推动利率汇率市场化改革,保持人民币汇率在合理均衡水平上基本稳定;5月23日央行副行长刘国强就人民币汇率问题表态我国外汇市场自主平衡,人民币汇率由市场决定,汇率预期平稳,未来人民币汇率走势将继续取决于市场供求和国际金融市场变化,双向波动成为常态。中国人民银行金融研究所所长周诚君本月在出席莫干山会议时表示,对于一个国际货币而言,其汇率是该货币全球持有者进行广泛交易的结果,为了避免套利,央行将逐步放弃汇率目标,这意味着根据“三元悖论”,央行可以明确地追求另外两个目标:货币政策独立性和跨境资本自由流动。目前央行已明确不再对人民币汇率进行常态化干预,而是更多把人民币汇率交给市场来决定。接下来央行目标就变成:一方面推动货币政策独立性,推动利率市场化改革;另一方面逐步推动资本账户开放,寻求跨境资本自由流动,确保人民币在国际范围内可自由使用,提高人民币国际化水平。目前我国逐步形成了以市场供求为基础、参考一篮子货币进行调节、有管理的浮动汇率制度,市场在汇率形成中发挥了决定性作用。我国的人民币汇率制度大致可分为三个阶段:(1)1981年-1993年的汇率双轨期;(2)1994年-2005年的汇率并轨期;(3)2005年7月至今的汇率市场改革期。

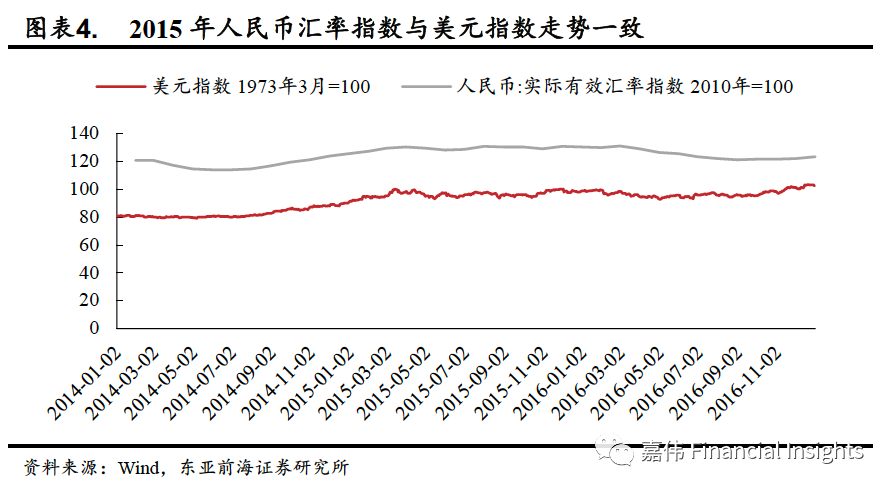

为增强人民币汇率形成机制中市场供求的作用,央行进行“811汇改”。 2015年8月11日,央行宣布对人民币汇率中间价报价机制进行改革。做市商在每日银行间外汇市场开盘前,参考上一日银行间外汇市场收盘汇率,综合考虑外汇供求情况及国际主要货币汇率变化,向中国外汇交易中心提供中间价报价。2015年12月,央行公布了确定汇率中间价时所参考的三个货币篮子:中国外汇交易中心(CFETS)指数、国际清算银行(BIS)和SDR。2016年2月,央行进一步明确,做市商报价要参考前日收盘价,加上24小时之内一篮子汇率变化,市场因素对于人民币汇率影响越来越强。

2.本次人民币升值的原因:弱势美元

2.1美元指数走弱导致人民币汇率走强

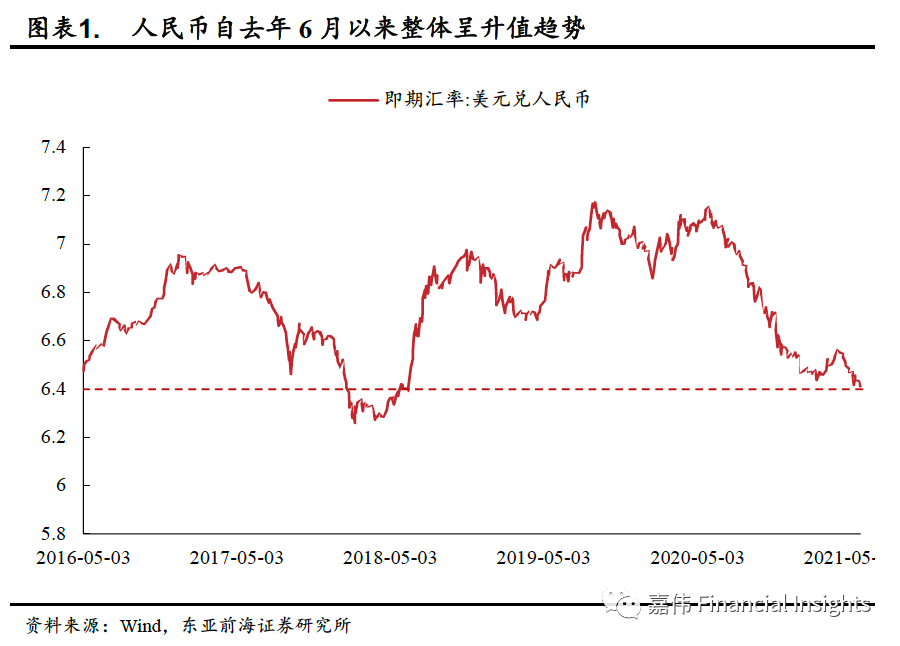

美元指数不断走弱,当前已接近三年来最低点。自从去年6月以来,美元整体上处于走弱趋势,除在2021年2月有短暂回升之外,其余时间基本处于下行通道。截止2021年5月25日,美元指数已经跌破90大关,收于89.6685,略高于2021年1月最低点89.4167。

人民币对其他货币以贬值为主,对美元升值主要是弱势美元所致。目前尽管人民币对美元大幅升值,但对欧元、英镑、加元、澳元、日元等货币整体以贬值为主,表明本次对于美元的升值主要是由于美元单方面走弱。

2.2.这次有何不一样?

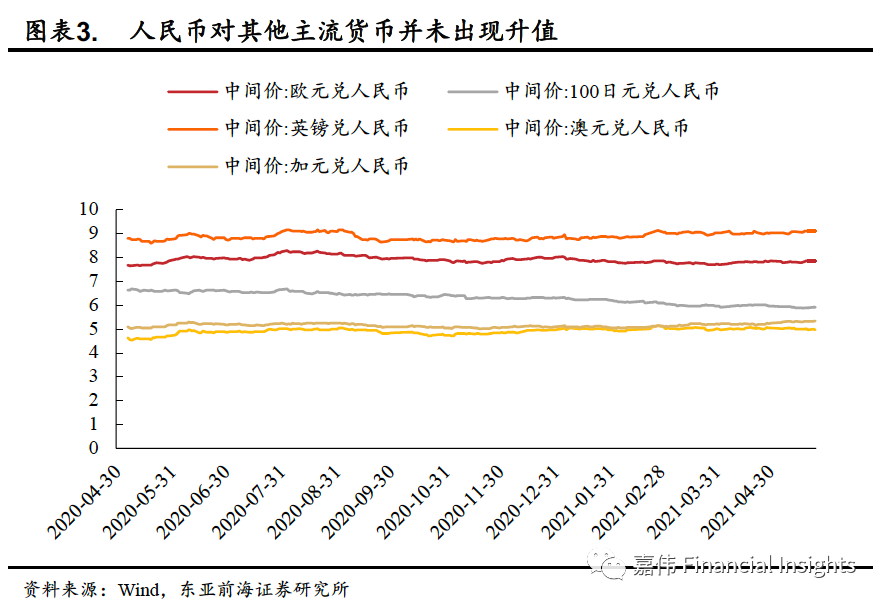

本次人民币受美元走势影响较大。由于美元自身强弱导致人民币汇率变化并不是第一次出现,2014-2015年,美元指数持续大幅走强,美元指数从2014年6月初80左右快速上升至2015年4月98左右,半年多时间里快速升值了20%,人民币汇率也在此期间大幅上涨。2014年人民币走势与美元保持了一致,而本次人民币走势与美元走势呈相反态势。这是由于2015年以前,我国为维持人民币汇率相对美元较为平稳态势,人民币兑一篮子货币走势基本上跟随美元指数走势。而由于过高人民币汇率对经济产生不利影响,在2015年8月,央行启动著名“811”汇改,将锚定美元人民币汇率形成机制修订为锚定一篮子货币,从而避免人民币持续升值,来缓解汇率条件持续收紧带来货币条件紧张。811汇改之后,人民币对美元汇率中间价从8月10日6.1162快速贬值至12日6.3306,人民币对一篮子汇率指数也逐步开始回落,到2017年初回落至2014初快速升值之前水平。锚定货币改变,是导致人民币汇率走势与美元指数走势相反主要原因。

3.未来人民币汇率趋势:短期走强,中期双向波动

短期来看,美元指数由于新冠疫苗接种速度相对欧盟变慢而走弱。在疫情前期美国接种疫苗速度较快,因此市场给予美国经济复苏比较强预期,但是随着接种量提升,美国疫苗接种速度开始减缓并落后于欧洲,这一差异反映出欧洲经济修复速度边际变化强于美国,因此欧元相对美元存在走强压力,美元指数则被动走弱。

中期来看,美元指数强弱由财政货币政策影响,财政赤字刺激下有望走强。从历史数据来看,美国财政赤字占GDP的比例以及美联储是否退出QE与美元指数强弱存在相应关系,但是最近随着美国财政赤字大幅增加,美联储维持弱势美元,美元持续走弱,但是随着美联储年底退出QE,美元有走强的可能。

长期来看,美元走向由美国经济基本面决定。根据历史数据,美元指数强弱与美国GDP在全球GDP的占比中有相关关系,2019年基于购买力平价计算的美国GDP在全球中的占比已将下落至15.68%,且存在继续下落的趋势。未来随着美国经济快速复苏,长期来看美元将逐步走强。

4.人民币升值影响几何?

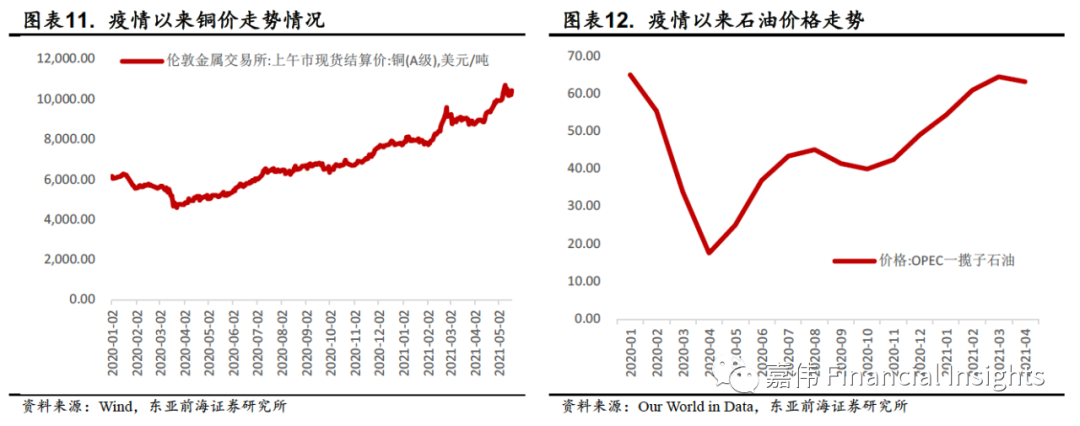

人民币升值直接对进出口相关行业有显著影响。当前,国际大宗价格大幅上涨,国内部分产业受国际大宗商品涨价影响,行业成本有所上扬。货币升值会使企业生产成本间接降低,从而其利润也将不断增加。人民币升值能够一定程度上抑制国内大宗商品上涨对国内中下游企业利润的挤压。

从对行业具体影响来看,按行业所受影响不同简单划分三种类型:

人民币升值造成不利影响的行业:多为拥有较低产品附加值,依赖国际市场且价格优势不突出,利润在很长时间内依赖人民币低汇率的行业。主要有玩具、加工制造业等劳动密集型行业。人民币升值削弱这些企业原有价格优势,加之产品本身技术含量低且又没有自主知识产权,从而失去了在国际市场上竞争力。

人民币升值有利影响行业。有两种情况人民币升值会给行业带来积极影响:第一种依赖原油、有色金属、铁矿石等进口的行业,由于原材料需求弹性比较小,利润获得依靠涨价幅度,这类行业通过人民币升值,加大进口总量,折算成人民币的价格会随人民币升值而有所下降,从国外进口过程中,保持国内企业竞争优势;第二种是创新型高科技行业。其特点是不依赖于价格优势而是拥有自主知识产权,产品具有高技术含量。该行业产品需求弹性较小,所以当人民币升值,其利润会随着出口价格上升而上升。海外市场份额是通过多项专利而扩大,利润也会相应增加。

人民币升值带来双重影响行业。特点是中间环节在国内,而两端在国外加工型企业。有两点原因使该行业受到双重影响:一是较依赖原材料、技术和设备进口,汇率上升,采购成本下降;二是因在国际市场上生存主要依靠价格优势,汇率上升后产品价格竞争优势被削弱。伴随人民币汇率上升,出口价格上升和成本下降会对企业产生不确定性影响。但就长期而言,出口价格上升,会减少贸易摩擦,海外市场得以扩展。与此同时,价格优势下降会促使企业为寻找新的发展路径,以技术进步为突破口,提高企业国际竞争力。

5.投资建议

人民币汇率单方面升值和单方面贬值均不会成为主流,双向波动将成为常态。随着年底美联储开始进行Taper操作,美元走弱态势或将中止,届时人民币汇率将产生较大波动。我们建议重点关注受益人民币升值的大金融、外债规模较高的航空、地产以及进口规模较高的钢铁、造纸板块。

6.风险提示

疫情变化超预期;全球货币政策超预期;通货膨胀超预期

2021-05-27 11: 22

2021-05-27 00: 47

2021-05-26 22: 07

2021-05-26 20: 42

2021-05-26 17: 08

2021-05-26 15: 44