2021年的进度条行至四分之三,又到了盘点券商投行业绩的时候。

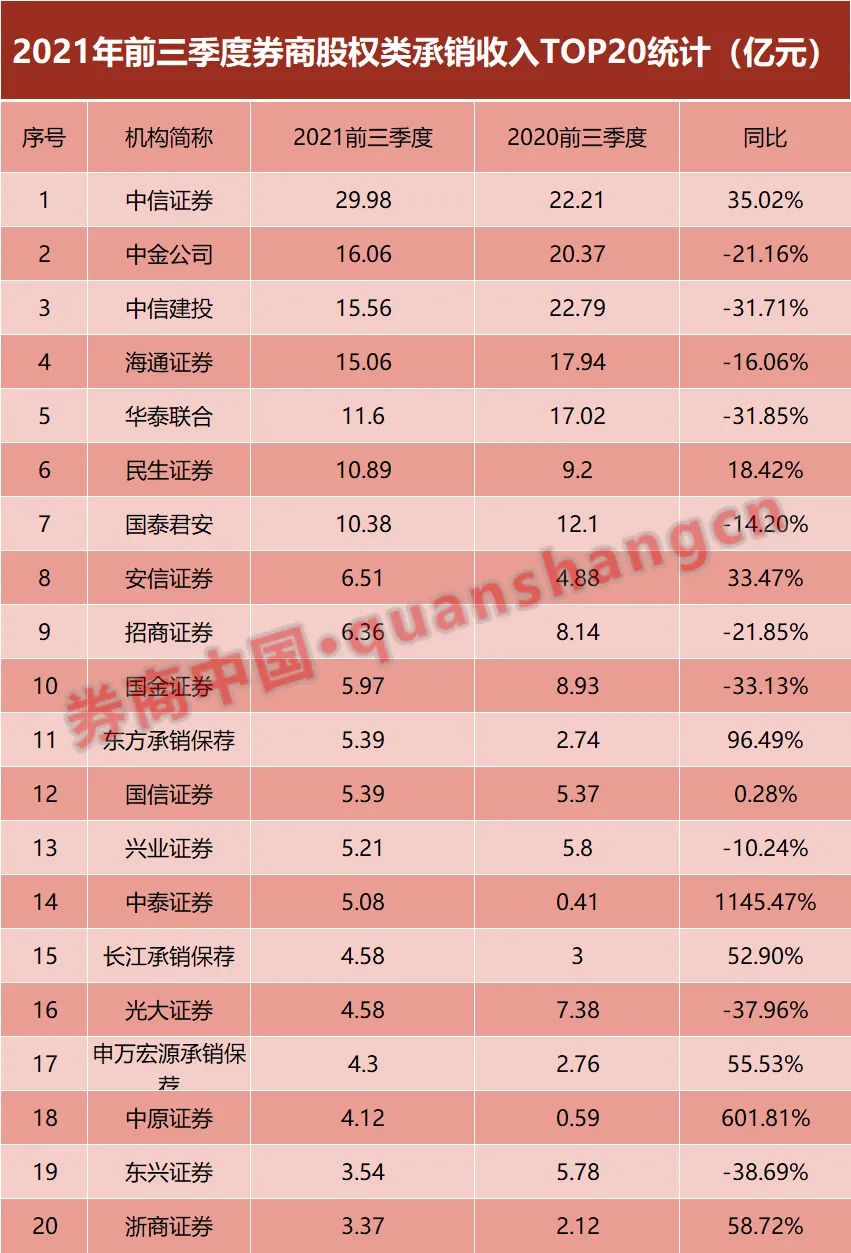

总的来看,今年前三季度,A股IPO发行节奏保持稳定,IPO融资规模与去年同期相差无几,使得券商投行股权承销收入达到了213.18亿元,延续了去年的丰收势头。不过除中信证券强者更强外,部分头部券商这一收入却同比有所下滑,反倒是民生证券、安信证券、东方承销保荐等券商业绩同比增长,排名跃至行业前列。

再融资市场,今年前三季度,配股和优先股并未给券商投行带来承销收入,但增发和可转债承销收入分别为24.39亿元和8.59亿元,相比去年同期变化不大,前五收入集中度却相较IPO更高。同时,包括华英证券、平安证券、东方承销保荐等在内的中小型券商另辟蹊径由此突围,闯入前十行列。

头部券商股承收入普降,中信逆势揽金30亿

根据Wind统计,今年第三季度,券商共实现股权承销收入(含IPO、增发、配股、优先股、可转债,下同)69.59亿元,尽管比不上去年同期133.69亿元的“创业板注册制大礼包”,但对比前三季度累计金额213.18亿元,显示其增速基本保持稳定。这意味着,随着注册制改革持续深入和常态化,券商股权类承销收入也持续稳健增长。

前三季度累计数据显示,券商股权承销收入为213.18亿元,基本与去年同期的215.6亿元齐平。其中,IPO承销收入为180.2亿元,占比高达84.53%;增发承销收入其次为24.39亿元,占比11.44%;可转债承销收入8.59亿元,占比4.03%;但在配股和优先股方面却未能有所斩获。

遍观前三季度券商股权承销收入,仅中信证券一家就达到了29.98亿元,市场份额高达14%,让一众券商望尘莫及;中金公司、中信建投、海通证券3家组成了第二梯队,分别为16.06亿元、15.56亿元和15.06亿元;华泰联合、民生证券和国泰君安的这一收入同样超过了10亿元,分别为11.6亿元、10.89亿元和10.38亿元。

值得注意的是,不少券商前三季度股权承销收入同比均有所下降,其中不乏头部券商。例如在上述前十的券商中,除中信证券、民生证券和安信证券外,其余7家券商前三季度股权承销收入均同比下滑,其中3家下滑幅度甚至超过30%!

有明星下滑,自然也有黑马冒出。今年前三季度,共有6家券商股权承销收入实现了同比5倍以上的增长,其中东北证券、中泰证券、中天国富3家同比涨幅更是超过10倍。但从业务规模来看,中泰证券和中原证券两家股权承销收入相对更多,分别为5.08亿元和4.12亿元,同比增长11.45倍和6.02倍。

值得一提的是,五矿证券、恒泰长财、英大证券等9家券商前三季度股权承销收入均有所突破——去年同期上述券商并未实现股权承销收入;而广发证券、华安证券、方正承销保荐等9家券商却刚好相反,今年前三季度尚未获得股权承销收入。

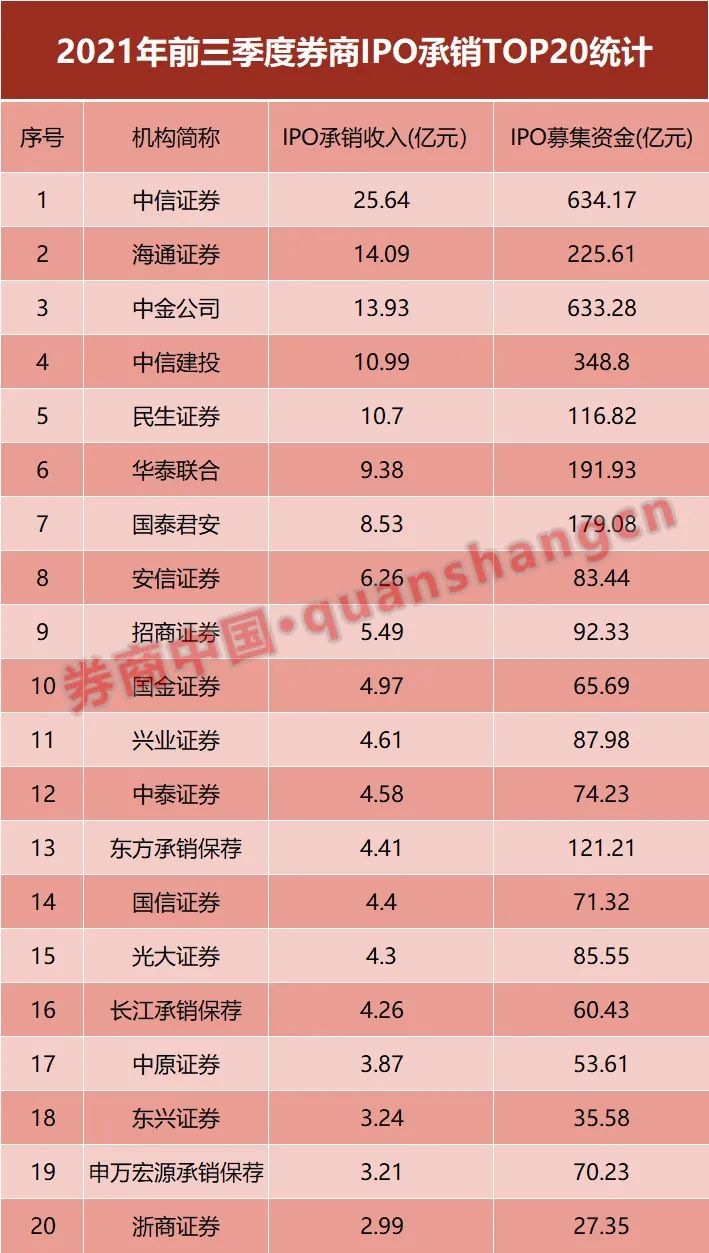

5券商IPO承销收入破10亿,大项目青睐这些券商

注册制之下,A股IPO发行端气氛持续热火朝天。Wind数据显示,今年前三季度A股市场共发行404只新股,相比于去年同期的346只同比增加16.76%;但IPO募资总规模却从去年同期的3783.28亿元,同比减少了1.72%,为3719.25亿元。

在此背景下,今年前三季度,券商实现IPO承销收入为180.2亿元,相比去年同期IPO爆发期小幅减少了2.46亿元,但投行业务收入仍相当可观。其中,中信证券收入规模最大达到了25.64亿元,同比增长51.63%,甚至独占了14.23%的市场份额。

同时,海通证券、中金公司、中信建投、民生证券的IPO承销收入也均超过10亿元,另有华泰联合、国泰君安、安信证券、招商证券4家券商,在IPO承销方面收获了超5亿元的收入。

值得注意的是,前三季度,海通证券的IPO募集资金仅为225.61亿元,仅约为中金公司的633.28亿元的三分之一,但IPO承销收入却达到了14.09亿元,相较中金公司的13.93亿元略胜一筹。与之类似,中信建投和民生证券的IPO承销收入为10.99亿元和10.7亿元,但IPO募集资金却分别为348.8亿元和116.82亿元。

这或许与券商IPO业务的战略有关。以中金公司和海通证券为例对比,今年前三季度,海通证券共担任了28只新股的保荐机构,其中仅有4只承销保荐费过亿,另有15只不超过4000万元;而中金公司虽仅保荐了15只新股,但仅中国电信和大全能源两只新股的承销保荐费就高达7亿元,且仅有5只新股承销保荐费在4000万元以内。

从IPO大项目的集中度来看,据Wind统计,今年前三季度A股市场共有23只新股的承销保荐费超过1亿元,其中中信证券和海通证券各自保荐4只,中金公司保荐3只,招商证券和中信建投各保荐2只(含联合保荐)。总的来说,拿下更多大项目的券商IPO承销收入通常相对更高。

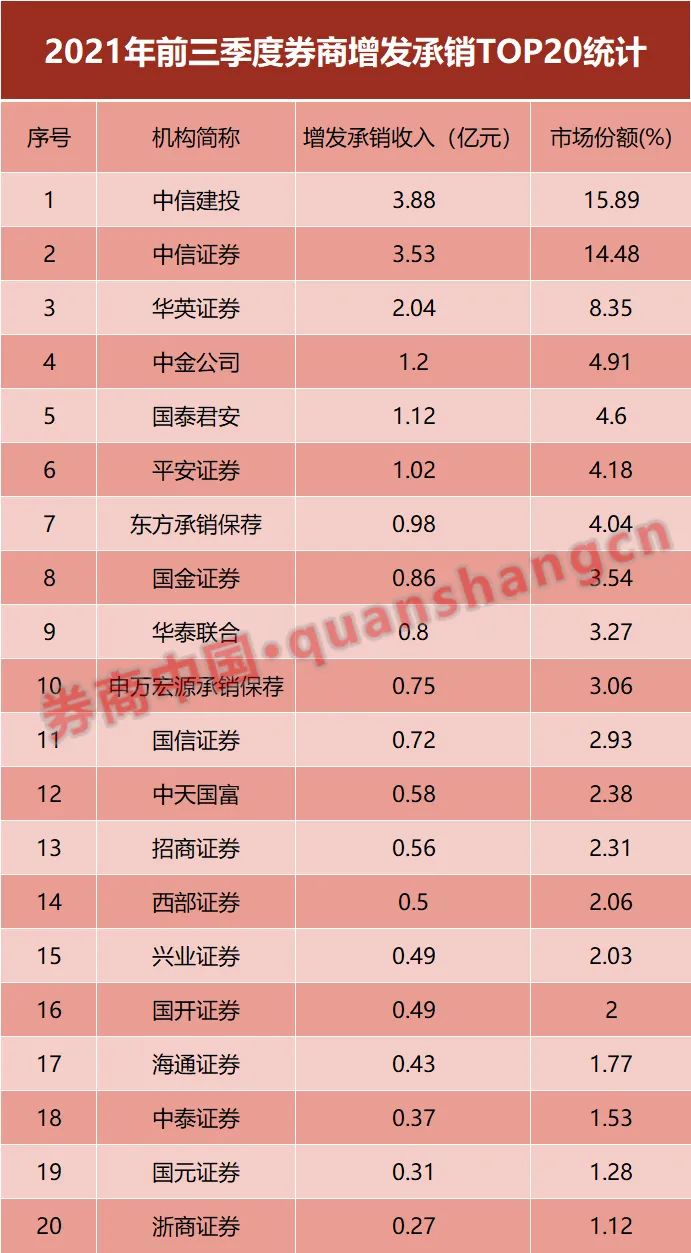

再融资市场集中度更高,中小券商特色化凸显

今年前三季度,A股增发市场并不太热。Wind数据显示,实际募资总额仅为4681.78亿元,其中百亿级项目更是只有4个。但在去年同期,在15个百亿级增发项目的加持下,A股增发市场实际募资总额高达5979.59 亿元。

不过从增发承销来看,券商今年前三季度共录得24.39亿元收入,相比去年同期的22.3亿元,同比增长约9.37%。按不同公司来看,中信建投、中信证券两家增发承销收入最高,分别为3.88亿元和3.53亿元,联手占据了超30%的市场份额。而前五券商的合计市场份额更是达到了48.24%,明显高于IPO市场的41.4%。

值得一提的是,增发市场并不全是传统头部券商在割据天下。华英证券以2.04亿元的增发承销收入力压中金公司和国泰君安位居第三,市场份额达到了8.35%,不过该券商的增发募资规模却仅为108.16亿元,远低于中金公司的654.95亿元,“性价比”相当之高。平安证券和东方承销保荐则位列第6、第7,市场份额也超过4%。

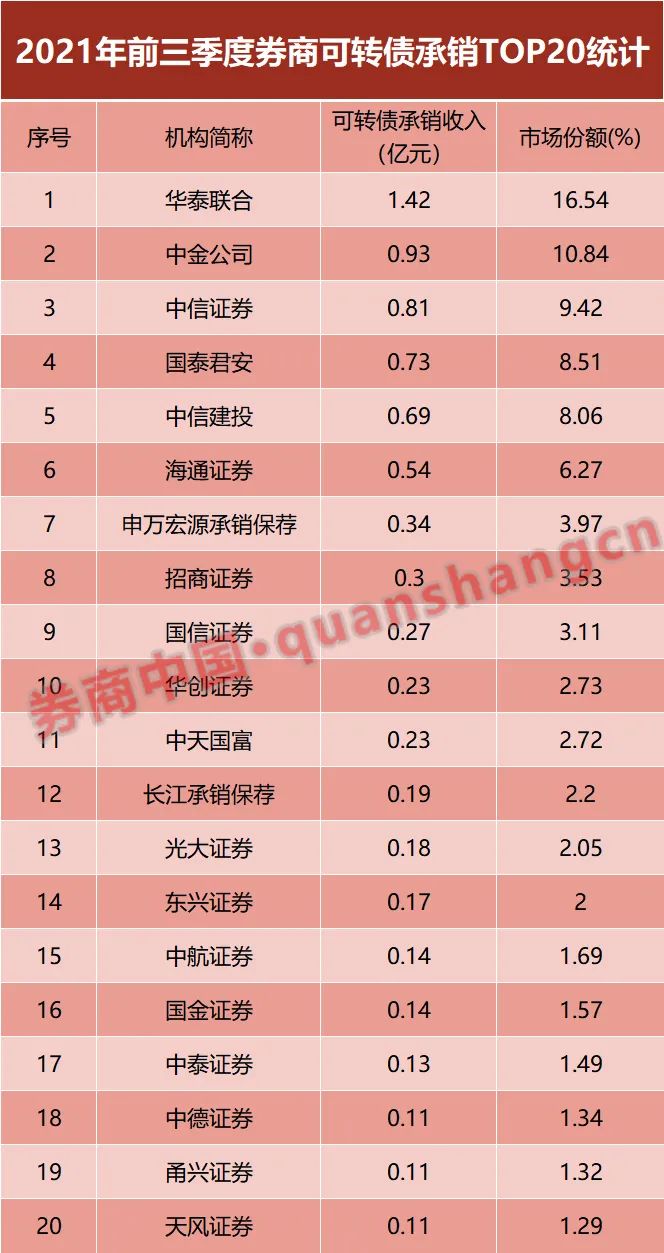

可转债市场则是另外一片光景。今年前三季度,A股可转债发行总额为1910.28亿元,相比去年同期增长22.35%,但券商可转债承销收入却从去年同期的8.86亿元小幅下滑至8.59亿元。

如果说增发承销还有中小券商特色化突围的一席之地,那么可转债就是头部券商竞技的限定场。前三季度数据显示,华泰联合的可转债承销收入最高为1.42亿元,市场份额达到了16.54%;与此同时,中金公司、中信证券、国泰君安、中信建投也挤进前五,5家券商合计市占率甚至高达53.36%!

不过,可转债发行并不是券商投行收入的主要来源。截至三季度末,仅有35家券商实现了可转债承销收入零的突破,且仅有排名前六的券商能这一收入能超过5000万元。

2021-10-06 09: 49

2021-10-05 09: 02

2021-10-04 15: 28

2021-10-03 20: 26

2021-10-03 13: 10

2021-10-02 17: 38