四季度是RMBS发行高峰季,但由两家大行最新计划发行的两单RMBS发行节奏受到窗口指导。

中国债券信息网显示,原计划分别于10月25日、10月20日发行的两期RMBS均发布推迟公告,称发起机构综合考虑市场环境与自身实际情况,并经发起机构、发行人与主承销商充分沟通,协商一致,决定推迟相应RMBS已公告的发行计划。

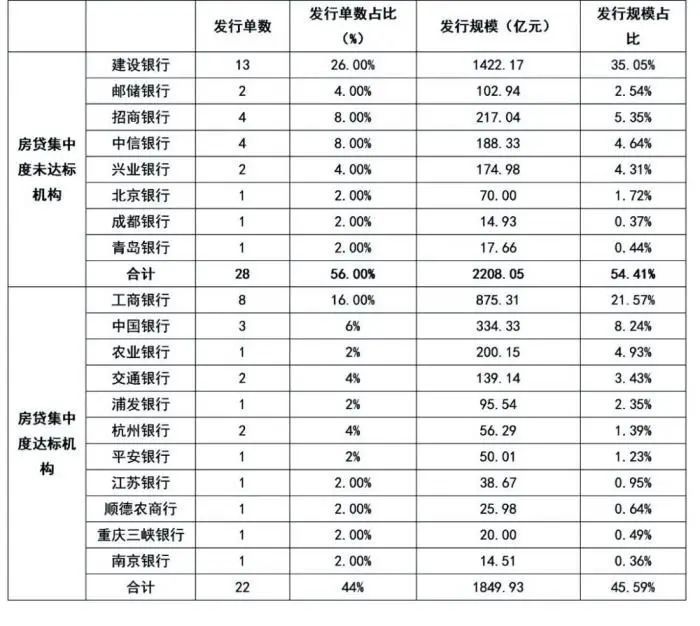

上述两期RMBS的发起机构分别为建设银行、工商银行,二者今年以来已经分别完成发行了13期、7期RMBS,在发行RMBS的机构中稳居前列。

“两家机构RMBS发行计划推迟是因为收到监管部门窗口指导,要求适当控制节奏,预计均会在11月前半个月重启发行。”一位知情人士对21世纪经济报道记者表示。另一位知情人士也对21世纪经济报道记者表示,工商银行第8期RMBS预计会在11月3日再次发行。

RMBS是银行信贷ABS模式之一,以个人住房按揭贷款为底层资产,银行发行RMBS的主要原因包括缓解资本充足压力、盘活存量资产、实现利差收入、腾挪表内按揭额度等。

今年以来,RMBS的发行呈现火热-冷清-火热的发行趋势,在6月、7月暂停发行后,8月、9月再度重启,且发行单数和金额出现“井喷”。

据中金公司研究部统计,截至2021年10月15日,今年RMBS已经发行50单,累计发行规模4057.98亿元,已接近去年全年RMBS发行规模,同比增长约150%;累计出表金额约2000亿元,出表规模大约是发行规模的50%。

“增长较快的原因主要有去年受到疫情影响,银行信贷投放不足,发行基数较小,更重要的是受到去年底房地产贷款集中度管理规定的要求,商业银行出表的动力较为迫切。”中金公司研究部称。

一位行业分析师也曾21世纪经济报道记者表示,在房地产调控政策趋严的背景下,RMBS仍然是商业银行高效盘活存量资产、优化资金结构、置换房贷资金的重要工具。房地产贷款集中度管理制度的出台,对RMBS的发行也产生了一定的推动作用。

数据显示,建设银行、工商银行今年已经分别完成发行13期、7期RMBS,发行单数和发行规模稳居前列。其中,截至2020年末,建设银行房地产贷款集中度未达标,工商银行房地产贷款集中度达标。

图片来源于中金公司研究部

对于此次窗口指导后,商业银行RMBS发行会受到影响吗?据中金公司研究部统计,RMBS四季度发行量上升是一个年度规律。2018年-2020年的年均发行规模约5000亿元,而每年的四季度又是RMBS的发行高峰季,近三年四季度的发行量均超过了2000亿元。

“今年的特殊之处在房地产集中度管理达标压力下,商业银行有更强的动力通过发行RMBS来腾挪房贷规模,因而一定程度上受到了发行节奏的指导,今年的月度发行规律呈现深U型趋势。由于RMBS从封包到发行一般需要一个半月到2个月的时间,我们预计今年RMBS整体的发行节奏与往年四季度差异不大,同时在‘持续落实好房地产长效机制’的政策指导下,我们预计发行规模跟往年保持在同一水平,不大可能出现大爆发。”中金公司研究部称。

中金公司研究部认为,商业银行需要在既要“维护房地产市场的平稳健康发展,维护住房消费者合法权益”,又要满足房地产贷款集中度要求管理的情况下,对个人住房按揭贷款的额度、增速、区域以及针对一二手房的放贷规模之间进行动态平衡,实际边际放松的效果有待持续观察。

近日,多位金融部门领导在2021年金融街论坛就房地产发声,主基调为:房地产业风险总体可控,合理的资金需求正在得到满足,房地产市场健康发展的整体态势不会改变;金融部门将积极配合住房城乡建设部和地方政府坚定地维护房地产市场的健康发展,维护住房消费者的合法权益。

2021-10-23 07: 57

2021-10-23 00: 31

2021-10-22 08: 47

2021-10-21 11: 48

2021-10-20 13: 54

2021-10-20 00: 36