国家金融监督管理总局(下称金监总局)日前召开偿付能力监管委员会工作会议,分析保险业整体、重点公司的偿付能力和风险状况。2023年一季度,保险业发展好于预期,原保险保费收入同比增长9.2%,险资年化综合投资收益率达到5.24%,呈现回升向好态势;同时,偿付能力充足率降幅已明显收窄。金监总局表示,未来将持续加强偿付能力监管,形成偿付能力硬约束,促进保险业高质量发展。

险企多渠道补充资本

最新数据显示,截至2023年一季度末,纳入会议审议的185家保险公司平均综合偿付能力充足率为190.3%,平均核心偿付能力充足率为125.7%;实际资本为4.7万亿元,最低资本要求为2.47万亿元。财产险公司、人身险公司、再保险公司的平均综合偿付能力充足率分别为227.1%、180.9%和277.7%;平均核心偿付能力充足率分别为196.6%、109.7%和240.9%。

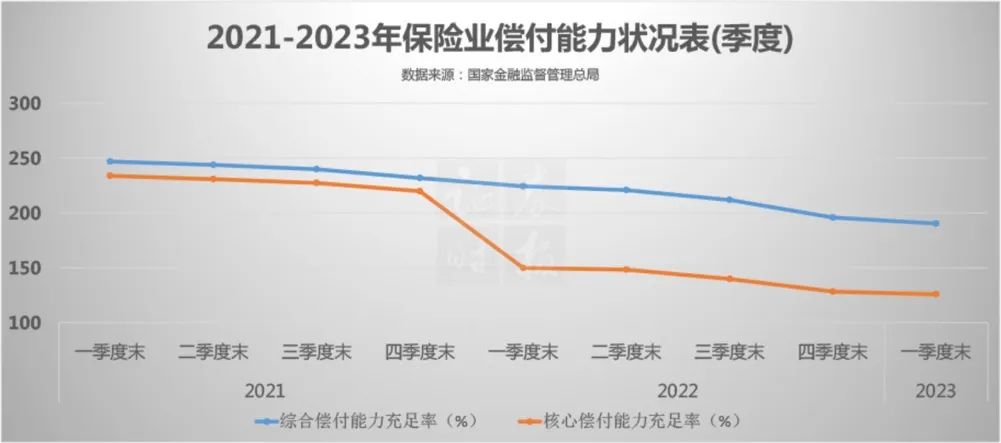

证券时报记者梳理近两年保险业平均综合偿付能力充足率和核心偿付能力充足率发现,自2021年以来,保险业的这两项数据呈逐季下降趋势。

(整理制图:秦燕玲)

去年一季度正式执行的《保险公司偿付能力监管规则(Ⅱ)》(下称“偿二代”)二期工程,是险企偿付能力充足率水平下行的重要因素。偿二代二期工程完善保险公司偿付能力风险管理要求,新增资本规划要求,促进保险公司提高风险管理能力的同时,也导致不少险企偿付能力下滑。

为提高企业偿付能力,今年以来,多家险企以增资、发债的形式补充资本。据记者不完全统计,仅原银保监会及下设派出机构批复同意增资请示的险企就有6家,具体来看:

1月3日,原北京银保监局批准爱心人寿保险股份有限公司注册资本从17亿元人民币增加至20.2亿元人民币;

1月10日,原银保监会公布关于中国人寿财产保险股份有限公司变更注册资本的批复,同意该公司增加注册资本90亿元人民币,由188亿元人民币变更为278亿元人民币;

3月2日,原银保监会同意阳光保险集团股份有限公司增加注册资本约11.5亿元人民币;

3月8日,原银保监会同意中国太平洋财产保险股份有限公司增加注册资本约4.78亿元人民币;

3月30日,原上海银保监局批准瑞再企商保险有限公司注册资本从6.69亿元人民币增加至7.7亿元人民币;

4月11日,原贵州银保监局批准华贵人寿注册资本从10亿元增加至20亿元。

此外,紫金财产保险股份有限公司、中华联合人寿保险股份有限公司、农银人寿保险股份有限公司、中国财产再保险有限责任公司、中国太平洋财产保险股份有限公司发行资本补充债券的请示同样获得批复。这几家险企均在全国银行间债券市场公开发行10年期可赎回资本补充债券,发行规模从6亿元至100亿元不等,其中,中国太平洋财产保险股份有限公司发行规模最大,为不超过100亿元。

保险业一季度发展好于预期

此前业内观点指出,险企依靠增资、发债来增强偿付能力并非治本之策,长期来看,保险业企业仍需要提升自身“造血”能力。事实上,此次偿付能力监管委员会工作会议就指出,2023年一季度,保险业发展好于预期,实现原保险保费收入1.95万亿元,同比增长9.2%。一季度保险资金年化综合投资收益率为5.24%,呈现回升向好态势。偿付能力充足率降幅明显收窄,保持在合理区间。

(整理制图:秦燕玲)

从保险业风险综合评级来看,今年一季度,纳入会议审议的保险公司数量由去年四季度末的181家增加至185家,但就结果而言,综合评级为“风险较大”和“风险严重”的C类和D类公司数量保持稳定,去年四季度末和今年一季度末均为16家和11家。

此次会议是金监总局5月18日揭牌后召开的首次工作会议,金监总局指出,未来将按照党中央赋予的新职责、新使命,坚决落实金融监管体制改革决策部署,加强保险公司功能监管和穿透式监管,形成偿付能力硬约束,促进保险业高质量发展。

同时,聚焦防范化解金融风险、服务实体经济和人民群众、深化金融改革等重点问题,大兴调查研究之风,坚定不移走好中国特色金融发展之路,切实保障保险业数据安全,持续加强偿付能力监管,确保保险业安全稳健高效运行。

2023-05-22 21: 27

2023-05-22 21: 12

2023-05-21 22: 46

2023-05-20 10: 30

2023-05-19 13: 00

2023-05-16 23: 07