在一次欧冠比赛中,切尔西队战平了另一支劲旅——巴萨队,切尔西时任主帅穆里尼奥这样自信地说:“我们在两个欧冠赛季里多次与他们交手,只要场上是11人对11人,他们就从来没有赢过,这就是事实。”

一支卓越的球队,不仅是前锋、后卫等各个位置大牌球星的简单相加,更是需要一致的信念和默契的配合,才能让球队发挥大于11人的“超额”效果。

在公募基金行业,有这样一支深耕“固收+”领域的团队,同样是汇聚了各类资产领域的专业人员,在公司统一的投研平台与一致的投资理念下,焕发出更为强劲的实力——汇添富基金的股债混合投资团队。

团队拥有专业分工的多资产管理体系,每类资产均有专业的资深人员坐镇,好比一只球队:领军人物吴江宏的股、债投资能力俱佳,是球队的核心“中场”;徐一恒、胡奕分别专攻纯债和可转债,是球队的“后卫”;何彪擅长信用风险定价,是帮助团队把控信用风险的“门将”。

做好了严密的“防守”,“进攻”也要更加凌厉。郑慧莲、李云鑫两位战将牵头负责股票投资,是帮助团队持续扩大“比分”的“前锋”。

更为重要的是“球队”的“教练”——汇添富统一的投研平台与独特的投资理念,使“球员”们“拧成一股绳”,朝着共同的目标发挥各自特长。股债混合团队“内生”于汇添富统一的投研平台,充分受益于“投研一体化”的优势,股票、债券团队密切协作。无论股票或债券投资,始终坚持在基本面分析的基础上,自下而上精选高质量证券,依靠相对稳定的权益仓位(含转债)来追求收益、严控回撤,而非依靠频繁择时和变动仓位。

后防线“固”若金汤 让“球队”的“节奏”更稳

球队讲究进攻的“节奏”,攻防皆有章法。同样,“固收+”讲究“稳中求进”,力争呈现长期稳步上行的净值曲线。此类产品中固收资产占主要部分,承担着“后防线”的主要职责。

徐一恒是汇添富资深债券基金经理,拥有武汉大学金融工程硕士学位,具备11年证券基金从业经验,其中6年投资管理经验,对宏观经济、大类资产配置和信用分析具有独到见解,担任分析师期间对多个行业深入研究。他曾管理多个银行、保险等大型机构的固定收益委外组合,丰富的大型机构账户管理经验使他潜移默化地形成了较为稳健的投资风格,堪当“球队”的“中后卫”。

目前,徐一恒负责汇添富“固收+”多只产品的固收部分,包括汇添富年年泰定开混合、年年益定开混合、年年丰定开混合、稳健收益混合、稳健添盈一年持有混合等,并单独管理汇添富鑫远债、汇添富鑫益定开债、汇添富实业债等多只债券基金。

有了实力强劲的“中后卫”镇守中路,“边后卫”胡奕就可以更多地参与助攻。胡奕拥有上海交通大学金融硕士学位,具有7年证券基金从业经验,其中2年投资管理经验,在可转债研究和信用分析方面有多年心得。可转债本身是一种进可攻、退可守的资产,能够帮助“固收+”产品更好地实现攻守兼备的目标。

胡奕目前负责汇添富熙和混合、盈润混合、添福吉祥混合、弘安混合、安鑫智选混合、达欣混合、新睿精选混合、睿丰混合(LOF)等“固收+”产品的固收部分,并参与管理汇添富可转换债券、保鑫混合等。

固若金汤的后防线,更少不了“门将”。何彪拥有厦门大学金融工程硕士学位及CPA、CFA资格,具有7年证券基金从业经验、2年投资管理经验。他具有扎实的企业基本面研究能力,擅长信用风险定价,同时结合宏观利率研究以及量化研究,能够帮助整个团队把控信用风险。

更好的防守是进攻 让“+”更有含金量

吴江宏是股债混合团队的领军人物,是业内少有的兼具股、债投资能力的“双面手”,堪称“球队”的核心“中场”。他拥有厦门大学金融学硕士学位,具有近10年证券基金从业经验,其中5年投资管理经验,是汇添富自主培养的“固收+”代表基金经理。

作为攻防兼备的“中场”,吴江宏具备深厚的宏观研究和信用分析功底,对于纯债、转债、股票等各类资产有持续深入的跟踪研究,擅长从“组合”角度进行资产配置及整体风险暴露的有效把握,在主动控制回撤的前提下力争获取持续亮眼的超额收益。代表产品汇添富可转换债券A过去5年业绩位居同类基金第2名,汇添富双利债券A过去1、3、5年业绩均位居同类前20%。(详细排名来源及规则见文末风险提示)

稳固的中场及后防线,让郑慧莲、李云鑫两位股票基金经理为代表的“前锋”进攻起来更加游刃有余。

郑慧莲拥有复旦大学会计学硕士学位及CPA资格,具有11年证券基金从业经验,其中4年投资经验,具有很强的投资风险识别能力、组合风险控制能力及个股挖掘能力。她对消费行业新变化敏锐度高,对各类消费脉络研究深入,擅长把握行业脉络,并重视企业的风险与波动率控制;同时具备全球化视角,有着丰富的海外市场研究经验。

目前,郑慧莲负责汇添富年年泰定开混合、年年丰定开混合、年年益定开混合等“固收+”产品的股票部分,并管理汇添富全球消费混合(QDII)、汇添富品牌驱动6个月持有混合等偏股产品。

李云鑫拥有清华大学硕士学位,具有10年证券基金从业经验,长期从事制造周期大类行业研究,现任汇添富大制造周期组组长。他对商业模式和生意属性具有深刻的洞察,兼具成长类资产和周期类资产的广阔视野和完整方法论,善于从生意本质角度和长期周期视角挖掘出中长期的投资脉络和优秀公司。

李云鑫负责汇添富安鑫智选混合、达欣混合、熙和混合、稳健汇盈一年持有混合等“固收+”产品的股票部分,并管理汇添富盈泰混合等产品。

独特的“固收+”投资理念 深耕多年的投研实践

面对群英荟萃的“球员”天团,需要一位优秀的“教练”才能让他们焕发出更强大的战斗力。这位“教练”便是汇添富独特的投资理念与统一的投研平台。

汇添富在“固收+”领域的投资理念可以提炼出两个关键词:“高质量”和“不择时”。

其一,汇添富强调精选高质量证券。无论股票还是债券,都需要以基本面分析为基础,自下而上地精选高质量证券。这样才能在有效控制风险的基础上,创造可复制的长期超额收益。

其二,汇添富相对淡化择时。不同于频繁变动股票仓位的做法,汇添富强调依靠相对稳定的权益(含转债)仓位来力争长期收益,并有效严控回撤。

此外,股债混合团队“内生”于汇添富统一的投研平台,充分受益于“投研一体化”的优势,股票、债券团队能够密切协作,充分发挥协同效应。

作为“选股专家”,汇添富在“固收+”投资上也具备得天独厚的优势。一方面能够凭借主动选股能力来寻找确定性更强的优质公司,力争更好地控制回撤,另一方面也将选股能力嫁接于固收投资,使得团队对风险定价的能力相对更强。

早在2012年,汇添富预料到中国财富管理的“big bang”时代即将到来,提早开始布局“固收+”产品。

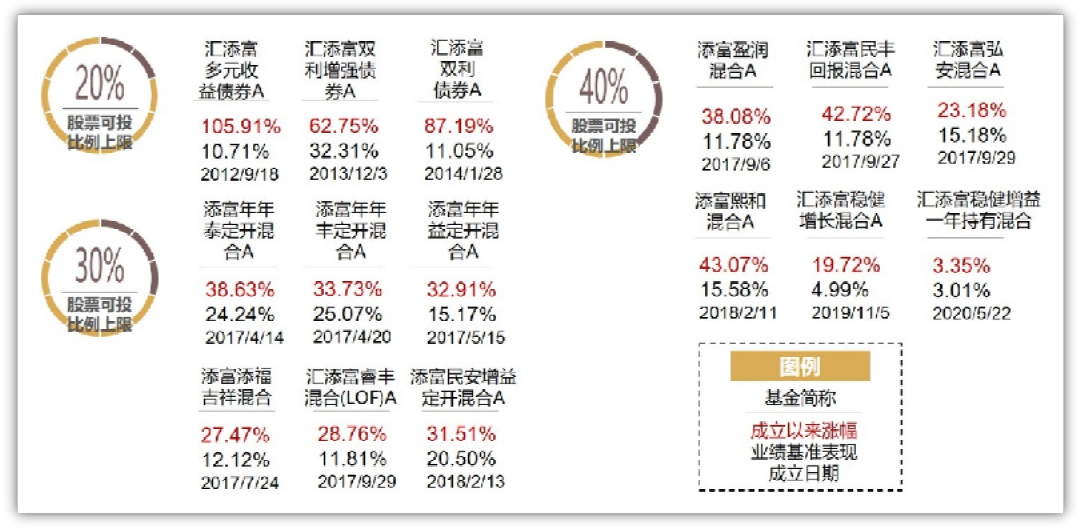

深耕九年多来,历经多次股债周期转换,汇添富形成了久经市场考验、持续迭代进化的股债混合型产品管理体系与方法,也更加坚定了依靠稳定仓位、精选高质量证券来追求长期稳定回报的理念,在实践中也收获了累累硕果,代表产品成立以来业绩亮眼。

(数据来源:基金各年年报及2020四季报,截至2020/12/31。基金完整年度业绩及业绩比较基准涨幅详见附录。)

近日,汇添富股债混合团队再发力,拟由领军人物吴江宏担任基金经理的“汇添富稳健睿选一年持有混合基金”正在发售。基金公告显示,该基金“以绝对收益为目标,在严格控制风险和保持资产流动性的基础上,通过积极主动的管理,追求基金资产的长期稳定回报”。可以想见,这只基金依托汇添富股债混合团队的强大实力,能够充分发挥吴江宏股债“双面手”、严控风险的特色,料将成为投资者的“睿”智之“选”。

*注:排名数据来源:“中国银河证券基金研究中心”官网中的“中国公募基金长期业绩榜单”,过去1年指2020/1/1-2020/12/31,过去3年指2018/1/1-2020/12/31,过去5年指2016/1/1-2020/12/31,榜单发布时间为2021/1/1,可转换债券基金分类为“可转换债券型基金(A类)”,过去5年在同类15只基金中排名第2;双利债券基金分类为“普通债券型基金(二级)”,过去1、3、5年同类排名分别为:43/238、30/181、15/99,评价规则及详细榜单请参见银河证券基金研究中心官网。

基金有风险,投资需谨慎。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩不预示未来表现,基金管理人管理的其他基金业绩并不构成基金业绩表现的保证,投资人应当仔细阅读《基金合同》、《招募说明书》及《产品资料概要》等法律文件以详细了解产品信息。本基金属于中等风险等级(R3)产品,适合经客户风险承受等级测评后结果为平衡型(C3)及以上的投资者,客户-产品风险等级匹配规则详见汇添富官网。在代销机构认申购时,应以代销机构的风险评级规则为准。本产品由汇添富基金管理股份有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。具体发行时间以公告为准。 本基金对于每份基金份额设置一年的最短持有期,在最短持有期内基金份额持有人不能提出赎回申请。

“固收+”产品为部分代表性产品,仅为举例。数据来源:基金各年年报及2020四季报,截至2020/12/31。汇添富多元收益债券A成立于2012年9月18日,2012-2020各年度业绩及基准表现分别为:3.30%/1.27%、0.70%/-4.14%、28.99%/11.05%、14.19%/4.33%、1.46%/-2.59%、4.29%/-0.87%、0.49%/1.78%、11.20%/4.79%、13.67%/2.62%;汇添富双利增强债券A成立于2013年12月3日,2013-2020各年度业绩及基准表现分别为:0.50%/0.44%、9.25%/5.72%、14.12%/4.87%、1.92%/4.26%、4.74%/4.25%、1.79%/4.25%、9.98%/4.25、8.86%/4.25%;汇添富双利债券A成立于2014年1月28日,2014-2020各年度业绩及基准表现分别为:21.75%/5.71%、14.31%/4.19%、-0.88%/-1.63%、4.91%/-3.38%、-2.15%/4.79%、16.76%/1.31%、13.21%/-0.06% ;添富年年泰定开混合A成立于2017年4月14日,2017-2020各年度业绩及基准表现分别为:6.16%/3.33%、4.58%/1.52%、10.16%/10.89%、13.35%/7.88%;添富年年丰定开混合A成立于2017年4月20日,2017-2020各年度业绩及基准表现分别为:5.61%/4.06%、-1.17%/1.52%、11.64%/10.89%、14.77%/7.88%;添富年年益定开混合A成立于2017年5月15日,2017-2020各年度业绩及基准表现分别为:3.37%/3.41%、1.82%/-1.23%、9.52%/8.26%、15.30%/5.32%;添富添福吉祥混合成立于2017年7月24日,2017-2020各年度业绩及基准表现分别为:5.65%/0.49%、-1.15%/-1.23%、9.40%/8.26%、11.57%/5.32%;添富民安增益定开混合A成立于2018年2月13日,2018-2020各年度业绩及基准表现分别为:2.63%/1.00%、7.16%/10.59%、19.58%/7.88% ;汇添富睿丰混合(LOF)A成立于2017年9月29日,2017-2020各年度业绩及基准表现分别为:2.41%/0.19%、1.50%/-1.23%、6.20%/8.26%、16.64%/5.32%;添富盈润混合A成立于2017年9月6日,2017-2020各年度业绩及基准表现分别为:5.73%/0.16%、-0.56%/-1.23%、14.67%/8.26%、14.53%/5.32%;汇添富民丰回报混合A成立于2017年9月27日,2017-2020各年度业绩及基准表现分别为:2.96%/0.20%、4.19%/-1.23%、8.41%/8.26%、22.73%/5.32%;添富熙和混合A成立于2018年2月11日, 2018-2020各年度业绩及基准表现分别为:0.65%/-3.74%、10.77%/11.14%、28.33%/8.04%;汇添富弘安混合A成立于2017年9月29日,2017-2020各年度业绩及基准表现分别为:1.73%/0.85%、4.37%/-4.88%、3.38%/11.14%、12.22%/8.04%;汇添富稳健增长混合A成立于2019年11月5日,2019-2020年度业绩及基准表现分别为:0.41%/1.36 、19.23%/3.58%;汇添富稳健增益一年持有混合A成立于2020年5月22日,2020年度业绩及基准表现分别为:3.35%/3.01%。

吴江宏管理的其他产品业绩及基准表现如下:汇添富双利债券A(20190928起管理)2014-2020各年度业绩及基准表现分别为:1.75%/5.71%、14.31%/4.19%、-0.88%/-1.63%、4.91%/-3.38%、-2.15%/4.79%、16.76%/1.31%、13.21%/-0.06% ;汇添富可转换债券A(20150717起管理,与胡奕共同管理)2011-2020年度业绩及基准表现分别为-1.60%/-9.00%、0.91%/3.13%、-1.41%/-2.10%、82.23%/46.72%、-14.43%/-17.34%、-9.99%/-9.86%、11.26%/1.23%、-9.95%/-2.54%、33.33%/21.34%、20.77%/6.25%。添富添福吉祥混合(20190928起管理,与赵鹏程、胡奕共同管理)2017-2020各年度业绩及基准表现分别为:5.65%/0.49%、-1.15%/-1.23%、9.40%/8.26%、11.57%/5.32%;添富盈润混合A (20190928起管理,与赵鹏程、胡奕共同管理)2017-2020各年度业绩及基准表现分别为:5.73%/0.16%、-0.56%/-1.23%、14.67%/8.26%、14.53%/5.32%;汇添富绝对收益定开混合A(与顾耀强共同管理)2017-2020各年度业绩及基准表现分别为:8.60%/1.20%、3.59%/1.50%、14.22%/1.50%、 8.72%/1.50% ;汇添富6月红定期开放债券A(20190928起管理)2016-2020各年度业绩及基准表现分别为:3.07%/-0.62%、5.39%/-0.87%、1.31%/1.78%、7.58%/4.79%、 12.17%/2.62% ;汇添富保鑫混合(与胡奕共同管理)由汇添富保鑫保本混合转型而来,转型后基金合同于2019年10月15日正式生效,2019-2020年度业绩及基准表现分别为:1.43%/2.12%、9.15%/13.50%。数据来源:基金各年年报及2020年四季报,截至2020/12/31。(CIS)