在今年市场波动较大的背景下,基金公司纷纷选择用真金白银的自购行为来提振信心,基金自购也迎来小高潮。

券商中国记者了解到,财通基金近日拟以1亿元自有资金跟投财通内需增长12个月定期开放基金,这或将成为近5年来单只偏股混合型基金来自管理人的最大手笔跟投。

该基金成立于2020年8月7日,目前正处于第一个开放期。如果该申购顺利完成,今年以来的基金公司合计自购金额将突破30亿元。这一数据在去年同期约为24亿元,同比增长超20%。

近5年单只偏股混合基金最大手笔自购

据Wind数据统计,截至2021年8月14日,在近五年公募基金公司自购的偏股混合基金中,单次单只自购金额最大的为易方达信息产业,易方达曾在2016年9月该基金新发时进行了跟投,净认购金额为9999.90万元。

券商中国记者了解到,在除去申购费的情况下,财通基金拟于近日以1亿元自有资金跟投财通内需增长12个月定期开放基金,如果该申购完成,这或是近5年来单只偏股混合型基金来自管理人的最大手笔跟投。

公开资料显示,财通内需增长12个月定开混合成立于2020年8月7日,该基金重点聚焦受益于国内消费需求增长的行业和受益于国内投资需求增长的行业,并致力于通过定增投资增厚收益,在注重投资体验的同时,力争实现基金资产的长期增值。

据wind数据统计,截至8月13日,该基金自成立以来的累计收益率为21.06%,持续跑赢沪深300指数(3.85%),区间最大回撤8.55%,远小于同类平均(-19.55%)。

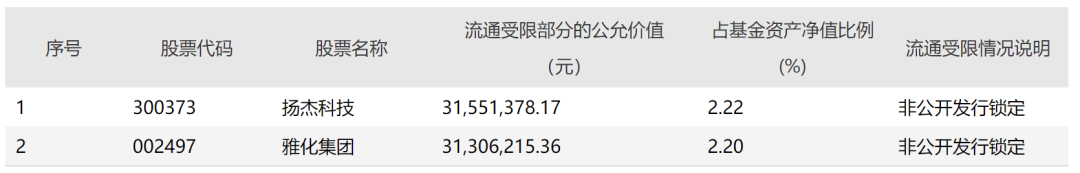

具体来看,财通基金的定增投资策略或贡献了较大比例收益来源,该基金曾参与过长安汽车、新易盛、恩捷股份、明阳智能、国联股份等十余只股票的定增,截至二季度末仍有扬杰科技、雅化集团两只个股的定增处于锁定期。

财通基金表示,此次1亿元自有资金认购财通内需增长12个月定开混合,不仅仅是基于对资本市场长期趋势的认可,更是以多年的定增投资经验和积累沉淀的专业的定增投资能力,对当下时点以定增投资参与市场的信心。

从政策层面来看,定增新规将锁定期由12个月变为6个月,流动性风险敞口变小;新规定增后底价折扣由9折到8折,底价折价提升;发行对象数量增多,由10名/5名增至35名,门槛更低,更利于定增投资的均衡配置。

从供给层面来看,wind数据显示,2020年发行的竞价项目为245个,高于2018、2019年两年之和,总发行量明显提升,挑选空间更大;“优质”项目供给明显增加,大市值标的发行数量占比呈现明显增加,超过300亿元市值的标的由过去几年10%左右,迅速提升至2020年22%;500亿元以上占比也由5%左右提升至14%。

从投资人层面来看,不同于以往,一批既往参与度不高的资金,比如保险、外资等参与定增的积极性显著提高,参与项目数量及金额均较大,说明定增的吸引力显著增加。

今年基金公司自购金额突破30亿

除财通基金外,今年以来,由于市场波动较大,基金公司普遍加强了自购的力度,选择用真金白银提振信心。

例如,基于对公司低估值价值投资策略和价值成长子策略的信心,中庚基金及拟任基金经理陈涛、曹庆拟以自有资金认购中庚价值先锋股票型基金合计3000万元。其中,中庚基金自有资金拟出资2000万元、陈涛、曹庆拟分别出资500万元。

此外,在互联网、教育为代表的中概股纷纷遭遇重挫的背景下,7月30日,光证资管也发布公告称,已经于2021年7月29日出资1000万元申购光大阳光香港精选混合(QDII)A,并表示将与投资者共同践行长期投资、价值投资的理念,与我国资本市场共成长。

今年以来合计自购金额最大的是建信基金,据wind数据统计,截至8月13日,建信基金自购了旗下3只基金,合计自购金额为2.9亿元,分别为建信普泽养老目标日期2040三年持有FOF、建信裕丰利率债三个月定开债A、建信鑫悦90天滚动持有中短债,分别自购了1000.71万元、26999.9万元、1000.23万元,在今年发生自购的基金公司中排名第一。

天弘基金则是以今年以来自购基金数量最多的公募,截至8月13日,天弘基金共自购了36只基金(按不同份额分开计算),合计净申购金额2.5亿元,其中包含了天弘中证芯片、天弘恒生科技指数、天弘中证智能汽车等多只股票型指数基金。

整体来看,据wind数据统计,截至7月31日,今年以来共有73家基金公司已经进行了自购,合计自购金额为29.05亿元,这一数据在去年同期为24.2亿元,今年相比去年增长了20.04%。如果再加上此次财通基金自购财通内需增长的1亿元,今年的基金公司自购金额将突破30亿。

大手笔自购背后有哪些规律?

整体来看,基金公司运用自有资金进行的自购,具有一定的风向标意义。例如,从今年来看,6月份和7月份发生基金公司自购的金额最大,分别达到6.48亿元和5.75亿元,A股大幅调整的3月紧随其后,合计自购金额5.12亿元;但在市场行情较好的1月、2月,基金公司自购金额反而较低。

有业内人士总结道,基金公司自购大致可以分为两种情况:一是市场情绪低迷时,通过自购缓解负面情绪,也可以防止大规模赎回带来的踩踏以及规模快速缩减,同时也可以低位加仓、储备弹药;二是新发基金时,通过自购为自家产品背书,也可以达到吸引投资者跟买的目的;

基于完整市场周期和基金市场大年等因素,财信证券总结了2018年至2021年以来基金公司的自购数据,得出以下规律:

1)基金公司自购产品多为旗下新基金,老基金自购少。在这种背景下,上述财通基金拿出1亿元自购老基金的情况更是少见。

2)是否是自购品种与基金业绩表现亦无直接关系,基金自购对行情、基金业绩影响有限。也就是说,自购的基金不一定就能够赚钱,也并不意味着就比其他基金有着明显的回报优势,投资者在选择基金时,仍需从基金公司、基金经理、历史业绩、基金规模、持股集中度、仓位等“基本面”因素选基。

3)自购产品结构有所改变,混合型等主动品种的自购规模占比自 2020H2 以来显著提高且保持相对稳定;基于市场行情及年内预期收益率下行等因素,2021 年节后债券型基金自购比例提升,偏债混合型等固收+品种权重较高。

4)短期来看,债券型基金以及固收+混合品种的自购比例有可能保持相对稳定;中期看主动权益品种自购比例不一定提升,主要是因为基金市场扩容,主动权益新基金品种的发行数量及募资规模整体有所提升,自购必要性有所降低。

2021-08-15 13: 19

2021-08-15 09: 26

2021-08-15 09: 03

2021-08-14 20: 12

2021-08-15 00: 13

2021-08-15 08: 52