近期基金新发市场有所回暖,数据显示,下半年新成立的基金规模为5800亿左右,其中不乏一些大公司的权益类爆款,还有首家外资公募的产品,但业内人士表示,当前基金发行仍然是冰火两重天,部分公司新基金销售比较乏力。从总体情况看,今年新成立基金募集规模已达到2.2万亿,广发、易方达、南方、华夏四家公司今年新发规模均超过千亿,除了权益产品,固收+、FOF等也是震荡市中基金公司布局重点。

下半年新成立基金5800亿 今年新发总规模达2.20万亿

Wind数据显示,按基金成立日算,截至9月10日,今年下半年新成立基金数量为421只,规模达到5799.81亿元;从今年总体情况看,新发基金数量达到1265只,总规模为2.20万亿元。

权益类基金发行有所回暖,近期诞生了几只爆款,刘格菘管理的广发行业严选三年持有,以148.70亿元的新发规模位居今年新发规模首位;还有交银招享一年持有FOF、汇添富数字经济引领发展三年持有、富国长期成长发行规模也达到80亿元或以上;值得注意是,首只外资公募基金贝莱德中国新视野,首募规模也有66.81亿元。

基煜研究分析,三季度新发基金中,混合型基金占比60%左右,股票型基金占比11%左右,说明投资者对权益市场比较乐观。但不同基金公司发行情况仍有分化,不少明星基金经理的新发产品成为爆款,但也有不少基金公司发行比较困难甚至发行失败。“另外我们也注意到最新发行的基金中,带有‘持有期’的基金高频出现,这说明基金公司希望延长投资周期,给基金经理更多操作空间,同时避免频繁赎回,保障投资者利益。”

格上旗下金樟投资研究员岳坤中表示,从基金整体发行情况来看,2021年下半年的发行情况,相比于今年1月、2月来说,还是较为平淡的。虽说整体一般,但有些基金很受追捧,包括明星基金经理掌舵的,具有信息优势的FOF,还有纯外资控股公募的产品。

但是,也有多位公募市场人士坦言,最近感觉市场还是比较清淡,权益发行普遍比较乏力。沪上某基金公司人士称,“今年市场震荡厉害,我们在选择新发基金经理时,更加看重他的长期业绩和持有人的长期体验。这次新发的基金经理虽然算不上顶流,但是即使在今年这种波动很大的市场上,还是让不少投资者安心,得到他们的信任。”

基煜研究也称,最近几月权益基金发行数据虽然不及去年底最火爆的时候,但是在历史上看仍处于高位,说明大家对市场看好,居民财富持续流入权益市场。不同基金公司的发行情况也出现较大的分化,部分历史业绩优秀的头部基金公司新发产品才受到热捧。

四家基金公司今年发行超千亿 固收+、FOF类产品受关注

关于当前基金发行市场的特点,上海证券基金评价研究中心基金分析师李柯柯分析,一是发行市场上演强者恒强,综合实力较强的基金公司发行力度大,且凭借品牌影响力、投研实力、渠道建设能力等优势,吸引资金向头部基金公司聚集;二是明星基金经理效应依然显著,过往业绩突出的基金经理对投资者具有天然吸引力,募集资金体量大;三是银行系基金公司依靠强大的银行端销售渠道,在新发产品市场,尤其是固收类产品上体现优势。

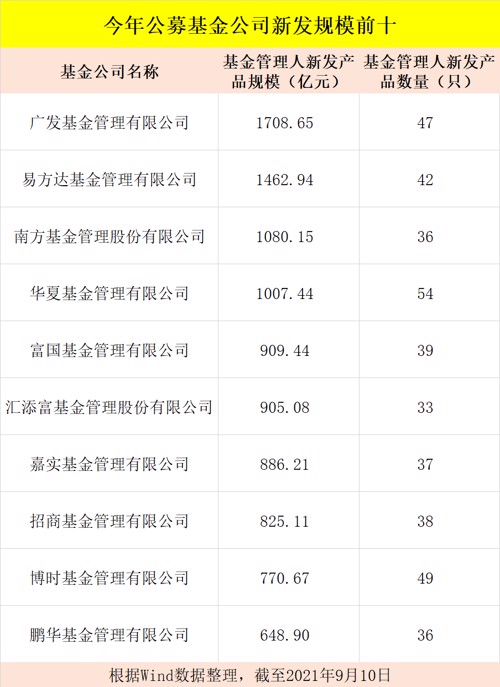

从基金公司维度来看,今年四家公募新发规模超千亿,包括广发基金以1708.65亿元排名第一;其次是易方达基金,今年新发规模达到1462.94亿元;还有南方基金、华夏基金,今年新发规模分别为1080.15亿元、1007.44亿元。

基煜研究表示,资产管理行业也呈现明显的“马太效应”,而且头部效应未来会进一步加剧。公募基金公司所提供的产品服务同质化严重,增强投研实力、丰富产品线、增加自身特色、能为持有人持续创造收益的公司才会胜出。

岳坤中称,头部的基金公司具有品牌影响力强、资金实力雄厚、投研体系完善、人才培养机制健全、福利待遇好等特点,在招揽人才方面备很强的竞争优势。而头部基金经理反过来也能进一步提升了基金公司的业绩,从而实现了平台与基金经理的相互成就。近年来,“买股不如买基”的理念盛行,对于非专业投资者来说,头部基金公司和头部基金经理自然成为最便捷的选择。

另外,在今年的震荡市场中,固收+、FOF产品发行也比较多,还有ETF等工具类产品是公募布局重点。

格上旗下金樟投资研究员王祎表示,资管新规后,低收益的现金类产品和高收益的权益类产品之间出现空档,需要产品填补,而固收+、FOF产品能够较好的满足不同风险偏好的产品线的配置需求。

李柯柯也表示,“固收+”基金以债券等固定收益类资产为底仓,同时辅以一定比例的权益资产,在控制产品波动率的前提下增强收益。通过兼顾股债市场,达到相互平衡、分散风险的目的,呈现出进可攻退可守的特点。

基煜研究认为,相比于前两年市场较好的表现,今年市场更加分化,从而体现了“固收+”、FOF等产品控制风险的优势。同时工具类ETF产品能让投资者以更低的成本参与所看好的行业或赛道。不同的基金产品有不同的风险属性,多元化的产品结构给投资者提供了更多的选择。

2021-09-12 08: 48

2021-09-12 08: 50

2021-09-12 10: 41

2021-09-12 17: 40

2021-09-12 20: 35

2021-09-12 20: 48