A股上演着“煤飞色舞”的周期股行情,周期类ETF也水涨船高,不少资金借道ETF入市。

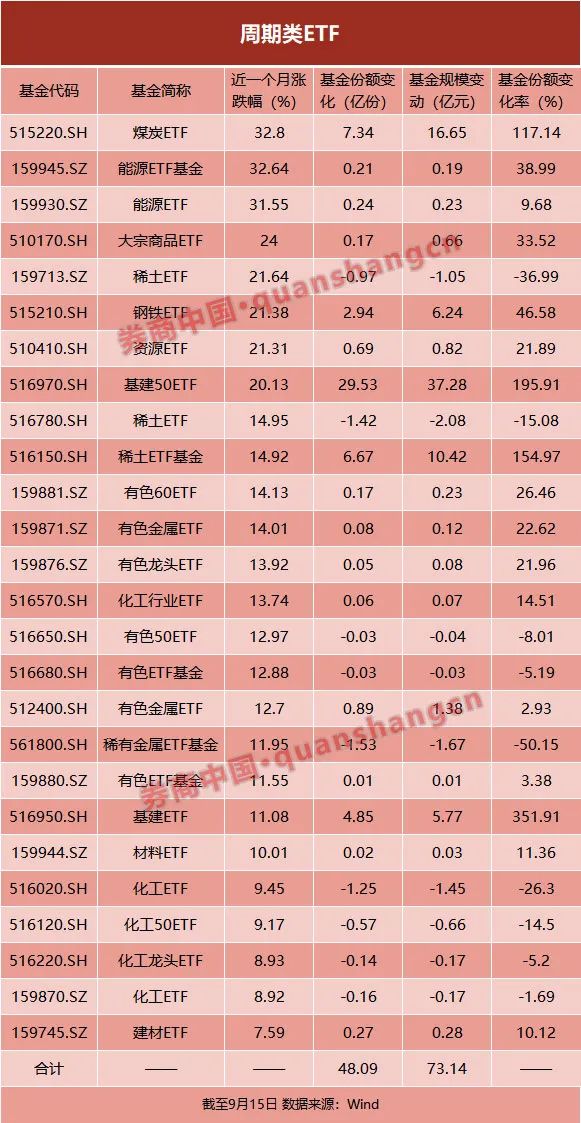

Wind数据显示,截至9月15日,近一个月以来,有8只股票型ETF涨幅超过20%,而这8只ETF均为煤炭、钢铁等周期类ETF,可以说是霸屏收益排行榜。这吸引了不少资金借道ETF入市,近一个月以来,26只周期类ETF中17只获得资金净流入,合计吸金约73.14亿元,其中有四只实现了份额翻倍。

但周期股历来波动较大,对于这轮周期行情能持续多久,多数机构表示,周期板块在今年年内仍然会比较强势,但今年末明年初,供需错配的问题将有所缓解,周期品的价格大概率会向均值回归。

70亿资金借道入市,四只周期类ETF份额翻倍

据wind数据不完全统计,全市场约有26只周期类ETF,在周期股的强势带动下,不少资金借道ETF入市。截至9月15日,近一个月以来,26只ETF中17只获得资金净流入,合计吸金约73.14亿元,其中有四只实现了份额翻倍。

具体来看,截至9月15日,煤炭ETF(515220)近一个月大涨32.8%,领跑同类。从基金份额来看,近一个月以来,该ETF的基金份额从6.62亿份增长至13.61亿份,翻了一倍,如果按照区间成交均价来计算,该ETF近一个月吸金约16.65亿元,最新资产净值35.1亿元,相比一个月前大增约172.39%。

国泰中证煤炭ETF联接基金经理谢东旭认为,近期煤炭涨势强劲,主要受蒙古疫情反复、蒙煤进口暂停,以及电厂煤炭冬储补库等因素影响,供需偏紧。该ETF跟踪的是中证煤炭指数,前五大重仓股分别为靖远煤电、美锦能源、冀中能源、山西焦煤、露天煤业,其中冀中能源近一个月股价已经翻倍,山西焦煤股价涨幅超60%。

除煤炭ETF外,稀土ETF基金(516150)也在近期备受资金青睐。截至9月15日,该ETF近一个月份额增长了6.67亿份,增幅154.97%,按区间成交均价计算,吸金约10.42亿元。在份额增长和净值增长的双重加持下,该ETF最新资产净值18.68亿元,相比一个月前增长了188%。

该ETF跟踪的中证稀土产业指数也在近期表现强势,近一个月涨幅约15%,其中第三大权重股盛新锂能区间涨幅高达70%,此外还有中国铝业、广晟有色等成分股区间涨幅超30%。

而份额增长率最高的,其实是两只基建ETF——基建50ETF(516970)和基建ETF(516950)。其中基建50ETF近一个月份额增加了29.52亿份,换算成规模大约37.28亿元,增幅达195.91%;基建ETF的基金份额从1.41亿份增长至6.23亿份,增幅高达351.91%。

机构激辩周期股行情

对于近期煤炭、钢铁、有色金属等周期板块的强势行情,创金合信基金首席策略分析师、首席投资官助理王婧认为,最近周期股表现突出,主要是因为这些行业在双碳政策下形成了产能缺口;此外,从短期估值和业绩的综合考量来看,这些板块的性价比比新能源、半导体更高,有些行业也可以讲出估值提升的逻辑,比如电力、建筑有新能源概念,钢铁、煤炭在碳达峰碳中和背景下产能受限,价格中枢抬升,所以在这个阶段市场发生了集中反应。

但周期股历来波动较大,对于这轮周期行情能持续多久,机构分歧较大。

星石投资认为,在PPI高位徘徊的背景下,周期类资产今年或仍将保持较好表现。从宏观来看,PPI高位徘徊可能是今年后续几个月确定性最高的宏观变量,全球供给紧平衡的状态并未出现明显好转,这将继续带动周期板块业绩增长,顺周期盈利增速领先的特点有望保持,这也是周期行业保持高景气度的有力支撑。

从供给端来看,一方面,受国内环保政策约束,高耗能产品供给端难以大幅增长,虽然7月底中央高层会议提出纠正运动式减碳,但目前来看,环评政策并未出现明显放松迹象;另一方面,在政策引导建设新能源系统的背景下,传统能源行业或对扩产进行自我约束。

从需求端来看,首先,稳增长诉求下,财政政策有待发力,基建投资或进一步带动需求;第二,无论是传统经济还是新经济均对上游资源品有一定需求,国内经济出口仍有韧性,制造业投资加速增长,即使是新能源产业,也需要工业金属等上游资源品。

国海富兰克林基金经理赵晓东预计,周期类行业在今年年内都会有不错的表现,一是因为国内碳减排政策下供给减少而需求具有刚性,推高原料价格上涨;二是因为疫情原因,国际航运运力紧张、价格上涨,而中国疫情控制良好,海外采购需求向中国市场转移,进一步导致大宗商品价格偏高。

王婧表示,此次风格切换可能会超出市场预期。原因在于6-8月份领涨的新能源、半导体等赛道估值已经较高,需要更多的催化剂才能进一步提升估值,市场资金需要寻找更有性价比的方向,比如8月的军工,9月的证券、公用事业、建筑、煤炭钢铁,这一填平估值洼地的过程还会持续一段时间,再加上供需矛盾短期内无法缓解,大宗商品价格开始新一轮上涨势头,周期板块的上涨趋势难言结束。

但也有人表示了相对谨慎的看法,国信证券首席策略分析师燕翔认为,商品价格的高点往往会滞后于宏观经济的高点出现,滞后时间大约在5-6个月。从“中国+G7”同比增速来看,本轮全球复苏的高点大约在今年的5月份左右,参考以往历史经验,商品价格的高点可能出现在11月左右。在目前政策已经开始重视、供给持续收缩可能性降低、需求侧本轮全球复苏高点已过进入下行周期的背景下,商品价格的上涨已经进入尾声,越往后看,“抓尾巴”的收益和风险越不成比。

金鹰基金权益投资部基金经理杨凡也表示,今年周期行业景气度很高,短期供需出现错配,导致原材料价格大幅上涨,但展望明年,随着疫情得到有效的控制,供需错配的问题将有所缓解,周期品的价格大概率会向均值回归,从而带动周期行业景气度下行。

也有基金经理更为悲观,他向券商中国记者表示,自己对周期行业的长期成长性存疑,公募基金历来对周期板块配置较低,目前行情大多是短线资金推动,行情正在加速赶顶,投资者应谨慎追涨。

监管出手保供稳价

周期板块高歌猛进的背后,是供需错配下大宗商品价格的一路飞涨,近日,监管在现货市场和期货市场频频出手保供稳价、管控交易。

中国煤炭工业协会、中国煤炭运销协会组织国内重点煤炭企业联合发出倡议,坚持把国家能源安全作为政治责任和根本底线,主动承担煤炭增产保供社会责任,有效发挥能源安全“稳定器”和“压舱石”作用。发挥大型企业稳定市场的表率作用,严格执行煤炭中长期合同制度,坚持“基准价+浮动价”价格机制,自觉规范合同履约行为,构建上下游合作共赢的市场机制。

9月16日,在国家发展改革委召开的9月份新闻发布会上,国家发改委新闻发言人孟玮表示,近日,国家发展改革委向各地方和有关企业发出通知,就抓紧做好发电供热企业直保煤炭中长期合同全覆盖工作做出安排。

一方面,要求推动煤炭中长期合同对发电供热企业直保并全覆盖,确保发电供热用煤需要,守住民生用煤底线;另一方面,发电供热企业和煤炭企业在今年已签订中长期合同基础上,再签订一批中长期合同,将发电供热企业中长期合同占年度用煤量的比重提高到100%。这项举措既坚守民生用煤底线,又充分发挥煤炭中长期合同保供稳价的“压舱石”作用,有效降低社会用煤成本。

有色方面,国家发改委综合司副司长李慧表示,市场各方对投放储备反应热烈,目前铜铝锌价格仍保持高位运行。下一步,我们将密切跟踪监测市场价格变化,继续向市场投放物资储备,以引导价格逐步回归合理区间。

在此之前,期货市场方面,上期所、郑商所、大商所已经针对部分品种出台交易管控措施。例如9月10日,大商所宣布自9月14日结算时起,将焦煤期货JM2110、JM2111、JM2112和JM2201合约,焦炭期货J2110、J2111、J2112和J2201合约投机交易保证金水平由15%调整为20%。

2021-09-17 08: 12

2021-09-17 09: 07

2021-09-17 09: 18

2021-09-16 21: 54

2021-09-16 12: 56

2021-09-16 12: 52