三季度的股市热点纷呈,作为市场风向标的ETF市场也暗流涌动。

今天是国庆节前最后一个交易日,同时也是三季度的收官之日。回顾三季度,股市热点纷呈,新能源、军工、周期、消费轮番上阵,市场短期轮动快速且剧烈,主线却并不明朗,四季度投资机会在哪里?ETF的资金流向往往透露重要方向。

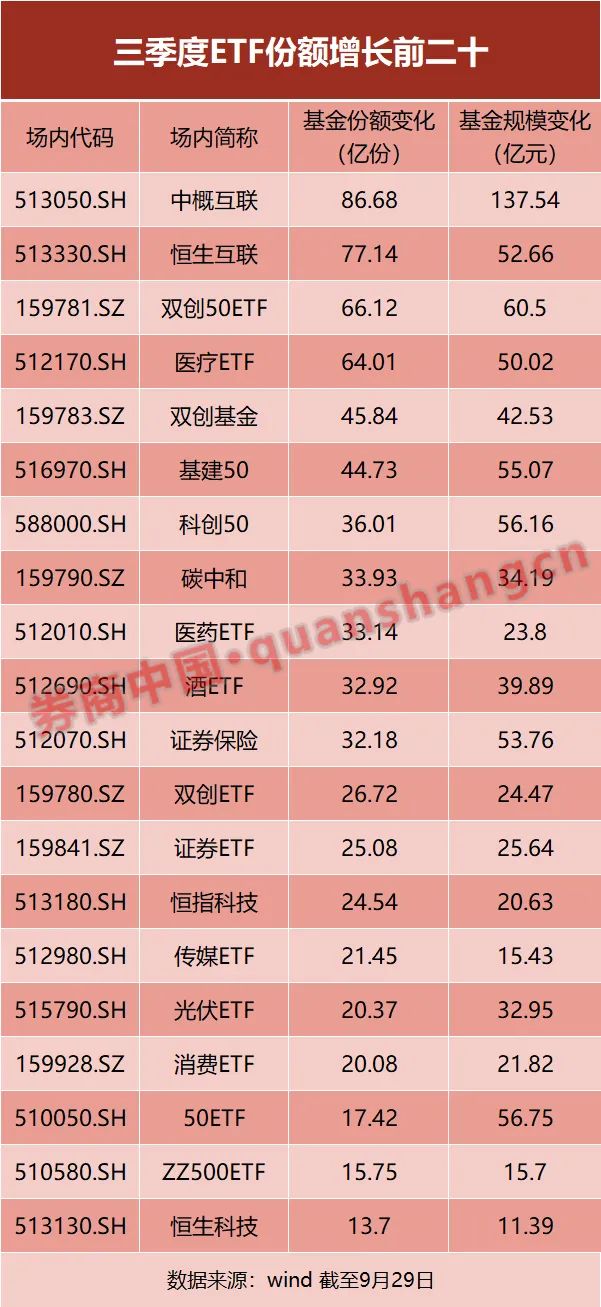

整体来看,资金越跌越买的抄底趋势明显。三季度回调较多的医药、消费、互联网等板块迎来巨额资金扫货,超200亿资金借道中概互联、恒生互联等ETF抄底互联网,医药、消费等大消费板块的ETF也在三季度迎来超130亿资金逆市布局。

此外,券商、周期、军工等板块在三季度“先扬后抑”,部分资金已经选择止盈,多只相关ETF均在三季度遭遇了不同程度的减持。

展望四季度,基金公司一方面仍然建议关注周期、券商等存在业绩超预期可能性的行业;另一方面,互联网、消费、医药这些长周期回报相对稳定可观的板块已经对即期利空的反应比较充分,一旦相关公司盈利见底和政策底得以确认,也将迎来非常好的布局时点。

抄底资金汹涌,互联网和大消费强势吸金

三季度的股市走出了“冰火两重天”的剧烈分化,以煤炭、钢铁为代表的传统周期板块大幅上涨,而以消费、医药为代表的大消费板块则出现大幅下跌;此外,港股市场也出现了剧烈波动,尤其是受互联网监管等政策打压,中概股中的互联网企业跌幅较大。

从ETF的份额增减情况来看,资金越跌越买的抄底趋势明显,医药类ETF、消费类ETF,以及医药生物占较大权重的科创创业50ETF(双创50ETF)等在三季度迎来了较多资金申购,而中概互联、恒生互联等相关ETF更是受抄底资金青睐。

Wind数据显示,截至9月29日,中概互联(513050)、恒生互联(513330)自三季度以来份额分别增长了88.68亿份、77.14亿份,居三季度ETF份额增长前二,如果按区间成交均价粗略计算,两只ETF分别在三季度吸金137.54亿元、52.66亿元。

类似的,恒指科技(513180)、恒生科技(513130)两只ETF也分别在三季度迎来了20.63亿元、11.39亿元的抄底资金。

整体来看,鉴于上述ETF跟踪的指数重合度较高(中证海外中国互联网50指数、恒生互联网科技业指数、恒生科技指数),即互联网企业均占较大权重,意味着三季度有超200亿资金在借道上述ETF抄底互联网。

此外,医药、消费等ETF也在三季度份额增长明显,超130亿资金在逆市布局。其中,医疗ETF(512170)、医药ETF(512010)的基金份额分别增长了64.01亿份、33.14亿份,按区间成交均价计算合计吸金73.82亿;酒ETF(512690)、消费ETF(159928)的基金份额分别增长了32.92亿份、20.08亿份,按区间成交均价计算合计吸金61.71亿。

值得注意的是,多只双创50ETF也在二级市场获得持续净申购,而医药卫生行业在双创50指数中的权重占比高达41.44%,这些增量资金也将通过ETF大比例补血医药板块。

具体来看,双创50ETF(159781)、双创基金(159783)、双创ETF(159780)分别在三季度份额增长了66.12亿份、45.84亿份、26.72亿份,换算成基金规模后大约合计吸金约127.5亿元。其中易方达的双创50ETF规模最大,截至9月29日的资产净值为81.74亿元,相比成立规模增长了172%。

资金高点止盈,周期和券商类ETF份额缩水明显

相较而言,券商类ETF、周期类ETF、军工类ETF则在三季度遭遇了资金不同程度的减持,而这三大板块均在三季度“先扬后抑”,资金止盈趋势明显。

截至9月29日,券商ETF(512000)、证券基金(512900)、证券ETF(515560)、龙头券商(159993)分别在三季度份额减少了22.97亿份、12.47亿份、4.51亿份、3.9亿份。如果按区间成交均价粗略计算,上述券商类ETF合计在三季度遭遇基金净流出约48亿元。其中,券商ETF遭遇净流出24.92亿元,在上述ETF中缩水最多。

此外,在三季度高歌猛进的周期板块也出现了资金止盈的迹象,化工、有色、稀土等相关ETF多出现了小幅度净流出。其中化工ETF(159870)、稀土ETF(516780)、有色ETF(512400)、化工50ETF(516120)分别在三季度份额缩水了9.52亿份、9.29亿份、8.86亿份、6.75亿份,合计净流出约42.8亿元。

对于上述资金从周期向大消费的切换,有相关基金经理表示,虽然大消费已经跌出了性价比,一定程度上具备承接资金的能力,但是从社零数据来看仍然不容乐观,基本面拐点尚需等待。

四季度的投资机会在哪里?

整体来看,三季度的股市热点纷呈,新能源、军工、周期、消费轮番上阵,市场短期轮动快速且剧烈,但主线并不明朗。展望四季度,2021年迎来最后一个赛段,投资机会在哪里?

中欧基金认为,国庆节后,上市公司即将披露三季报,其中资源和券商等行业存在业绩超预期的可能性,建议予以关注。此外,仍可持续关注双主线的投资机会:

一是增量资金对低估值优质公司的价值发现,在资管新规过渡期即将结束,信用市场风险收益逐渐匹配的背景下,社会资本对股市的偏好有望持续提升,可综合股息率和市现率等指标,优选金融、建筑、公用事业板块的国资龙头;

二是在经历了二、三季度的调整后,除汽车外的消费股和医药行业整体估值已初步实现回归,建议关注医药细分领域和估值性价比处于历史均值附近的可选消费龙头。

南方基金副总经理、首席投资官(权益)史博表示,他会比较关注以下三个方向的投资机会:

首先是碳中和背景下的资源品价格上涨,制造业升级以及关联产业链。碳中和目标限制了资源供给总量,并使得中游制造业面临一定的成本上升压力,这个过程对于行业格局和周期波动会带来新的影响,具备吸收、转化成本压力的高能效公司将长期胜出。

其次是互联网、消费、医药这些长周期回报相对稳定可观的板块。这些领域今年的政策变化比较多,相关公司股价调整也非常剧烈。他趋向于认为市场对即期利空的反应比较充分,一旦相关公司盈利底和政策底得以确认,则是非常好的中长期布局时点。

最后是科技类板块。目前主要关注三个方向:半导体产业的突破、汽车智能化和物联网。这些方向要么是补足我们技术上的短板,要么是足以带来广阔的增量需求的领域。

2021-10-01 00: 44

2021-10-01 00: 33

2021-09-30 21: 31

2021-09-30 21: 37

2021-09-30 16: 08

2021-09-30 16: 10