除了在中国设立公募、私募,发行基金,另一种布局中国的方式正悄然崛起。

近年来,不少全球机构在海外发行中国基金,帮助海外投资人布局中国市场。它们中的一部分,成绩斐然。

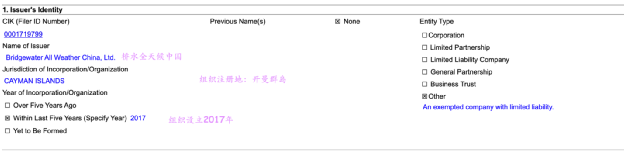

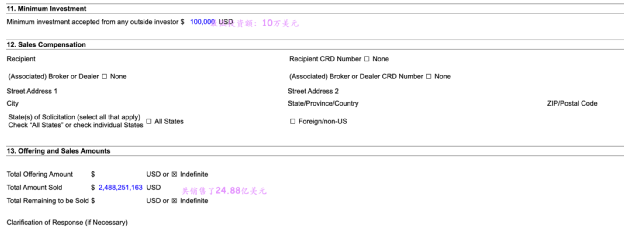

10月1日前夕,全球最大对冲基金桥水向美国证监会提交的信息披露文件显示,桥水在海外发行的中国基金热卖,自基金设立以来,共销售24.88亿美元,约折合160.39亿元人民币。

桥水之外,英仕曼、元盛等全球量化投资巨头也在海外设立了中国基金。

桥水海外中国基金总销售额约160.39亿元

桥水旗下这只基金名为桥水全天候中国基金,设立于2017年,使用大名鼎鼎的全天候策略投资中国市场。当初,基金设立曾引起媒体关注。也有机构人士认为,通过设立离岸基金布局中国是性价比比较高的方式。该人士认为,桥水离岸中国基金成功,恰恰表明,布局中国的路径有很多,机构无需扎推某一种路径,适合自己的才是最好的。在海外设立基金后,桥水可通过QFII机制或者股票互联互通机制来参与A股市场投资。

根据9月24日,桥水向美国证监会提交的表格D。桥水旗下的全天候中国基金注册于开曼群岛,于2018年4月首次发售。截至2021年9月24日,基金共销售22.88亿美元。在海外规模超过10亿美元基金即为超大规模基金。可见,这只基金是比较受欢迎的。

根据相关规定,未在美国证监会注册的机构,在美国发行证券(包括基金)需向美国证监会提交信息披露表格D。披露时间方面,根据相关规定,机构需在向第一个投资人不可撤销地销售证券(包括基金)15天之内,提交D表格。

来源:SEC 桥水的这只中国基金注册于开曼群岛。表格D披露的为总销售金额,可能会与当前的管理规模有一定的出入,因为涉及赎回和净值变化等因素。

达利欧:误解中国,投资者将错失机会

结合这些动向,大家可能对达利欧的观点会有更全面的认识。

桥水基金创始人瑞.达利欧8月在职场社交平台领英发文,指出中国最近的一系列监管措施,被部分西方投资者误解为“反资本主义”,而这些误解将让后者错失中国的机会。

不过,在达利欧看来,部分西方投资者对中国的监管政策存在误读。他认为,那些与中国政策制定者没有直接接触,也没有详细了解政府变化模式的西方观察人士,将最近这两次行动解释为中国官方展示了他们的“反资本主义”倾向。

“结果,他们错过了中国正在发生的事,而且可能还会继续错过。”达利欧说。

达利欧敦促投资者,要理解中国的资本市场正在快速发展,而中国的监管机构也要在这样的环境中“制定适当的监管措施”。

达利欧认为,中国政策制定者的行动方向“从未改变”,一直以来都支持资本市场快速稳定发展、企业家精神,并对外国投资者持开放态度。

他认为外国投资者应该,关注中国的趋势,不要误解和过度关注政策的波动。

达利欧最后写道,至于投资,美国和中国的体系和市场既有机会也有风险。因此,它们都应被视为个人投资组合的重要组成部分。建议你们不要将这些(监管)举动误解为过去几十年来存在的趋势的逆转,让它们吓跑你们。

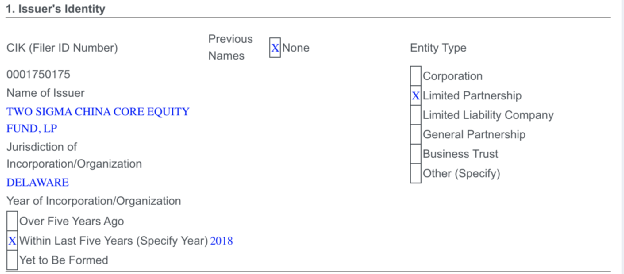

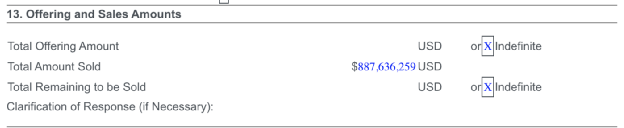

量化巨头Two Sigma离岸基金亦受关注

桥水之外,量化投资巨头Two Sigma在海外发行的基金也备受关注。Two Sigma于 8月17日向美国证监会提交了的信息披露文件显示。Two Sigma发行的 Two Sigma中国核心股票基金,截至2021年8月17日,共销售8.88亿美元。

来源:SEC

多家全球巨头在海外设立中国基金

除了两大对冲基金巨头,记者查询开曼群岛金管局基金注册记录发现:2021年以来,不少外资巨头在开曼注册中国基金。

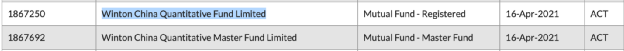

例如,另一量化投资巨头元盛也于2021年4月在开曼注册了中国基金-名为元盛中国量化基金。基金采取了母子基金的形式(Master-Feeder),其中一只基金可投向另一只基金。元盛在海外享有盛誉的一家量化投资机构。其管理规模在顶峰时达到337亿美元,跻身全球最大的对冲基金行列。2020年疫情期间,基金受到影响,规模有所缩水。但其量化投资实力,依然在行业享有不错的口碑。元盛也在中国证券投资基金业协会登记成为私募证券投资管理人。

来源:开曼金管局(Cayman Islands Monetary Authority)

再如,全球最大上市对冲基金英仕曼旗下的AHL也于8月19日在开曼群岛注册了AHL中国目标风险基金(母基金)。

来源:开曼金管局

英仕曼是全球最大的上市对冲基金,最新管理规模约1236亿美元。AHL是英仕曼旗下的系统化投资的单元。英仕曼也在中国设立了私募证券投资管理人,目前在管产品一只。

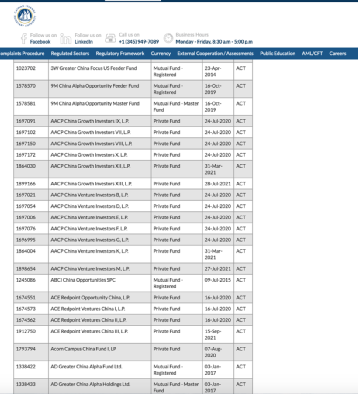

二级市场基金之外,凯雷、华平、红杉等全球PE VC巨头也在开曼设立了中国的PE VC基金。

部分在开曼注册的中国基金

来源:开曼金管局

为何机构热衷于在开曼设立中国基金?

开曼一直是全球最知名的离岸基金注册中心之一。

东英投资管理有限公司高级副总裁、投资者关系主管吴珊对中国基金报记者介绍道,开曼群岛之所以成为机构离岸基金的注册地首选主要有三重原因。

首先,投资者认受度高。长期以来,开曼已经成为全球机构设立离岸基金的默认注册地选择。而投资者对开曼基金的架构非常熟悉,接纳程度很高。所以,对于基金管理人来说,在开曼设立基金,有助于获得投资人的认可。

其次,开曼基金的架构标准化,投资人很容易选择。

第三,成本方面,尽管近年来由于反洗钱等监管要求趋严,在离岸设立基金的成本有所上升。但是总体来说,开曼注册基金成本可控。

简言之:开曼基金占据了全球离岸基金的大部分比例。这是因为它的规则明晰、透明,相关服务生态成熟,对于金融机构来说,不确定性低。

吴珊进一步介绍,尽管近年来,维京群岛、中国香港、新加坡也成为全球投资者的重要选择,但是开曼群岛依然是最受关注的注册地。“其它注册地相对开曼还比较新。这些新的基金注册地只有形成一定气候时,对于金融机构来说,不确定性才能降到最低。到这个时候,在这一基金辖地设立产品的优劣势分别是什么,有哪些需要注意的地方,才能明晰。金融机构在产品设立、产品运营上更倾向于预期内的,熟悉的产品架构。在这些方面,它们倾向于选择多数人选择的道路”。

而外资巨头之外,在海外注册基金也是中资机构出海的重要选择。事实上,开曼金管局的信息披露表格中,记者也发现了高毅等国内机构的身影。作为服务中资机构出海的重要平台-东英投资管理也关注到了越来越多的国内头部机构出海拓展投资疆域。对于这些机构来说,设立开曼基金也是重要的选择之一。

2021-10-05 09: 03

2021-10-05 00: 07

2021-10-04 19: 35

2021-10-03 20: 15

2021-10-03 19: 56

2021-10-03 16: 34