2020年,疫情刚刚开始,包括桥水在内的全球对冲基金大举增加欧洲股票的空头头寸赚得盆满钵满。

如今,空气中又弥漫着相似味道。对冲基金大鳄,再次出击。

例如,来自德国等证券交易信息披露平台“联合公报”的信息显示,2022年以来,对冲基金大鳄持有部分德国股票的空头头寸显著上升。

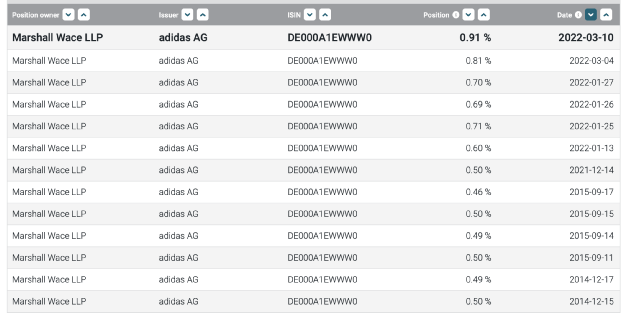

作为例证之一:近期,英国知名对冲基金马歇尔.韦氏对知名服饰品牌阿迪达斯的净空头头寸大幅增加。

来源:德国公司信息披露平台 联合公报

根据马歇尔.韦氏提交的信息披露,2022年3月10日,它持有的阿迪达斯净空头头寸占公司总股本的仅一个百分点。2021年12月14日,这个值是0.50%。再之前,就是2015年9月17日,它持有的阿迪达斯的净空头头寸为0.46%。

这不禁让人想起2020年。

2020年3月疫情发生后,欧洲股市暴跌。2020年3月中旬到2020年5月,不少国家暂时采取了禁止做空的监管措施。但是,德国和英国始终没有采取禁止做空措施。而是否应该在市场极端波动时,采取禁止做空,学者做过很多研究,很多学者认为,禁止做空对平抑市场波动并没有好处,不仅如此还会阻碍市场发挥价值发现功能。

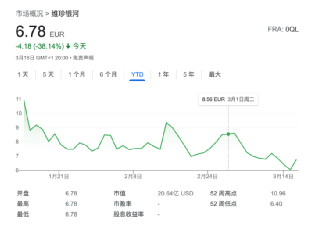

阿迪达斯于法兰克福交易所上市的股票股价走势

2022年以来,阿迪达斯股价下跌了18.31%。

3月9日,阿迪达斯Adidas(ADDYY.US)发布第四季度财报及2021财年全年业绩报告。

据了解,阿迪达斯第四季度的销售额同比略有下降,为51.4亿欧元(56亿美元),低于预期的52.2亿欧元。第四季度的营业利润为6600万欧元,远低于市场普遍预期的1.18亿欧元。

截至12月31日,阿迪达斯2021财年销售额由上年的184.35亿欧元增长15.2%至212.34亿欧元;毛利率50.7%,受益于出售锐步的交易和相关税收优惠政策,公司净利润则由上年同期的4.43亿欧元增至21.58亿欧元。

数据显示,2021年全年,阿迪达斯在大中华区仅完成3%的销售增长,是主要销售地区增幅最小的区域。数据显示,剥离了大中华区的亚太地区录得7.7%的增长;此外,EMEA(欧洲、中东、非洲的合称)、北美和拉丁美洲地区销售额增幅分别为24%、16.6%、47.2%,均实现了双位数增长。

这次出手的对冲基金马歇尔.韦氏成立于1997年,最新管理规模550亿美元。它是全球知名的对冲基金。值得注意的是,多空策略是马歇尔韦氏使用的策略之一。它与存粹做空的做空机构有明显区别。做空对于马歇尔韦氏这样的机构有多重作用,包括对冲组合中其它多头的风险。

除了阿迪达斯,马歇尔韦氏对欧洲另一公司的净空头头寸也在显著上升。

截至3月11日,它对知名奢侈品品牌巴宝莉Burberry净空头头寸占到了公司总股本的1.6%。巴宝莉伦交所上市股票2022年截至3月16日,股价下跌8.74%。过去一年则跌幅近20%。

2022年1月19日,巴宝莉发布2022财年第三季度业绩报告。在截至2021年12月25日的三个月内,巴宝莉零售收入7.23亿英镑,按照固定汇率较2020年同期增长8%,其中正价可比门店销售额较2022财年第二季度增长10% 。在数字渠道方面,正价产品销售则与2019年同期相比出现两位数增长。

外套依然是驱动巴宝莉增长的核心品类。在报告期内,巴宝莉外套产品正价销售额较2019年增长38% 。皮革品类的增长幅度则稍弱,正价销售额与疫情前相比的涨幅只有9%。巴宝莉在财报中表示,销售模式的改革依然在继续,门店和数字渠道减价活动在季度内仍在缩减。

或并非看空欧洲股市整体

值得注意的是,这次对冲基金做空或是基于具体公司考虑,并非整体看空欧洲。

依据英国公开披露的净空头头寸为例。2022年截至目前,英国共公开披露934次净空头头寸(每家机构对同一家公司可能会披露很多次,根据相关披露要求。不同机构也会披露其对于同一家公司的净空头头寸)。2021年全年这个数值是3630。2020年为9386。可见,今年从次数上来看,与2021年平均水平相当。

2022年1月披露362次,2月披露366次,3月至今披露206次。从日均次数来看,3个月平均次数相差不大。

尽管欧洲可能最容易受到战争带来的更广泛经济冲击影响,但欧洲央行此前明确表示,欧元区可以消化战争预期会对经济增长造成的冲击,但决策者不能坐视不理欧元区创纪录的物价涨势。欧洲央行称这场战争是一个“分水岭时刻”。该央行周四出人意料地加速结束其关键的疫情购债计划之一,并为可能在今年晚些时候进行的加息扫清道路。

欧洲央行总裁拉加德此前公开表态说,经济能够经受住战争和政策收紧的冲击,“在2022年仍将强劲增长...供应中断出现了一些缓和迹象。疫情期间积累的储蓄可能会部分缓解能源价格巨大冲击对人们的影响。”

正如一位前欧洲金融机构中国首席经济学家对基金君表示,对冲基金巨头做空可能是基于具体公司考虑,而非整体看衰欧洲。

“网红”商业载人太空旅行公司也被盯上

对冲基金之外,部分养老金等也不吝使用做空工具。

例如,截至3月9日,加拿大养老基金投资公司(CPPIB)持有的维京银河(法兰克福交易所上市)净空头头寸达到股本比例的2.31%。CPPIB,从2022年初开始,对这家公司的净空头头寸一路上升,从股本占比0.95%一路上升到2.31%。这家公司的股价年初以来也已经下跌了38.14%。

法兰克福证券交易所的维珍银河股价走势

来自德国公司信息披露平台“联合公报”

英国维珍银河公司为传奇企业家理查德.布兰森创立,主营业务为商业载人太空旅行。2022年2月16日起再次开售太空旅游“船票”,一个座位售价45万美元,旅程大约90分钟。

维珍银河可重复使用商业载人飞船太空船2号可搭载8人前往太空,包括6名乘客和2名飞行员。早前一个太空飞行座位售价25万美元,去年8月开放座位出售时一个座位涨到45万美元。飞行位于新墨西哥州美国航天港,乘客可体验90分钟旅程,享受几分钟的失重状态,观赏地球景观。

2021年7月,维珍银河白骑士2号飞机载着可重复使用商业载人飞船太空船2号从美国航天港升空,飞船上载有布兰森和五名机组人员。

不过这样一项极度烧钱的生意到底是不是好的商业模式仍有待时间检验。2022年2月23日,维珍银河在盘后公布了财务情况,尽管整体财务状况有所改善,但任处于亏损状态,亏损额自上一季度的1.04亿美元,收窄至8100万美元。每股亏损自44美分收窄至31美分。截至2021年4季度末,它仍持有现金9.31亿美元,由于去年同期的6.79亿美元。

2022-03-17 08: 13

2022-03-17 13: 39

2022-03-17 22: 14

2022-03-17 08: 26

2022-03-17 00: 27

2022-03-17 09: 35