随着板块增长主题的流行,过去两年,全球范围内主题基金大行其道。

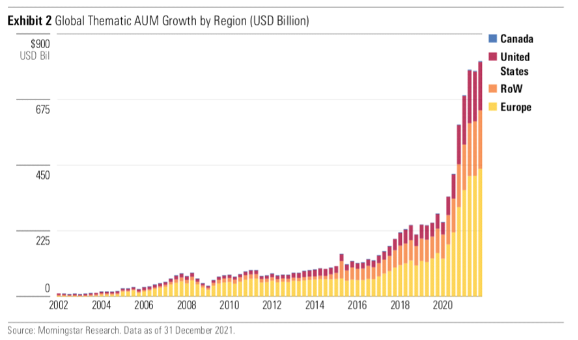

晨星最新的报告显示,截至2021年底的两年间,全球主题基金数量达1952只,资产管理规模8060亿美元,增幅接近两倍。仅2021年,全球就新发行了589只主题基金,是2020年新发行基金数量(271只)的两倍以上,资金净流入规模达1880亿美元。

而中国内地市场的主题式基金发展也十分迅猛。数据显示,2021年全年A股市场新发主题基金数量达169只,特别是关注新能源、数字经济以及中国结构性改革等板块表现亮眼。

中国内地主题基金井喷

过去两年,中国内地的主题基金市场经历了爆发式增长期。

截至2021年12月,中国内地主题基金数量已增加至373只,管理资产规模增长51%至900亿美元,成为欧洲和美国以外最大的主题基金市场,在全球市场所占份额达11%。

晨星基金研究分析师吴雪艳表示,中国主题基金过去一年的显著增长,主要是受到新产品推出、持续的资产净流入和强劲的市场表现的推动,尤其是能源转型、数字经济和未来出行方式主题的基金。

中国内地市场也成为亚洲主题基金市场规模增长的重要引擎。截至2021年底,北美和欧洲市场以外的主题基金管理的资产绝对值同比增长37%,达到2010亿美元。其中,日本和韩国的主题基金市场管理资产规模分别为700亿美元和150亿美元,亚洲区的其他市场,包括台湾省、印度、香港特区和澳大利亚的主题基金规模则在30亿美元到80亿美元不等。

香港特区的主题基金市场也有一定增长。截至2021年底,其资产规模同比增加27%,达27亿美元,其中以ETF 产品为主,根据港交所数据,2019年香港只有15只主题式ETF,资产管理规模仅约3亿美元;截至2021年年底,香港市场已拥有超过40只主题式ETF,资产管理规模增长至64亿美元,主题式ETF目前占据了香港主题基金市场总资产规模的87%。

“主题式投资方式虽然仍相对较新,但已成功吸引不少投资者的兴趣,并吸纳了不少资金,”香港交易所交易所买卖产品主管罗博仁说。他指出,与主要留意基本指标,包括股价净值比、市盈率,以及传统产业的传统式投资相比,主题式ETF是投资于未来社会的大趋势。

全球来看,欧洲仍然是最大的主题基金市场,在全球主题基金市场的占比从2002年的15%提高到55%。截至2021年底的3年内,欧洲主题基金收获2000亿美元的资金净流入。

相比之下,2021年美国主题基金并无显著增长,但仍为全球第二大主题基金市场,资产管理规模1650亿美元,在全球主题基金市场的占比从2002年的51%下降到21%。

晨星的被动基金研究分析师Kenneth Lamont指出,近年来,全球主题基金成长幅度均是前所未见,不论是在数量或范围上。这些基金包括具长期发展趋势的主题,如人工智慧(AI)的科技题材、Z世代等社会概念以及再生能源或气候变迁等实体资源的主题。

全球主题基金资产管理规模(以地区划分)图片来源:晨星

科技主题最热

从基金的管理方式来看,全球近75%的主题基金采用主动管理方式,主要是欧洲的主题基金,而美国则呈现出ETF产品主导的局面。

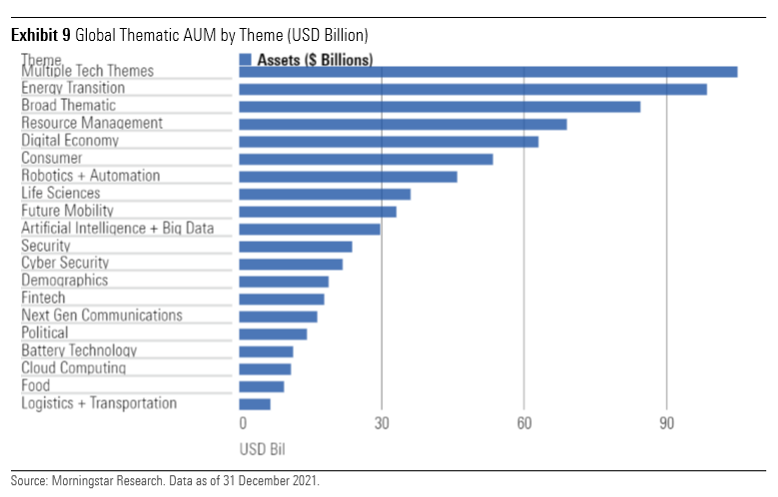

以投资主题来看,科技主题的基金在2021年最受青睐,这类基金的资产管理规模1050亿美元,占全球主题基金的50%。其次是能源主题基金,资产管理规模980亿美元,为全球第二大热门主题基金。

全球主题基金资产管理规模(以主题划分),图片来源:晨星

在中国内地市场,投资太阳能及其他清洁能源板块的能源转型主题的基金最受投资者青睐,截至2021年12月,共有34只相关基金,管理资产规模占全部主题基金资产管理规模的20%,其次是关注电动车等未来出行方式主题和数字经济主题。

而港股市场上,从行业来看,医疗、互联网、科技等主题基金最获追捧。市场分析称,互联网行业中长期仍具有较大的成长空间,其创新能力强,边际成本低,互联网企业相对较少受到地域限制且拥有较大网络效应。

而新推出的主题基金产品是推动市场规模增长的关键驱动力,2021年,资产管理公司在欧洲及美国以外的市场推出了超过300只新的主题基金,其中一半来自中国,超过60%为泛科技主题。

主题基金长期表现欠佳

虽然主题基金在全球范围内大受欢迎,但晨星的分析显示其长期回报并没有想象中那么好。将时间拉长到过去5年,主题基金的成功率就会下降到39%,而如果拉长到15年,全球超过75%的主题基金已经关闭,只有1/10的基金幸存且表现出色。

吴雪艳表示,这些主题基金启发了投资者的想象空间,但大家应小心为上。这些基金的设计往往更着眼于可销售性,而非投资适宜性。投资者往往在错误的时间购入基金,最终获得令人失望的回报。考虑购买主题ETF的投资者务必谨慎分析相关特定主题是否具有长期投资价值,而不是只受短暂瞩目的主题。

未来资产环球投资Global X ETF产品专员陈承冲也表达了类似观点。“主题式投资要考虑的因素包括高确信度和可投资性。确保投资的是长期性的结构变化,而不是昙花一现的时尚,并且有大量具备充裕流动性且与主题相关的上市公司可供选择投资。”他表示,由于主题式投资追求的是五年及以上的中长期投资,因此进入市场的时点并不十分重要。

有业内人士分析称,主题投资本身具有一定局限性,即使是容量较大的行业,也会有周期和景气度变化。不少基金投资者被主题基金亮眼的业绩吸引而来,但当风口过去,可能释放巨大的市场风险。

晨星的投资组合分析师AMY ARNOTT 也表示,对于大多数投资者来说,坚持配置传统的股票基金比涉足主题基金要安全得多。主题基金存在高波动率,投资者应避免在短期内最受欢迎的领域进行新的投资——这些领域往往由于估值过高,也有更大的下跌空间。

2022-04-23 00: 53

2022-04-23 00: 42

2022-04-22 15: 51

2022-04-22 11: 44

2022-04-22 08: 25

2022-04-21 20: 31