目标仓的快速反弹,使得新发基金在募资规模“迷你”的情况下,提前结募抢仓位。

证券时报·券商中国记者发现,许多新发基金距离原定结募时间仅有两三日的情况下,依然宣布提前结募,这种两三个交易日都已不愿等待的现象大多与基金经理的抢仓位相关,部分原定在八月底结募的新发基金,尽管募资并不火爆,但销售一周即宣布提前结束。

值得关注的是,部分新基金在仅吸引2位投资者的情况下,宣布提早结募后在一个月内竟获利8%,亦有新发基金或因错失15%而宣布提早结募,更有在指数杀跌当天宣布延长募集的新基金,因市场反弹超预期,“反悔”后宣布提前结募。此前公募行业曾出现,原定投资银行股的新产品,因销售时间拉得太长,待新基金成立后,目标仓所在行业已几乎翻倍,导致新发基金已无法坚持原定的投资策略。

五月以来,新发基金提前结募现象显著增长,wind数据显示,五月以来有多达20只主动权益类基金宣布提前结束募集,是新发基金开始受到投资者的追捧了吗?

“新基金还是很难卖,渠道方面卖得比较困难,有的主渠道都没有什么量。”华南地区一家基金公司市场部人士告诉证券时报·券商中国记者,尽管市场当前状况与前期相比有了较多改善,但从新发基金的渠道销售方面看,基金募集还是比较难,前期基金净值的快速回撤对投资者还是构成一定的影响。

这些提前结束募集的新发基金募资规模大多规模较小。证券时报·券商中国记者注意到,在5月份提前结束募集的中金景气驱动基金,实际募集时间只有一天,首募资金仅为1000万元。那么,究竟有多少投资者参与中金景气驱动基金的首发销售呢?证券时报·券商中国记者发现,根据该基金披露的募集报告信息显示,这只新基金在首募期间总计吸引两位投资者的参与,募集有效认购总户数为2人,这一惊人的认购户数显示了当前新发基金在底部的销售困局。

金元顺安行业精选基金情况也大致如此,该基金原定募集截止日为5月24日,但在5月6日就已提前结束募集,这只提前两个星期宣布结募的新发基金,其募资规模也仅为2.24亿元,首发期间也只迎来不到300位投资者,其募集的有效认购户数为277户。

华南某超大型公墓基金旗下的一只偏股型基金,也在5月底宣布提前结束募集。根据该新发基金披露的信息显示,其募资总规模不足3个亿,募集有效认购户数也仅为1251户。值得一提的是,这只新发基金的基金经理,总计管理两只基金,除了这只在今年5月底提前结募的产品,基金经理管理的另一只基金成立于2017年7月,当时这只基金募集有效认购户数为4187户,是该基金经理第二只基金募集户数的三倍,也表明了当下投资者的情绪低迷程度甚至跌破五年前。

在投资者参与基金募集数量奇缺、募资规模迷你的情况下,业内人士认为,新发基金提前结募的反差现象,指向了对股票市场底部的按捺不住!

部分提前结募的新基金,甚至连三天时间都不愿意再等!根据新发基金提前结募的公告,华安新能源主题基金原定截止日是今年5月13日,但该基金在募资规模不大,且只要等待三天时间即可达到原定截止日的情况下,依然发布公告在5月10日宣布提前结募。中金景气驱动基金的提前结募也大致类似,该基金原本还有两个交易日即可达到原定募集日,但这只新发基金依然宣布提前结募,连两天都不愿再等。

“大概率是新发基金拟买入的目标仓跌的位置很有吸引力,提前结募有助于在低位抢到价格好的仓位。”深圳一位基金公司人士认为,五月以来市场整体状况是逐步反弹,前期超跌的优质股实际上都已出现较大幅度的上涨,如果新发基金卖不动,最好的办法就是低位买到好股票,把业绩做上去后吸引资金参与后续的规模营销。

先要业绩后要钱的办法显然已成为基金公司提前结募抢仓位的主要动力,那么,提前结募抢仓位的效果到底怎么样?

证券时报·券商中国记者注意到,提前结募的中金景气驱动基金尽管募资规模仅约1000万元,但该只新基金自5月迅速结募、成立、入市以来,虽然同期沪深300指数仅反弹约2%,但这只提前结募抢仓位的新发基金,基金净值上涨幅度已接近8%。

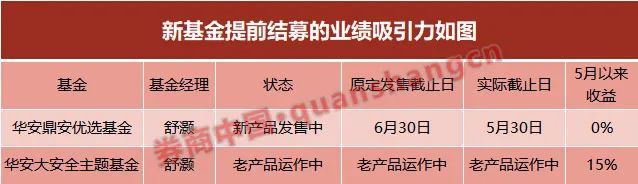

宣布提前结募的华安鼎安优选基金,该新基金的基金经理为舒灏,这只新基金早早宣布结募,或也面临着基金经理希望抢仓位的目的。业内人士普遍认为,新发基金的建仓对象,往往是基金经理所管其他基金产品的核心持仓,尤其是基金经理老产品的重仓股,已出现显著调整的背景下。

舒灏所管理的老产品中,最为知名的是华安大安全主题基金,该基金的主要持仓对象是军工股,该基金是舒灏最为核心的代表作,这也实际上意味着舒灏的新发基金,一旦宣布募集结束并开始运作,其建仓对象将大概率指向华安大安全主题基金的重仓股。

那么,当舒灏的新产品华安鼎安优选基金,在五月期间仍处于艰难的募资时,他管理的核心作品华安大安全主题基金同期上涨了多少?根据基金净值数据显示,华安大安全主题基金在最近一个月内,净值整整上涨了16%。也就意味着,如果华安鼎安优选基金这只新发产品,早在5月1日前即宣布提前结募,则该新基金在理论上的基金净值收益,或已达到惊人的15%。

景顺长城基金对新发基金的结募甚至三天都不愿等待,或有更深刻的印象。

6月1日,景顺长城基金发布公告表示,旗下景顺长城ESG量化基金原定募集截止日为6月8日,现决定将该新基金募集截止时间提前至 2022 年 5 月 31 日。与其他基金公司也类似,该公司的新发基金也不愿再多等待最后三个交易日的原定时间。

三个交易日的时间,究竟有着多大的作用?证券时报·券商中国记者注意到,景顺长城基金在今年一季度期间布局了一只独门股莱特光电。根据莱特光电披露的信息显示,前十大流通股股东名单中,共有七只公募基金产品现身,其中四只来自景顺长城,且景顺长城基金包揽了该股的第一大机构、第二大机构的坐席。如此多的景顺长城基金布局莱特光电,意味着该股大概率已被纳入景顺长城的核心股票池,而基金公司的新发基金建仓对象,基本上会在本公司的核心股票池内进行选股。

而就在短短四个交易日内,莱特光电的股价从5月30日的15.50元飙升到6月2日的31.66元,这让景顺长城的这只重仓股在短短四天时间实现股价翻倍。尽管四天实现翻倍在A股毕竟是极为稀缺的少数品种,但在市场状态明显回暖、政策利好不断落地之际,前期大幅下跌的高精尖品种在最近一个月内,普遍出现20%、30%以上的股价涨幅,这也使得基金公司对把握反弹的黄金时间异常珍视。

提前结募的景顺长城ESG量化基金经理黎海威接受证券时报·券商中国记者专访时分析,在上海疫情逐渐缓解以后,市场逐渐反弹。对市场来说,信心开始逐渐企稳,后续如果想再上一个台阶,则更多要看宽信用等政策的落地情况。

这位担任景顺长城副总经理的明星基金经理对未来市场充满了乐观,黎海威认为大幅杀跌后的A股市场,正因为政策的持续落地,显现出明显的投资机会。“针对当前,我们对A股的判断相对于三四月份会更加乐观和积极一些。”黎海威告诉记者,相信疫情逐步好转,股票市场会给投资者的正反馈,也相信政府会有政策持续落地。

值得一提的是,部分新发基金还出现在“结募”日期上的“反悔”现象,彰显了市场回暖变化超出基金的预期。

5月24日,上证指数暴跌2.4%,指数收于3070.93点。正在发售当中的华南某大型公募旗下新基金公告表示,基金原定认购截止日为2022年5月25日,现决定拟将基金募集期延长至2022年6月8日。

紧接着,上证指数在25日、26日、27日、30日、31日,连续五日出现惊人的上涨姿态,并且到5月31日,上证指数不仅收复了5月24日的失地,且当天指数收盘在3186点,还高于5月24日盘中最高点,一些基金重仓的品种甚至在这几日时间内上涨超过30%,也包括宣布延长募集的这家基金公司旗下重仓股。

在指数大幅反弹的情况下,这家刚刚在数日前宣布延长募集的新发基金,又发布新的公告——决定于5月31日提前结束募集。

业内人士认为,5月24日的指数杀跌,或让基金公司对市场反弹的后续空间抱有疑虑,从而可能采取延长募集期的策略。事实上,许多基金公司都被24日的指数杀跌“吓”住了,证券时报·券商中国记者注意到,同在深圳的另一家基金公司,在5月25日发布的一份策略报告也同样强调24日的市场杀跌,或意味着短期反弹的结束,杀跌让许多机构关于反弹的信仰受到较大冲击。

“总体上,我们感觉短线反弹可能告一段落。”深圳某中型公募基金在5月25日发布的策略报告中称,中期角度看A股绝大部分风险基本释放,继续下跌的空间不大。考虑到短期反弹有获利回吐的压力,未来疫情对经济的冲击还有很大的不确定性,今年政治生态又相对比较复杂,短期经济回升有难度,外部环境也日趋严峻,未来一到两个月A股总体还是以震荡筑底反弹为主要格局,短期内对反弹高度不宜期望过高。

上述中型基金公司关于反弹结束的策略报告也意味着,24日的指数大幅杀跌后,基金公司对反弹结束的判断,较大概率反映了当时基金行业的普遍认知。但之后数日内指数的连续性上涨,大幅超出基金公司对市场反弹的预期,使得基金公司不得不再次修正募集策略,从宣布延长募集转为提前结束募集。

显然,快速反弹的目标仓,让新发基金对于快速结募存在巨大的需求,基金公司已不愿意在股票反弹中,却在募集资金上浪费太多的宝贵时间,一些新发基金甚至卖了七天就不想卖了。

证券时报·券商中国记者注意到,新发基金的提前结募,还存在距离原定八月底的募集日尚有两个月,而实际募集期仅一周,即宣布提前结募的现象。6月1日,华泰柏瑞基金发布公告表示,华泰柏瑞恒泽混合型证券投资基金原定募集期为2022年5月23日至2022年8月22日,现公司决定提前结束基金的募集,基金的募集截止日提前至2022年5月31日,自2022年6月1日起本基金将不再接受投资者的认购申请。

上述信息意味着,华泰柏瑞恒泽这只新发基金,实际上只募集了一周时间,即匆匆宣布结募,而原定结募时间是今年8月底。那么,是什么情况让这只新发基金,卖了一周就想入市,不愿等到八月底再结束呢?

显而易见的是,这也大概率涉及到上述新发基金目标仓的快速反弹,以至于该新发基金若真正等待八月底,再宣布成立入市,或将错过宝贵的反弹时间。根据披露的信息显示,华泰柏瑞恒泽这只新发基金的基金经理是董辰,董辰管理的代表作是华泰柏瑞富利基金,也是他管理的基金中规模最大的一只。

当董辰的新产品华泰柏瑞恒泽基金,开始在渠道募集资金的第二日,他管理的老产品——华泰柏瑞富利基金的基金净值从5月24日净值1.6055元,一路上涨到6月2日的1.7103元,也就是说八天内上涨了接近7%。

这意味着,董辰的新产品华泰柏瑞恒泽基金,每多等一日几乎都存在浪费净值上涨空间的可能性,而原定八月底的基金募集截止日,在当下市场状况中,若真正实施也将对基金经理的投资构成极大的挑战。此前基金公司也出现过,原定建仓银行股的一只金融主题基金,由于申报和募集期时间过长,等该金融主题基金宣布募集结束后,A股的主要银行股均已经上涨超过100%,导致该基金的投资面临极大的困难。

显然,当市场开始逐步回暖后,虽然基民和投资者依然在犹豫当中,但A股市场优质股的惊人低价,已极大地吸引了专业的机构投资者。诺德基金经理谢屹认为,一揽子政策措施涵盖了财政政策、货币政策、消费促进、粮食能源安全、产业链保障以及基本民生的保障。范围之广、力度之大都超出市场预期。同时,上海和北京的疫情均得到了控制,新增病例数显著下降,城市的生产与生活功能逐步恢复。

“对于下半年的市场,我们是非常乐观的,前期压制A股的因素已经出现反转。”谢屹直言,政策着重覆盖的消费,尤其是可选消费(汽车、电子等)可能率先受益,需求会随着补贴政策的逐步落地而被释放。同时,随着中国对外供应链的恢复,运费逐步趋于合理,工业、科技、医药等制造环节的公司(比如苹果产业链、CXO、纺织服饰、轮胎等)也有望快速恢复。

此外,平安基金基金经理薛冀颖也认为,A股市场已逐步进入反弹区间,市场的下跌已经对悲观预期有较充分的反应,而且利空因素有一定边际改善对于疫情,虽然可能持续存在,但随着应对经验的提升,未来的影响有望逐渐减小,另外在较复杂的宏观背景下,稳增长的相关政策值得期待,在此背景下,市场也在逐渐企稳回升,很多优质公司股价都已处于极具吸引力的位置。

2022-06-06 12: 00

2022-06-06 11: 15

2022-06-06 10: 45

2022-06-06 10: 15

2022-06-06 10: 14

2022-06-06 09: 45