A股持续反弹,主动权益基金“回血”迹象明显。

4月27日以来,受益于大盘震荡回升,千余只主动权益基金快速收复失地。期间前期跌幅较深的成长板块表现强劲,带动聚焦新能源、先进制造等领域的赛道类基金成为反弹“急先锋”,一批基金斩获50%以上的可观收益。

部分明星基金经理掌舵的产品净值也在悄然“回血”。统计期内,杨锐文、陆彬、崔宸龙、刘格崧、冯明远、等管理部分基金涨幅超过30%,“回血”幅度不低。

部分基金经理表示,近期海外股市大幅回调,而A股市场走势相对独立,展现出较强韧性.中长期向好趋势不变。

13主动权益基金净值反弹超50%

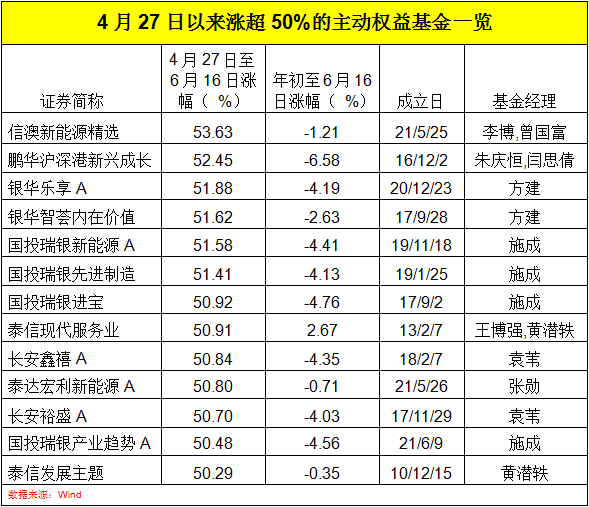

4月27日以来,伴随着成长赛道板块明显“回血”,新能源、先进制造等主题基金净值大幅反弹。期间有400余只主动权益基金涨超30%,近百只基金净值反弹超40%,更有一批产品强劲上涨50%以上。

截至6月16日,上证指数自4月27日以来已经累计上涨13.82%,从最低点2863点升至目前的3300余点。期间,收阳24天,收阴9天。从成交量上看,32天成交额为13.86万亿元。在大盘震荡反弹的同时,同期创业板指数反弹幅度超20%,科创50指数反弹幅度更是超24%,领先其他宽基指数。

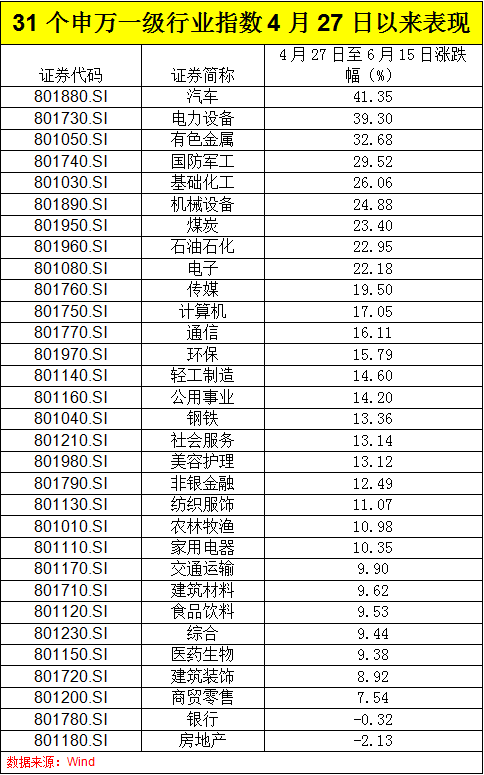

从行业板块来看,31个申万一级行业指数仅银行和房地产在近期这波行情中未能斩获正涨幅,电力设备和汽车板块分别上涨41.35%和39.3%,分别占据第一、第二的位置。

Wind数据则显示,4月27日—6月16期间新能源指数上涨35%以上,新能源汽车指数和智能汽车指数分别均上涨44%以上,均高于同期沪深300指数涨幅。

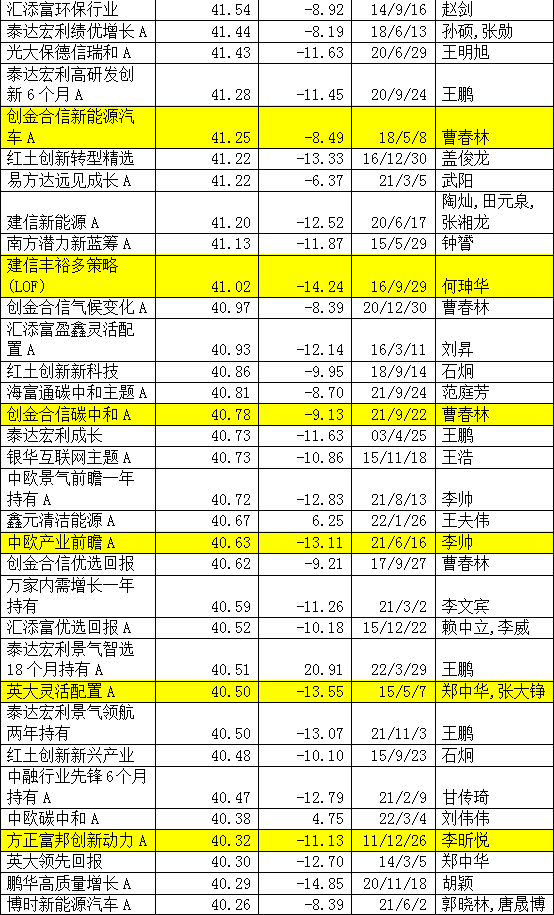

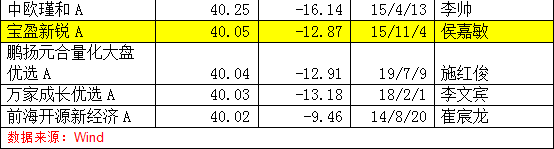

在行业板块普涨尤其新能源、有色、军工等板块领涨的背景下,主动权益基金出现明显“回血”迹象。Wind数据显示,自4月27日至6月16日,多达401只基金涨幅超30%(各份额合并统计,下同)。其中86只基金区间收益率超过40%,更有13只基金区间回报超50%。

从基金组合配置来看,回血速度较快的基金聚焦新能源车、新能源上游材料等新能源产业链,也有基金主要投向军工、光伏设备、锂电设备等高端装备制造领域。

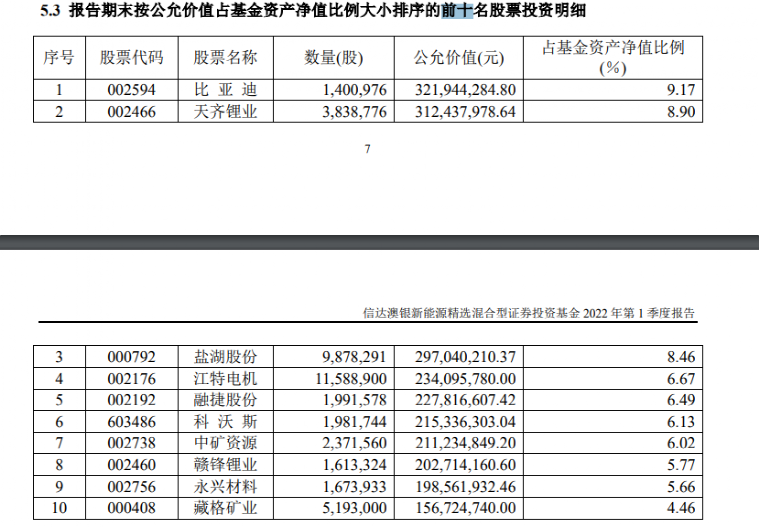

其中,信澳新能源精选以54.45%的区间回报位居反弹榜领先位置,该基金目前由曾国富和李博两位基金经理共同管理。截至一季度末,该基金股票资产规模为35.11亿元,占基金总资产比例93.85%,前十大重仓股中,有比亚迪、天齐锂业、盐湖股份、赣锋锂业等和新能源相关行业龙头。截至目前,该基金年内收益为-1.21%,距离完全收复失地仅一步之遥。

紧随其后的是由朱庆恒和闫思倩共同管理的鹏华沪深港新兴成长期间净值上涨52.45%,涨幅居前。该基金前十大重仓股均为新能源产业链个股,因此抓住了这波反弹主线。在4月27日之前,该产品今年以来跌幅一度近4成。经历了这波反弹行情后,鹏华沪深港新兴成长年内跌幅收窄至6.58%。

银华乐享A和银华智荟内在价值近期表现同样不读,两只基金均由方建管理,统计期内涨幅分别为51.88%和51.62%。从一季度末组合配置看,这两只基金均重仓了新能源股。

值得注意的是,反弹幅度超50%的基金中,有4只产品由知名成长风格基金经理施成管理,分别是国投瑞银新能源A、国投瑞银进宝、国投瑞银先进制造、国投瑞银产业趋势A。一季度末,这些基金持仓集中度保持相对较高水平,投资方向仍然聚焦于新能源上游。

事实上,在年初接受采访时,施成就曾表达过产业链上游的看好。而他在季报中,重申了自己的观点,也解释了为何继续聚焦上游。他表示,“具体来看,新兴产业内部的盈利转移,正在沿着我们之前预测的方向演变。盈利在持续向上游转移,中下游其他环节的盈利在被压缩。”此外,长安鑫禧A、泰信现代服务业、长安裕盛A、泰信发展主题、泰达宏利新能源A等基金的反弹幅度也超过50%。

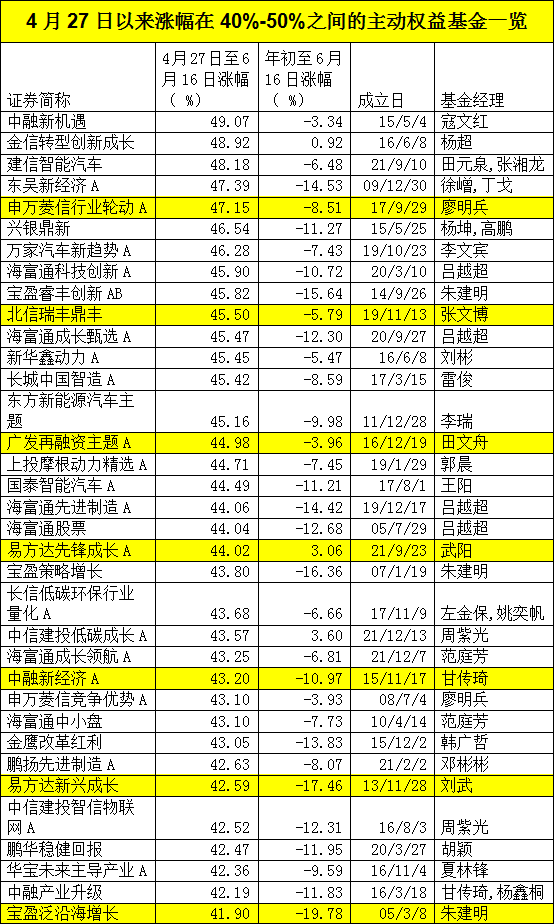

另外,还 有70余只主动权益基金净值反弹幅度在40%至50%之间,收复失地的迅速也比较快。这些基金同样大多为新能源、光伏、半导体等赛道股相关重仓基金,其中不乏雷俊、曹春林、石炯、刘伟伟等较知名的擅长新能源投资的基金经理。

经历净值的快速回血,不少基金年内跌幅已经收窄至10%以内。不过值得一提的是,由于前期调整较深,绝大多数新能源相关基金尚未完全收复年内失地。全市场来看,大多基金今年收益同样处于亏损状态,完全收复失地还需时日。

部分“顶流”基金经理净值猛“回血”

自4月27日以来的市场反弹,给了不少“顶流”基金经理机会让净值迅速“回血”,刘格菘、杨锐文、陆彬、崔宸龙、冯明远等管理部分基金涨幅超过30%,“回血”幅度不低。

2019年包揽行业业绩前三、执掌超600亿资金的广发刘格菘备受市场关注,他今年所管理基金就抓住了反弹期间市场机遇获得较好表现。他目前所管理的6只基金(含合作管理)4月27日以来平均净值涨幅高达34.62%。

尤其是他管理的广发行业严选三年持有,4月27日至6月16日的净值涨幅达到38.15%,也让该基金今年以来的净值“回暖”不少,亏损幅度有所减少。

而去年主动权益基金业绩冠军崔宸龙管理的前海开源新经济,截至6月16日,自4月27日以来净值一口气涨幅达到40.02%,力度较大。而他管理的前海开源新兴产业A和前海开源沪港深智慧这段时间的净值涨幅也超过30%,分别为37.65%、31.15%。数据显示,崔宸龙管理的5只权益基金(含合作管理产品)在4月27日以来的净值涨幅平均达到30.96%。

从前海开源新经济的持仓来看,主要是布局新能车领域,第一大重仓股为近期表现神勇的比亚迪,此外还重仓了亿纬锂能、法拉电子、宁德时代等。而受益于新能车领域表现较好,因此抓住了市场机遇获得了较好表现。

备受市场关注的还有景顺长城杨锐文,目前市场风格正适合这位成长股捕手,让他所管理的基金在此反弹中也表现较好,基本所有管理的产品在4月27日以来的净值涨幅均超过22%,平均涨幅达到27.75%。其中表现是景顺长城新能源产业A,净值反弹了37.08%。

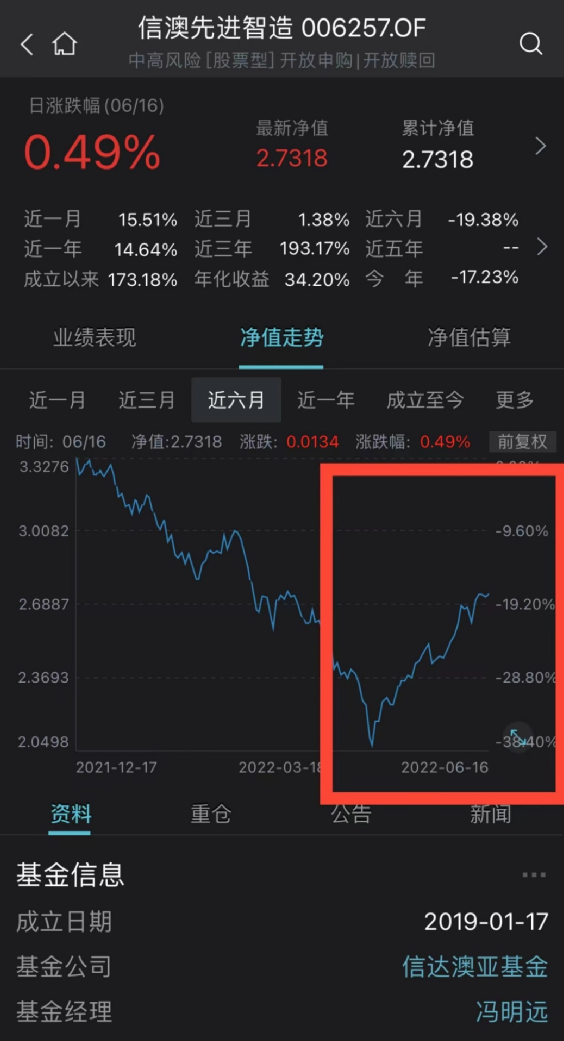

同样是偏成长股风格的信达澳亚冯明远,也是抓住市场机遇的好手。他所管理的权益基金在本次4月27日以来的反弹行业中平均净值涨幅达到28.43%,净值反弹均超过21%。其中力度最大的是信澳先进制造,净值涨幅为33.27%。

汇丰晋信陆彬管理基金近期也有所表现,管理7只基金平均涨幅达到25.71%。其中汇丰晋信低碳先锋A的业绩较好,4月27日至6月16日一口气净值涨幅达到37.7%,表现领先。

不过,目前净值回暖较多的基本是成长风格基金经理,尤其是偏爱新能源的基金经理,市场风格和他们投资风格相契合。但是,也有一些偏好消费类的顶流基金经理未能抓住此次反弹的机遇,净值回血力度平平,很多反弹力度都低于10%。

看好新能源中长期机会

可以看到,持有新能源产业链个股成为本轮基金业绩反弹的制胜法宝。不过,在短期快速上涨之后,基民是现在逢高出货、回本就卖,还是继续持有,等待下一波上涨?

分析人士指出,新能源基金基本上都是行业型基金,本身的波动与行业指数紧密挂钩,短期来看支持继续修复的动力和动机明显减弱。然而,这并不意味着新能源基金不能买了,如果投资者是从长期投资的角度出发,愿意花时间等待且能够忍受大幅波动的话,新能源板块依然是一个不错的选择。

事实上,不少基金经理直言,新能源向上逻辑不改,看好产业链中长期投资机会。前海开源基金基金经理崔宸龙表示:“今年开年以来,无论是新能源还是其他热门投资板块,像半导体、军工及医药消费等板块都出现了很大回撤,这主要是和整个宏观经济基本面相关。聚焦到新能源领域,包括新能源车产业链,其发展历史相对较短,真正看估值可能要从2016年、2017年开始,现在很多公司的估值已经低于2018年低点,处在一个历史非常底部的位置。从这个角度上看,机遇大于风险,整个行业的景气度非常高。”

“虽然今年新能源板块可能难以达到去年的高度,但是从全部A股行业来看,景气度依然是比较占优的,新能源车、光伏、储能的需求依然是比较高的。”在泰达宏利基金经理王鹏看来,“今年前4个月,新能源车销量同比增速依然较高。随着复工复产、生活消费的恢复,叠加政策的刺激,相信同比增速后续还会有所提升,整体需求依然是非常强劲的。”

不过,短期来看,在今年整体经济增长压力比较大、扰动因素比较多的环境下,震荡行情可能会反复出现,反弹或不会一蹴而就。

面对新能源板块的持续反弹,嘉实基金成长风格投资总监姚志鹏表示,经历了本轮情绪的修复行情之后,整个成长类板块的估值修复已经来到了下半场,未来企业盈利能力将成为行业板块涨跌的重要因素。

围绕新能源相关领域的投资机会,姚志鹏强调,万物都有周期,投资中需要寻找中周期的主导产业。“当前市场低点的时候,投资者不要去博弈下一个高点,而是要找中周期能够实现业绩驱动股价上涨的产业。”姚志鹏表示,从产业角度看估值,当前以新能源汽车为代表的资产在历史估值偏低位置,未来中国汽车产业,即使是传统车产业,保守估计也有一倍以上的空间。姚志鹏分析指出,目前中国新能源汽车增速处于全球中间水平,整体渗透率为20%多的水平,2025年新能源汽车渗透率大概率超过50%,甚至能够达到60%、70%的水平,其投资前景十分广阔。

2022-06-18 00: 36

2022-06-17 15: 03

2022-06-17 12: 30

2022-06-17 08: 41

2022-06-17 08: 25

2022-06-16 08: 00